Comment rembourser les prêts plus rapidement

Les prêts et les taux d'intérêt inévitables qui les accompagnent peuvent suspendre toute votre vie financière. Ils affectent votre budget mensuel et annuel, votre pointage de crédit et tout plan que vous pourriez avoir pour votre avenir financier. Vous pourriez penser que rembourser vos prêts lentement et régulièrement est la clé, mais être stratégique et rapide peut vous faire économiser beaucoup d'argent à long terme.

Payer vos dettes plus rapidement vous fait économiser de l'argent

Qu'il s'agisse d'une dette étudiante, d'une carte de crédit, d'une dette automobile, de versements hypothécaires ou d'un prêt personnel, votre dette n'attendra pas silencieusement que vous atteigniez vos objectifs financiers et votre revenu idéal avant de commencer à rembourser. Les taux d'intérêt augmentent avec le temps, ce qui augmente le capital que vous devez rembourser. Vous courez toujours le risque de voir vos taux d'intérêt monter en flèche si vous n'avez pas de prêt à taux fixe, ce qui vous ramènera à la case départ dans votre cheminement vers la liberté financière.

Si vous avez plusieurs dettes en concurrence pour votre revenu, la détermination du paiement prioritaire peut dépendre de votre situation particulière. Concentrez-vous d'abord sur celui qui détraque votre budget. Par exemple, si votre dette de carte de crédit a un taux d'intérêt élevé, dirigez votre énergie financière vers le remboursement en premier afin de minimiser vos dépenses. Si vous utilisez vos cartes de crédit pour la vie quotidienne essentielle - comme payer vos factures ou faire le plein - il peut être plus difficile de rembourser le solde. Si le solde de votre carte de crédit reste élevé, cela pourrait avoir un impact négatif sur votre pointage de crédit, et profiter d'un bon pointage sur votre carte de crédit peut avoir des avantages à long terme.

D'autre part, si toutes vos dettes se ressemblent plus ou moins, portez votre attention sur le nombre. Il est plus facile d'écrire une dette ou deux dans votre budget mensuel au lieu de quatre ou cinq. Commencez par rembourser votre plus petite dette en premier tout en effectuant des paiements minimums sur vos autres dettes pour éviter les pénalités.

Économisez de l'argent ou remboursez des prêts

Lorsqu'il s'agit de rembourser la dette, il est important de ne pas se laisser entraîner dans le processus de transfert de chaque centime excédentaire vers elle. Bien sûr, concentrer votre énergie financière sur le remboursement de vos prêts vous permettra de les rembourser plus rapidement, mais vous pourriez vous retrouver dans la même situation qui vous a endetté en premier lieu. Les événements majeurs de la vie et les urgences ne prendront pas de pause pour vous permettre de rembourser votre dette de carte de crédit et votre prêt automobile.

Mettre de l'argent de côté pour un fonds d'urgence est tout aussi important que de rembourser même votre dette la plus urgente. Le fait de mettre de l'argent de côté pour faire des économies d'urgence dans lesquelles vous pouvez puiser en cas de besoin pourrait vous aider à atténuer la prochaine crise financière en ne vous fiant pas à vos cartes de crédit ou à vos prêts à taux d'intérêt élevé.

Méthode boule de neige pour rembourser les prêts

Il existe plusieurs approches et méthodes en matière de remboursement de la dette. Bien que l'idéal soit de demander conseil à un conseiller financier, il est généralement plus sûr de s'appuyer sur un moyen éprouvé de rembourser votre dette.

Une stratégie de remboursement de la dette recommandée par les conseillers financiers est l'approche boule de neige. Comme son nom l'indique, la méthode boule de neige pour rembourser les prêts consiste à commencer petit et à augmenter au fur et à mesure que vous remboursez la dette. Quels que soient les taux d'intérêt, la méthode boule de neige vous demande de commencer par rembourser votre plus petit prêt en premier tout en minimisant ou en reportant les autres paiements lorsque cela est possible.

Le plan boule de neige sur la dette peut être un excellent stimulant pour la confiance et le moral. Lorsque les paiements eux-mêmes sont petits, il est plus facile de s'y engager à long terme. Étant donné que les petites dettes prendraient, en moyenne, moins de temps à rembourser intégralement, vous réduirez l'accumulation de taux d'intérêt qui seraient autrement restés les mêmes si vous vous concentriez sur le remboursement de votre prêt le plus important.

Un autre avantage de la méthode boule de neige est la progression. Cette stratégie peut vous aider à mieux gérer votre situation financière petit à petit, au lieu de devoir déraciner votre budget actuel pour faire face à des paiements massifs.

La méthode boule de neige contre la méthode avalanche

Une approche différente que vous pourriez adopter pour le remboursement de la dette est la méthode de l'avalanche :éliminer d'abord les prêts avec le taux d'intérêt le plus élevé. Il vise à minimiser le montant total des intérêts que vous payez même si le chemin vers l'élimination de la dette est légèrement plus long qu'il ne le serait avec la stratégie boule de neige.

Adopter la méthode des avalanches demande beaucoup de motivation. La dette avec le taux d'intérêt le plus élevé a également tendance à être la plus importante en somme. Il vous faudra un certain temps avant de minimiser le nombre de dettes que vous remboursez simultanément, et ce sera plus difficile à engager, car les paiements individuels seront probablement plus importants que celui de votre plus petit prêt avec un taux d'intérêt plus bas, mais le les économies d'intérêts à long terme seront l'avantage de cette méthode.

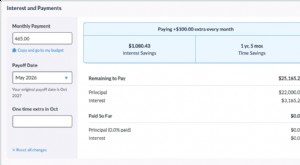

Augmenter la fréquence de vos remboursements de prêt

L'utilisation de diverses stratégies de remboursement de prêt et la consolidation de vos dettes par le biais de prêts et d'actions existantes ne peuvent vous mener que très loin. La meilleure façon de rembourser vos prêts rapidement est d'augmenter la fréquence et le montant des remboursements de prêts individuels. Non seulement cela raccourcira la durée de votre dette, mais cela réduira également les intérêts globaux que vous payez.

Au lieu de paiements mensuels, envisagez de demander un plan de paiement hebdomadaire, en particulier pour les prêts plus importants comme les prêts hypothécaires et les remboursements de prêts étudiants. De cette façon, effectuer des paiements minimums sera toujours au premier plan de votre esprit, sans compter que le montant de chaque paiement serait plus petit, ce qui le rend plus facile à gérer. Même si une stratégie de paiement de prêt structuré n'est pas disponible auprès de votre prêteur, effectuer plusieurs paiements qui coïncident avec votre chèque de paie ou votre dépôt direct afin que vous ayez payé le montant total dû à la date d'échéance mensuelle peut faciliter la gestion des paiements du chèque de paie à salaire.

Si vous payez à l'avance, assurez-vous de noter avec votre paiement si vous payez à l'avance sur le principal. Si ce n'est pas le cas, votre paiement sera appliqué à votre prochain paiement dû plutôt que de s'attaquer au montant initial de votre prêt. Les deux présentent des avantages, alors assurez-vous d'informer votre prêteur de la manière dont vous souhaitez que les paiements supplémentaires soient appliqués.

Obtenir de l'aide pour des types de prêts spécifiques

Les emprunteurs étudiants présentent un risque plus élevé d'impayés et de problèmes financiers que les autres types d'emprunteurs. Par conséquent, si vous rencontrez toujours des difficultés avec le remboursement de votre prêt étudiant, vous pouvez demander une assistance professionnelle pour vous aider à gérer le remboursement, modifier la collecte ou annuler. votre dette de prêt étudiant avec annulation de prêt.

Si vous choisissez de demander l'aide d'un tiers pour obtenir des conseils en matière de crédit, assurez-vous d'utiliser un service réputé. Les options à but non lucratif ne cherchent pas à tirer des gains financiers de votre situation d'endettement, alors commencez par une option fiable axée sur vous aider à résoudre votre dette.

Se débarrasser des dépenses cachées et des frais de carte de débit

Il y a de fortes chances que vous ayez passé au moins un peu de temps à chercher des dépenses inutiles que vous pouvez éliminer et utiliser pour vous libérer de vos dettes. Plus facile à dire qu'à faire, mais vous avez peut-être déjà pris certaines mesures, comme annuler des services de streaming ou des abonnements que vous utilisez rarement.

Les frais cachés, cependant, sont plus insidieux et peuvent s'accumuler jusqu'à des centaines de dollars par mois. Concentrez-vous sur la recherche d'un compte de dépôt qui correspond à votre style de dépenses. Si vous préférez utiliser votre carte de débit ou avoir de l'argent liquide, commencez par rechercher une banque avec des frais de transaction minimes et peu ou pas de frais de retrait aux guichets automatiques (ou de remboursement des frais de retrait aux guichets automatiques), ce qui vous permet d'utiliser l'argent liquide plus souvent. En outre, respectez les distributeurs automatiques de billets en réseau, car les distributeurs tiers ont tendance à facturer des montants plus élevés par retrait.

Si vous utilisez le tap-to-pay, les applications mobiles ou les services bancaires en ligne, il est prioritaire de savoir comment et quand votre argent se déplace d'un compte à l'autre et s'il y a des frais associés au mouvement de votre argent. Parfois, il est facile de perdre de vue où vous avez des fonds supplémentaires lorsqu'ils se trouvent à plusieurs endroits. La simple rationalisation vers une seule source de paiement peut vous permettre de puiser dans un peu d'argent supplémentaire chaque mois.

Dans la mesure du possible, inscrivez-vous à des programmes de récompenses qui offrent des remises en argent au lieu de points ou de récompenses fixes, car l'argent peut aller directement dans votre budget et vous aider à rembourser vos dépenses et vos dettes.

Utiliser votre capital existant pour rembourser des prêts

Lorsque les options de remboursement sont limitées, vous devrez peut-être recourir à l'utilisation de votre capital existant pour rembourser les prêts. Les capitaux propres existants comprennent tous les actifs non liquides que vous pourriez avoir :de l'immobilier et des actions aux bons de souscription et aux actions. Vous voudrez peut-être également vous pencher sur les bases de la faillite pour déterminer si c'est une bonne option pour vous, que vous soyez un particulier ou un propriétaire d'entreprise.

Si vous êtes propriétaire, vos options peuvent consister à contracter un prêt sur valeur domiciliaire, qui peut ou non être avantageux pour votre situation. Examinons de plus près leur fonctionnement et s'ils pourraient être une possibilité de rembourser votre dette.

Pouvez-vous payer votre dette avec un prêt sur valeur domiciliaire ?

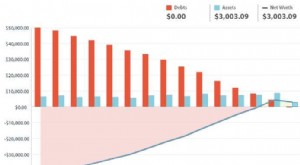

Puiser dans l'argent que vous avez investi dans votre maison vous permet d'emprunter sur la valeur nette de votre maison. Le montant auquel vous pouvez vous attendre dépend de la différence entre la valeur marchande actuelle de votre maison et le solde hypothécaire dû, c'est-à-dire la valeur nette de votre maison. Ce qui différencie les prêts sur valeur domiciliaire des prêts standard et constitue un excellent choix pour le remboursement de la dette, c'est le taux d'intérêt fixe.

En tant que type de consolidation de dettes, les prêts sur valeur domiciliaire ont des modalités de remboursement très flexibles, allant de 5 ans à 30 ans, selon le montant emprunté et votre situation financière. Et parce qu'il s'agit de prêts garantis, ils ont généralement des taux d'intérêt plus bas.

Prêts sur valeur domiciliaire vs HELOCs

Lorsqu'il s'agit de mettre votre maison en jeu en tant qu'assurance pour un prêt, il est important de bien comprendre les types de prêts que vous pouvez obtenir. Avec les prêts sur valeur domiciliaire standard, vous, en tant qu'emprunteur, recevez les fonds à l'avance. En retour, vous devez effectuer des paiements fixes et rembourser la totalité de la somme plus les intérêts dans la fenêtre donnée. Bien que les conditions et la structure de paiement varient, le plus souvent, il vous sera demandé de rembourser votre prêt sur valeur domiciliaire sur une base mensuelle jusqu'à la fin de la durée du prêt.

L'un des inconvénients de la souscription d'un prêt sur valeur domiciliaire est votre incapacité à augmenter les fonds empruntés initiaux sans contracter un autre prêt avec un taux d'intérêt différent. Et bien sûr, les enjeux sont incroyablement élevés lorsque votre maison est en jeu.

HELOC signifie Home Equity Lines of Credit, et celles-ci sont considérées comme une variable des prêts sur valeur nette garantis par la propriété. Au lieu de vous donner une somme de fonds prédéterminée, un HELOC vous permet de puiser dans l'équité au besoin jusqu'à un certain point. En conséquence, les HELOC ont un taux d'intérêt variable et les paiements ne sont pas fixes, en fonction des fonds que vous retirez. En ce qui concerne les conditions de remboursement, ces lignes de crédit vous obligent à ne payer que les taux d'intérêt pendant la durée du terme, puis à payer le montant total à la fin du terme convenu.

Bien que les HELOC soient plus flexibles en termes de fonds que vous pouvez retirer que les prêts sur valeur domiciliaire, ils ont leurs propres inconvénients. D'une part, les paiements fluctuent tout le temps, ce qui rend beaucoup plus difficile la planification d'un exercice financier ou d'un budget mensuel à venir. Un autre inconvénient est les taux d'intérêt extrêmement instables qui sont liés à la valeur marchande, ce qui rend plus difficile le suivi.

Quand devriez-vous et ne devriez-vous pas utiliser les prêts participatifs existants pour payer vos dettes

Les prêts étudiants et les dettes de carte de crédit sont des dettes non garanties. Les faire accumuler sans effectuer de paiements réguliers peut nuire à votre pointage de crédit, mais c'est à peu près tout. Il n'y a aucun risque collatéral tangible de ne pas payer une dette non garantie à temps - personne ne peut reprendre possession de votre diplôme universitaire. Les prêts participatifs existants, en revanche, sont des dettes garanties, ce qui signifie que la valeur nette de votre maison est l'actif sous-jacent utilisé comme garantie au cas où vous ne parviendriez pas à effectuer les paiements adéquats. En d'autres termes, si vous ne parvenez pas à rembourser vos prêts participatifs ou à négocier une prolongation, votre capital (dans ce scénario, votre maison) appartient à la banque, qui pourrait engager une procédure de forclusion contre vous, entraînant la perte de votre maison. Certainement pas la situation d'endettement idéale.

Vous ne devriez envisager les HELOC et les prêts sur valeur domiciliaire que si vous avez besoin de fonds pour rembourser une dette massive avec un taux d'intérêt écrasant par rapport à un prêt immobilier plus flexible. Évitez de prendre quoi que ce soit de plus que nécessaire et, une fois que vous avez réglé votre dette initiale, le remboursement de votre prêt sur valeur domiciliaire ou HELOC devrait être votre priorité absolue.

Puisquez dans votre compte de retraite pour obtenir des fonds

Lorsque les prêts et les taux d'intérêt s'accumulent, n'importe quelle source d'argent peut être une bouée de sauvetage. Si vous êtes vraiment dans le pétrin, envisagez de puiser dans vos comptes de retraite. Normalement, c'est une mauvaise idée de vider votre compte 401(k), quel que soit le montant d'argent que vous avez investi ou à quelle distance vous êtes de l'âge de la retraite. L'augmentation de l'impôt sur votre retrait peut en valoir la peine si vous avez des dettes écrasantes qui pourraient augmenter à l'infini au fur et à mesure que vous effectuez des paiements minimums.

Avec un prêt, vous pouvez emprunter sur votre propre compte de retraite si vous n'êtes pas éligible aux prêts standard en raison d'un manque d'emploi stable ou d'une mauvaise cote de crédit. Vous pourrez régler votre prêt et vous rembourser sans vider votre épargne-retraite et vous ruiner financièrement.

(Conseil :faites attention aux frais et aux taxes associés au retrait d'argent d'un compte de retraite.)

Comment choisir le meilleur prêt personnel ?

De nombreux éléments mobiles doivent être pris en compte lors du choix d'un prêt :le taux d'intérêt, les frais, le montant du paiement mensuel et la période de remboursement sont parmi les plus importants. Un prêt Kasasa ® vous donnera un contrôle total sur ces variables et vous aidera à emprunter plus intelligemment au lieu d'accumuler davantage de dettes de carte de crédit à taux d'intérêt élevé lorsque cela peut être évité

Aucuns frais ne vous sont facturés, et notre Take-Back ® unique vous permet de récupérer l'argent que vous avez déjà payé pour votre prêt, vous donnant accès aux fonds lorsque vous en avez le plus besoin. Un prêt personnel Kasasa vous offre une flexibilité face aux incertitudes de la vie, de sorte que vous pouvez vous désendetter plus rapidement tout en étant prêt pour la prochaine courbe de la vie. En savoir plus sur le prêt Kasasa pour vous désendetter plus rapidement.

dette

- Comment payer 50,

- Comment refinancer une dette de carte de crédit (et la rembourser plus rapidement)

- Comment gérer et rembourser une dette médicale

- 7 façons de rembourser plus rapidement la dette étudiante

- Comment puis-je rembourser ma dette de carte de crédit à intérêt élevé ?

- Comment rembourser 15 000 $ de dette de carte de crédit

- Quelle dette rembourser en premier

- Plan d'attaque :comment rembourser vos prêts étudiants en 5 ans ou moins

- 10 façons éprouvées de rembourser vos dettes plus rapidement cette année

-

Comment rembourser plus de 100 000 prêts étudiants

Comment rembourser plus de 100 000 prêts étudiants Mitchel Burton était un lycée assez typique. Il vivait dans le centre-ville de Chicago, finissait un diplôme en informatique et passait beaucoup de temps sur YouTube. (OK, peut-être que le temps quil ...

-

Comment rembourser une dette rapidement :12 idées

Comment rembourser une dette rapidement :12 idées Vous essayez de comprendre comment rembourser vos dettes rapidement ? Bien pour vous. Une fois que vous vous engagez - vraiment, vraiment - à vous attaquer à votre dette, vous constaterez peut-être qu...