Comment s'exerce une option de vente ?

Qu'est-ce qu'une option de vente ?

Une option de vente est un contrat qui donne à son détenteur le droit de vendre un nombre déterminé d'actions de participation à un prix déterminé, appelé le prix d'exercice, avant une certaine date d'expiration. Si l'option est exercée, l'auteur du contrat d'option est obligé d'acheter les actions du détenteur de l'option. « Exercer l'option » signifie que l'acheteur choisit de se prévaloir du droit de vendre les actions au prix d'exercice.

L'opposé d'une option de vente est une option d'achat, qui donne au titulaire du contrat le droit d'acheter un nombre déterminé d'actions au prix d'exercice avant son expiration.

Points clés à retenir

- Une option de vente est un contrat qui donne à son détenteur le droit de vendre un certain nombre d'actions de participation au prix d'exercice, avant l'expiration de l'option.

- Si un investisseur détient des actions d'une action et possède une option de vente, l'option est exercée lorsque le cours de l'action tombe en dessous du prix d'exercice.

- Au lieu d'exercer une option rentable, un investisseur peut revendre le contrat d'option sur le marché et empocher le gain.

Comment fonctionnent les options de vente

Il y a plusieurs façons de fermer, ou complet, le commerce d'options selon les circonstances. Si l'option expire rentable ou dans la monnaie, l'option sera exercée. Si l'option expire non rentable ou hors de la monnaie, Rien ne se passe, et l'argent payé pour l'option est perdu.

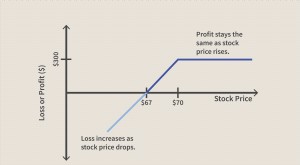

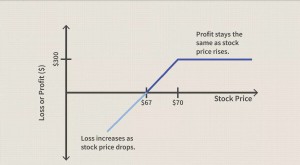

Une option de vente prend de la valeur, ce qui signifie que la prime augmente, à mesure que le prix de l'action sous-jacente diminue. Inversement, la prime d'une option de vente diminue ou perd de la valeur lorsque le cours de l'action augmente. Les options de vente offrent aux investisseurs une position de vente sur l'action lorsqu'elles sont exercées. Par conséquent, les options de vente sont souvent utilisées pour couvrir ou protéger des mouvements à la baisse dans une position longue sur les actions.

Exemple d'une opération d'option de vente

Max achète une option de vente de 11 $ sur Ford Motor Co. (F). Chaque contrat d'option vaut 100 actions, cela lui donne donc le droit de vendre 100 actions de Ford à 11 $ avant la date d'expiration.

Si Max détient déjà 100 actions de Ford, son courtier vendra ces actions au prix d'exercice de 11 $. Pour finaliser la transaction, un vendeur d'options devra acheter les actions à ce prix.

Max peut réaliser un gain sur l'option si le prix de l'action Ford tombe en dessous du prix d'exercice de 11 $. En d'autres termes, Max est protégé contre la chute du cours de l'action en dessous du prix d'exercice de 11 $ de l'option de vente. Cependant, le gain réel dépend également du montant payé par Max (la prime) pour l'option. En d'autres termes, si Ford tombait à 10 $ par action, mais Max a payé 2 $ par action pour le contrat d'option, le seuil de rentabilité serait de 9 $ par action (11 $ - 2 $). Si Ford tombait en dessous de 9 $ par action avant l'expiration, Max ferait un profit.

Disons que le stock tombe à 8 $ par action. Max serait en mesure de vendre 100 actions à 11 $ au lieu du prix actuel du marché de 8 $. En achetant l'option, Max s'est économisé 300 $ (moins le coût de l'option), puisqu'il a vendu 100 actions à 11 $, pour un total de 1 $, 100, au lieu d'avoir à vendre les actions à 8 $ pour un total de 800 $.

Max aurait pu vendre ses actions à 11 $ et ne pas acheter d'option de vente. Mais il aurait pu croire que le cours de l'action pouvait monter. Il ne voulait pas vendre le stock, mais il voulait une protection au cas où le cours de l'action chuterait. Il était prêt à payer la prime d'option pour cette protection.

Exemple de transaction de position courte

Supposons maintenant que Max ne possède pas réellement d'actions de Ford, mais qu'il ait acheté l'option de vente de 11 $, et l'action se négocie actuellement à 8 $. Il pourrait acheter des actions de Ford à 8 $ et ensuite demander au courtier d'exercer l'option de vendre les actions à 11 $. Cela rapporterait 300 $ maximum, moins le coût de la prime d'option, frais, et commissions.

Si Max ne possède pas d'actions, l'option peut être exercée pour initier une position courte sur l'action. Une position courte est lorsqu'un investisseur vend d'abord l'action dans le but de l'acheter ou de la couvrir plus tard à un prix inférieur. Étant donné que Max ne possède aucune action à vendre, l'option de vente initiera une position courte à 11 $. Il peut ensuite couvrir la position courte en achetant l'action au prix actuel du marché de 8 $, ou continuer à détenir la position courte.

L'ouverture d'une position courte nécessite un compte sur marge avec suffisamment d'argent pour couvrir la marge sur la transaction à découvert. Un compte sur marge est un compte de courtage dans lequel le client emprunte de l'argent ou des actions au courtier pour financer une position longue (achat) ou courte (vente). Le compte est généralement garanti par des espèces ou des titres.

Les investisseurs doivent être prudents en cas de vente à découvert d'actions, car le prix d'une action pourrait potentiellement augmenter. Si le cours de l'action monte rapidement, de nombreux traders peuvent couvrir leurs positions courtes en achetant des actions pour dénouer leurs transactions à découvert. La précipitation des traders à découvert à acheter l'action pourrait exacerber la hausse du prix de l'action, appelée short-squeeze.

Vendre l'option

Une alternative à l'exercice d'une option consiste à revendre le contrat d'option sur le marché. La vente de l'option est à la fois la méthode la plus simple et la plus couramment utilisée pour fermer une position d'option. En d'autres termes, il n'y a pas d'échange d'actions; au lieu, l'investisseur a un gain ou une perte net de la variation du prix de l'option.

Par exemple, le put de 11 $ peut avoir coûté 0,65 $ x 100 actions, ou 65 $ (plus commissions). Deux mois après, l'option est sur le point d'expirer, et l'action se négocie à 8 $. La plupart du temps, la valeur de l'option a été érodée, mais il a toujours une valeur intrinsèque ou un profit de 3 $, donc l'option peut être au prix de 3,10 $. Max a acheté son option pour 65 $ et peut maintenant la vendre pour 310 $.

Dans les scénarios ci-dessus, vous devez considérer le coût de la prime d'option (65 $, dans ce cas) pour calculer l'avantage net de l'exercice de l'option.

Avantages de la vente de l'option

Vendre une option présente de nombreux avantages, comme un put, avant l'expiration au lieu de l'exercer. Les primes d'options sont en constante évolution, et l'achat d'options de vente qui sont profondément dans la monnaie ou loin de la monnaie affecte considérablement la prime d'option et la possibilité de l'exercer.

La clôture d'une opération de vente en vendant simplement l'option de vente est populaire car la plupart des courtiers facturent des frais plus élevés pour l'exercice d'une option par rapport à la commission pour la vente d'une option. Si vous envisagez d'exercer une option, découvrez combien votre courtier facture car cela pourrait avoir un impact sur vos bénéfices, surtout sur les petits métiers.

Les frais de courtage varient considérablement. Si vous envisagez de créer un compte de trading, Investopedia a créé une liste des meilleurs courtiers en options pour vous aider à démarrer.

Option

-

Introduction à l'écriture écrite

Introduction à l'écriture écrite Un put est une stratégie que les traders ou les investisseurs peuvent utiliser pour générer des revenus ou acheter des actions à un prix réduit. Lors de lécriture dun put, lauteur sengage à acheter la...

-

Options de vente

Options de vente Lincorporation doptions dans tous les types de stratégies dinvestissement a rapidement gagné en popularité parmi les investisseurs individuels. Pour les commerçants débutants, lune des principales que...