Introduction à l'écriture écrite

Un put est une stratégie que les traders ou les investisseurs peuvent utiliser pour générer des revenus ou acheter des actions à un prix réduit. Lors de l'écriture d'un put, l'auteur s'engage à acheter l'action sous-jacente au prix d'exercice si le contrat est exercé. L'écriture, dans ce cas, signifie vendre un contrat de vente afin de ouvert une position. Et en échange de l'ouverture d'une position en vendant un put, l'écrivain reçoit une prime ou des frais, cependant, ils sont tenus envers l'acheteur du put d'acheter des actions au prix d'exercice si l'action sous-jacente tombe en dessous de ce prix, jusqu'à l'expiration du contrat d'options.

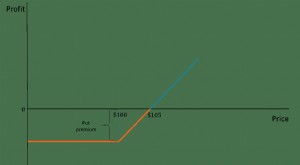

Le profit sur l'écriture de vente est limité à la prime reçue, pourtant les pertes peuvent être assez importantes, si le prix de l'action sous-jacente tombe en dessous du prix d'exercice. En raison de la dynamique risque/rendement déséquilibrée, il n'est peut-être pas toujours évident de savoir immédiatement pourquoi on accepterait un tel métier, pourtant il y a des raisons valables de le faire, dans les bonnes conditions.

Points clés à retenir

- Un put est un contrat d'options qui donne à son détenteur le droit, mais pas l'obligation, vendre l'actif sous-jacent à un prix prédéterminé à ou avant l'expiration du contrat.

- Les options de vente peuvent être achetées par les commerçants qui cherchent à profiter des baisses d'actions ou à se protéger contre de telles baisses.

- Les traders peuvent également vendre (écrire) des options de vente pour faire des paris haussiers ou générer des revenus d'investissement.

- Lors de l'écriture d'un put, l'auteur consent à acheter l'action sous-jacente au prix d'exercice, si le contrat se termine dans la monnaie.

Mettre l'écriture pour le revenu

La vente d'options génère un revenu parce que l'auteur de tout contrat d'option reçoit la prime tandis que l'acheteur obtient les droits d'option. Si chronométré correctement, une stratégie de put-writing peut générer des profits pour le vendeur, tant qu'ils ne sont pas obligés d'acheter des actions sous-jacentes. Ainsi, l'un des principaux risques auxquels le put-seller est confronté est la possibilité que le cours de l'action tombe en dessous du prix d'exercice, obligeant le vendeur à acheter des actions à ce prix d'exercice. Si vous écrivez des options pour le revenu, l'analyse de l'auteur doit indiquer que le cours de l'action sous-jacente reste stable ou augmente jusqu'à l'expiration.

Par exemple, disons que les actions XYZ se négocient pour 75 $. Les options de vente avec un prix d'exercice de 70 $ se négocient à 3 $. Chaque contrat de vente porte sur 100 actions. Un auteur de vente pourrait vendre un prix d'exercice de 70 $ et percevoir la prime de 300 $ (3 x 100 $). En prenant ce commerce, l'auteur espère que le prix de l'action XYZ restera supérieur à 70 $ jusqu'à l'expiration, et dans le pire des cas, reste au moins au-dessus de 67 $, qui est le point mort sur le commerce.

Nous voyons que le trader est exposé à des pertes croissantes lorsque le cours de l'action tombe en dessous de 67 $. Par exemple, au prix de l'action de 65 $, le vendeur de put est toujours obligé d'acheter des actions de XYZ au prix d'exercice de 70 $. Ils, donc, subirait une perte de 200 $, calculé comme suit :

- 6 $, 500 valeur marchande - 7 $, 000 prix payé + 300 $ de prime collectée =-200

- Plus le prix baisse, plus la perte pour l'écrivain mis est importante.

- Si à l'expiration le prix de XYZ est de 67 $, le commerçant atteint le seuil de rentabilité. 6 $, 700 valeur marchande - 7 $, 000 prix payé + 300 $ de prime perçue =0 $

Si XYZ est supérieur à 70 $ à l'expiration, le trader garde les 300 $ et n'a pas besoin d'acheter les actions. Les acheteur de l'option de vente voulait vendre des actions XYZ à 70 $, mais comme le prix de XYZ est supérieur à 70 $, il est préférable de les vendre au prix actuel du marché, plus élevé. Par conséquent, l'option n'est pas exercée. C'est le scénario idéal pour un écrivain d'options de vente.

Écrire des puts pour acheter des actions

La prochaine utilisation pour écrire des options de vente pour obtenir une action longue à un prix réduit.

Au lieu d'utiliser la stratégie de collecte des primes, un acheteur d'options de vente peut vouloir acheter des actions à un prix prédéterminé inférieur au prix actuel du marché. Dans ce cas, l'auteur du put pourrait vendre un put avec un prix d'exercice auquel il souhaite acheter des actions.

Supposons que l'action YYZZ se négocie à 40 $. Un investisseur veut l'acheter à 35 $. Au lieu d'attendre de voir s'il tombe à 35 $, l'investisseur pourrait vendre des options de vente avec un prix de 35 $.

- Si le stock descend en dessous de 35 $, la vente de l'option oblige le souscripteur à acheter les actions de l'acheteur de vente à 35 $, c'est ce que le vendeur de put voulait de toute façon. Nous pouvons supposer que le vendeur a reçu une prime de 1 $ en vendant les options de vente, ce qui représente 100 $ de revenu s'ils ont vendu un seul contrat.

- Si le prix tombe en dessous de 35 $, l'écrivain devra acheter 100 actions à 35 $, coûtant un total de 3 $, 500, mais ils ont déjà reçu 100 $, donc le coût net est en fait de 3 $, 400. Le trader est capable d'accumuler une position à un prix moyen de 34 $; s'ils ont simplement acheté les actions à 35 $, le coût moyen est de 35 $. En vendant l'option, l'écrivain réduit le coût d'achat d'actions.

- Si le prix de l'action reste supérieur à 35 $, l'écrivain n'aura pas la possibilité d'acheter les actions, mais conserve toujours la prime de 100 $ reçue. Cela pourrait potentiellement être fait plusieurs fois avant que le prix de l'action ne baisse suffisamment pour déclencher l'exercice de l'option.

Clôture d'une opération de vente

Les scénarios susmentionnés supposent que l'option est exercée ou expire sans valeur. Cependant, il y a une toute autre possibilité. Un écrivain put peut clôturer sa position à tout moment, en achetant un put. Par exemple, si un trader a vendu un put et que le prix de l'action sous-jacente commence à baisser, la valeur du put va augmenter. S'ils ont reçu une prime de 1 $, alors que le stock baisse, la prime de vente commencera probablement à grimper à 2 $, 3 $, ou plus de dollars. Le vendeur put n'est pas obligé d'attendre l'expiration. Ils peuvent clairement voir qu'ils sont dans une position perdante et peuvent sortir à tout moment. Si les primes d'option sont maintenant de 3 $, c'est à cela qu'ils auront besoin pour acheter une option de vente, pour sortir du commerce. Cela se traduira par une perte de 2 $ par action, par contrat.

La ligne de fond

Vendre des puts peut être une stratégie gratifiante dans un stock stagnant ou en hausse, car un investisseur est en mesure de collecter des primes de vente. En cas de chute de stock, un vendeur de put est exposé à un risque important, même si le profit est limité. La vente d'options de vente est fréquemment utilisée en combinaison avec d'autres contrats d'options.

Options

-

Qu'est-ce qu'un put protecteur ?

Qu'est-ce qu'un put protecteur ? Une option de vente protectrice est une stratégie de gestion des risques et doptions qui consiste à détenir une position longue sur lactif sous-jacent (par exemple, action) et lachat dune option de ve...

-

Qu'est-ce qu'une option de vente ?

Qu'est-ce qu'une option de vente ? Une option de vente est un contrat doption qui donne à lacheteur le droit, mais pas lobligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix dexercicePrix dexerciceLe prix de...