L'option courte :une introduction à la vente d'options d'achat et de vente

Le terme «court» a eu mauvaise réputation au fil des ans. Et pour une bonne raison. Sans même savoir ce que signifie le terme, l'investisseur moyen qui écoute les experts et les opposants voudrait vous faire croire que la vente à découvert vous mettra dans la misère. Ou ils diront que la vente à découvert fait partie de ce qui a fait couler l'économie il y a quelques années à peine. Mais en réalité, bien que la vente à découvert soit intrinsèquement risquée, il peut être utile lorsqu'il est utilisé à bon escient. C'est entre les mains d'un commerçant imprudent que les problèmes peuvent commencer.

Le terme "vente à découvert" signifie simplement que vous avez modifié l'ordre typique des opérations. La plupart des transactions boursières commencent par un achat, et si à une date ultérieure vous décidez que vous ne souhaitez plus détenir l'action, vous pourriez le vendre. Lors de la vente à découvert d'une action, cependant, on vend une action, puis le rachète plus tard, espérons-le à un prix inférieur à celui où il a été vendu. Des mécanismes doivent être mis en place pour que la vente à découvert se produise — tous les comptes ne sont pas admissibles, par exemple. Plus, toutes les actions n'ont pas suffisamment d'actions disponibles pour être vendues à découvert. Mais beaucoup considèrent la capacité de vendre à découvert des instruments financiers comme une composante nécessaire d'un marché équitable, car il complète l'opportunité de faire correspondre les acheteurs et les vendeurs à un prix de transaction que les deux parties jugent juste.

Options de vente à découvert

Lorsque vous utilisez une stratégie d'option courte, vous encourez l'obligation d'acheter ou de vendre le titre sous-jacent à tout moment jusqu'à l'expiration de l'option ou jusqu'à ce que vous rachetiez l'option pour clôturer. Malheureusement, cette obligation signifie que vous devrez peut-être acheter une action plus élevée, ou le vendre moins cher, que là où il se négocie actuellement. En un mot, si vous êtes contraint de remplir l'obligation qui peut découler d'une position courte sur option, vous serez obligé de faire quelque chose que vous ne feriez pas autrement. En d'autres termes, les stratégies d'options courtes impliquent des compromis.

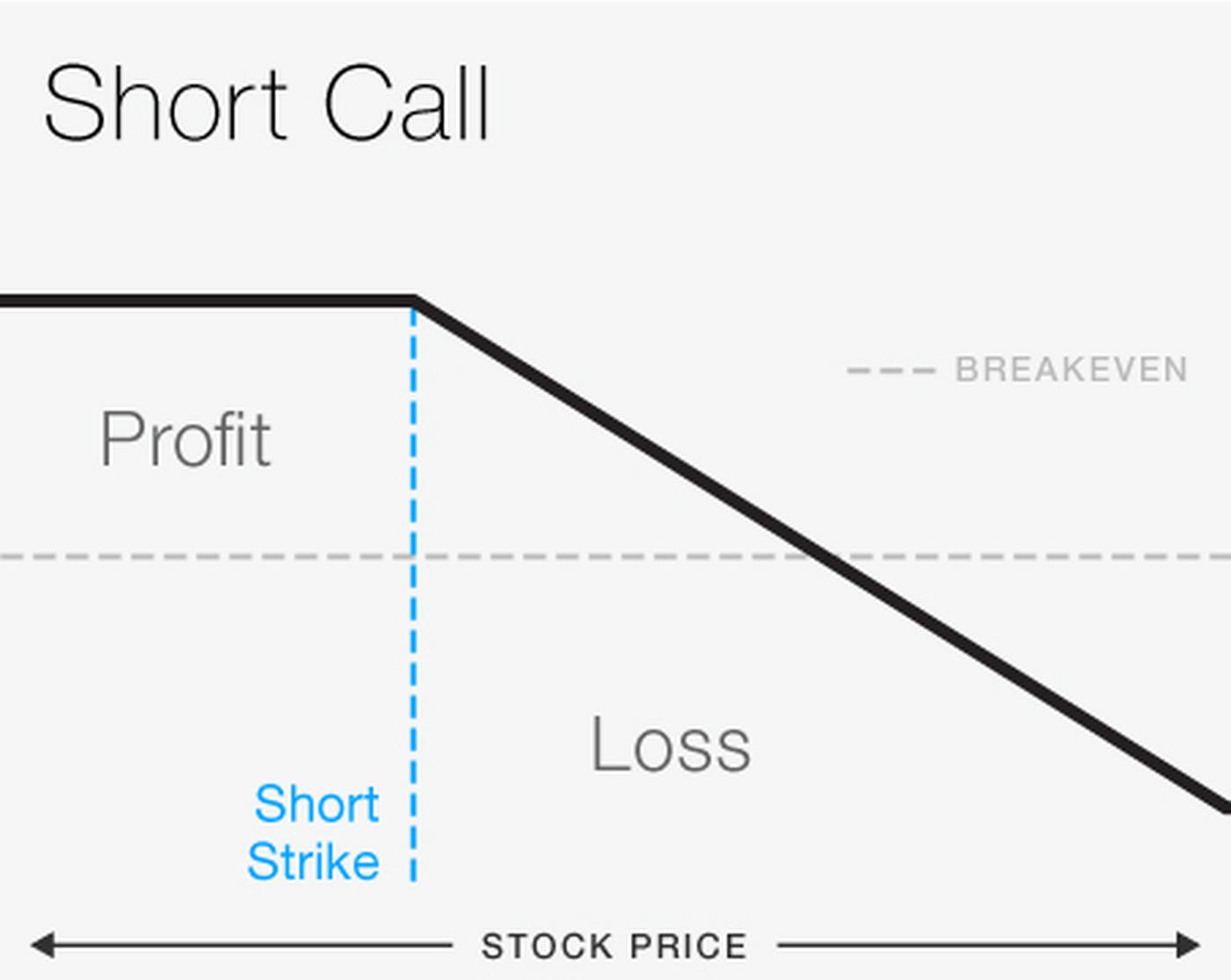

FIGURE 1 :GRAPHIQUE DU RISQUE DE L'OPTION D'APPEL COURT. Le vendeur reçoit une prime pour la vente de l'appel en échange d'un risque de baisse potentiellement illimité à mesure que le cours de l'action augmente. A titre indicatif seulement.

FIGURE 1 :GRAPHIQUE DU RISQUE DE L'OPTION D'APPEL COURT. Le vendeur reçoit une prime pour la vente de l'appel en échange d'un risque de baisse potentiellement illimité à mesure que le cours de l'action augmente. A titre indicatif seulement. Dans le cas d'une position d'option d'achat courte (voir figure 1), vous encourez l'obligation de vendre l'action à un prix fixe, mais vous ne possédez pas l'action sous-jacente et il n'y a pas de limite à la hausse de l'action avant de devoir l'acheter. Avec une position d'option de vente courte, vous encourez l'obligation d'acheter l'action à un prix fixe. Et bien que le stock puisse baisser considérablement avant que vous ne décidiez de vendre, votre risque est techniquement limité car les actions ne peuvent pas descendre en dessous de zéro. Alors pourquoi le faire ? Il y a deux raisons principales pour lesquelles les traders d'options expérimentés peuvent utiliser la stratégie de vente à découvert :(1) pour acheter l'action à un prix inférieur à celui où elle est actuellement négociée, ou (2) pour spéculer sur la direction d'une action et percevoir une prime de revenu périodique.

Acheter des actions à un prix inférieur

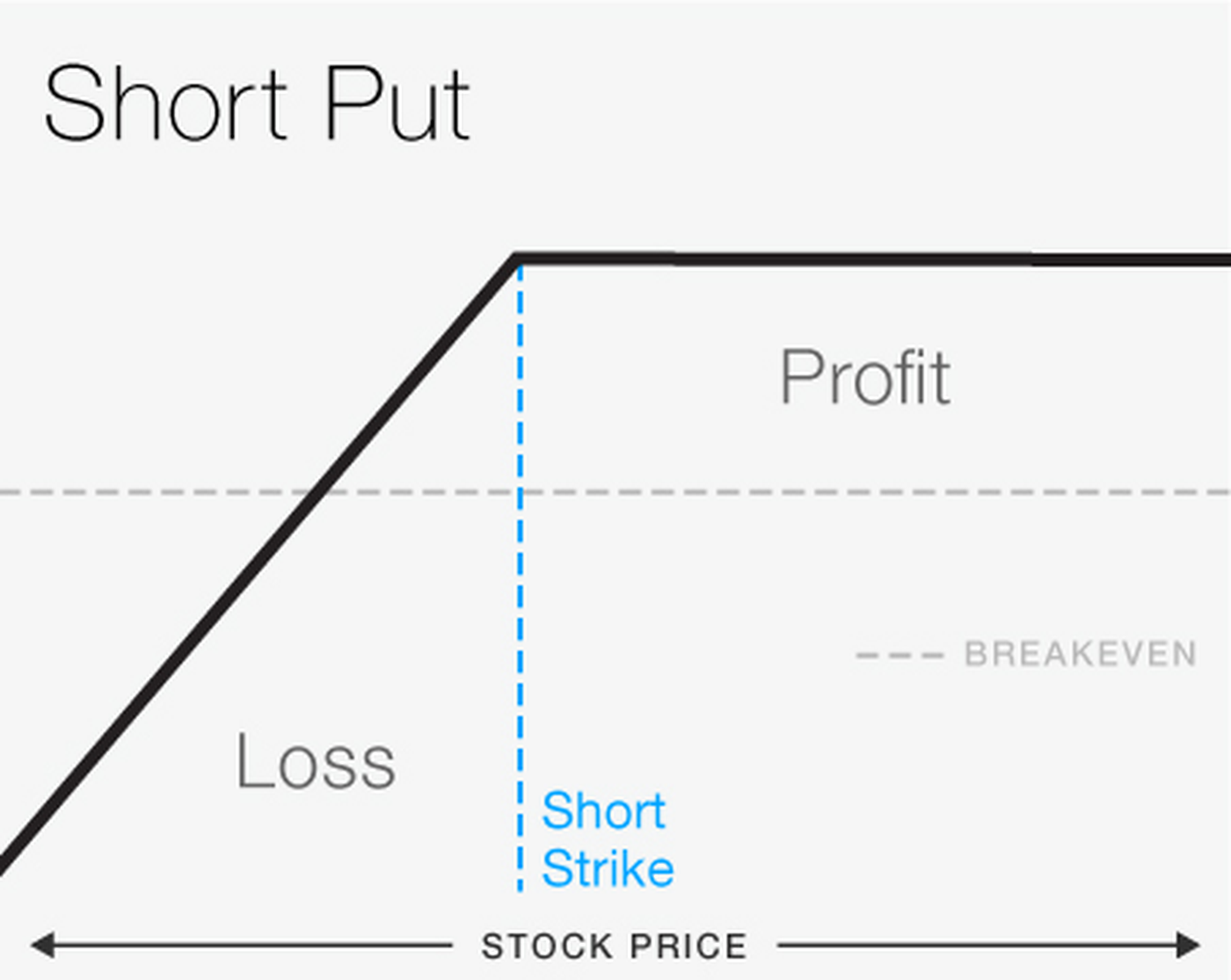

Avec une position de vente courte (voir figure 2), vous recevez une prime en échange de la responsabilité d'acheter éventuellement le titre sous-jacent au prix d'exercice. Cet argent vous appartient, même si l'action se négocie en dessous du prix d'exercice de l'option de vente à découvert. À tout moment avant l'expiration, la personne qui est longue sur le put a le droit d'exercer l'option. La probabilité d'exercer augmente si l'action se négocie à un prix inférieur au prix d'exercice. Dans ce cas, vous serez probablement affecté sur votre position de vente courte, ce qui signifie que vous devez acheter l'action sous-jacente au prix d'exercice.

Disons que vous réfléchissez à l'idée d'acheter 100 actions XYZ qui se négocient actuellement à 64,50 $. Cependant, vous ne voulez pas payer plus de 60 $ par action pour en être propriétaire. Vous pourriez vendre le put XYZ du 60 janvier pour 2 $ par contrat, vous obligeant à payer 60 $ par action pour les actions XYZ si elles sont attribuées, exactement ce que vous vouliez. Mais puisque vous collectez 2 $ pour le put, votre coût net pour l'action serait de 58 $ par action (plus commissions et frais) si vous êtes affecté.

Le sabordage des dividendes

Il est vrai que si l'action XYZ versait un dividende, alors en possédant XYZ, vous auriez droit à ce dividende. En étant à découvert d'un put en actions XYZ, d'autre part, vous n'auriez pas droit à un dividende. Cela dit, gardez deux choses à l'esprit. D'abord, s'il vous arrive d'être affecté à vos options de vente courtes XYZ, alors vous seriez obligé de prendre livraison du stock, vous accordant ainsi le droit à tous les paiements de dividendes futurs tant que vous restez propriétaire des actions.

FIGURE 2 :GRAPHIQUE DES RISQUES À COURT POINT. Comme la stratégie d'option d'achat courte, la stratégie de vente à découvert donne au vendeur une prime à l'avance, mais cela peut conduire à devoir prendre livraison de l'action au prix d'exercice. A titre indicatif seulement.

FIGURE 2 :GRAPHIQUE DES RISQUES À COURT POINT. Comme la stratégie d'option d'achat courte, la stratégie de vente à découvert donne au vendeur une prime à l'avance, mais cela peut conduire à devoir prendre livraison de l'action au prix d'exercice. A titre indicatif seulement. Seconde, toutes les options de vente de style américain sont ajustées dans une certaine mesure pour les dividendes à venir. Les options de vente vendues sur les actions versant des dividendes sont conçues pour se négocier à une prime légèrement supérieure à celle où elles se négocieraient autrement si l'action sous-jacente n'offrait pas de dividende, tout le reste étant égal. Entre autres facteurs, plus l'option de vente est profonde dans l'argent, et donc, plus la probabilité que votre option courte soit attribuée et convertie en actions est grande, plus l'ajustement pour le dividende est important.

Qu'en est-il de l'affectation ?

Si vous êtes affecté, vous prenez livraison de l'action au prix d'exercice de l'option de vente à découvert. Et maintenant ? Voici une stratégie d'option courte à considérer :puisque vous avez perçu une prime via votre vente de vente avant d'acheter l'action, que diriez-vous de prendre encore plus de prime en vendant une option d'achat après avoir acheté l'action ?

Supposons que l'action s'établisse à 59,75 $ par action à l'expiration et que vous soyez affecté, vous forçant ainsi à acheter des actions XYZ. A l'ouverture du marché suivant après expiration, vous notez que XYZ se négocie à peu près au même niveau, juste en dessous de 60 $ par action. À ce point, vous pouvez vendre le call XYZ du 60 février à, dire, 3 $. Cette prime vous appartient, quel que soit l'endroit où XYZ s'installe à l'expiration.

Si XYZ reste inférieur à 60 $ par action jusqu'à l'expiration et que vous n'êtes pas affecté, les appels du 60 février expirent sans valeur, vous gardez la prime de 3 $. D'autre part, si XYZ se négocie à plus de 60 $ par action avant, ou à, expiration, alors vous seriez probablement affecté sur votre option d'achat courte. Dans ce cas, vous seriez obligé de vendre vos actions à 60 $, qui est le même prix auquel vous avez été obligé de l'acheter lors de l'expiration précédente. Tu ne serais pas plus mal, et en fait, vous seriez probablement un peu mieux, puisqu'en plus de la prime que vous avez perçue lors de la vente du put, vous auriez également la prime perçue lorsque vous avez vendu l'appel, moins les frais de transaction applicables tels que les commissions, frais de contrat, et les frais de mission.*

Vendre des options de vente à découvert peut être un excellent moyen d'acheter une action que vous vous étiez engagé à acheter de toute façon, tout en vous permettant de percevoir une prime supplémentaire grâce à la vente d'options. Vous devez juste être prêt à acheter l'action à un prix supérieur à celui du marché actuel alors qu'il est en baisse. À première vue, la stratégie courte peut sembler ajouter une autre couche de complexité ou de risque. Que vous soyez affecté ou non à votre option de vente à découvert, la prime que vous avez collectée lors de la vente d'options vous appartient.

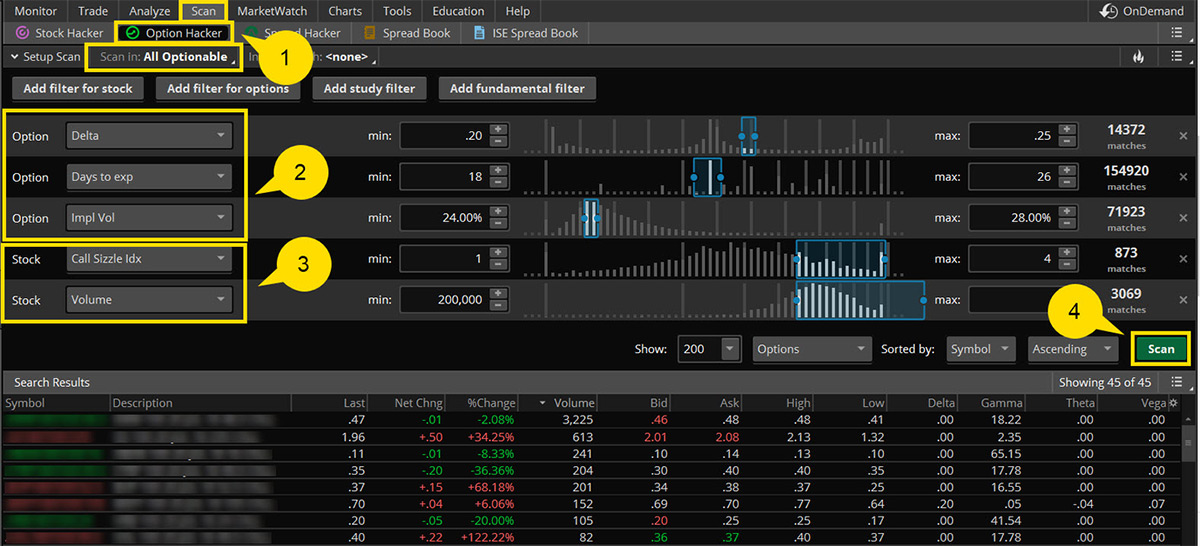

Prêt à considérer vos options (courtes) ? Si vous êtes un client de TD Ameritrade, vous pourriez envisager d'utiliser Pirate d'options pour vous aider à trouver des candidats. Suivez les étapes de la figure 3 pour commencer à analyser les possibilités.

FIGURE 3 :TROUVER DES COURTS. Vous recherchez un candidat à l'option courte ? Essayez d'utiliser Pirate d'options sur la plateforme thinkorswim. (1) Sous l'onglet Numériser, sélectionnez Option Hacker dans le sous-menu, puis sélectionnez Tout en option dans la liste déroulante à côté de Scannez dans . (2) Choisissez vos critères d'option. (3) Si ça aide, vous pouvez également ajouter des filtres de stock, comme le volume ou le Sizzle Index, pour trouver des déménageurs et des shakers. (4) Appuyez sur le bouton Scan et regardez vos résultats s'afficher en bas de l'écran.

FIGURE 3 :TROUVER DES COURTS. Vous recherchez un candidat à l'option courte ? Essayez d'utiliser Pirate d'options sur la plateforme thinkorswim. (1) Sous l'onglet Numériser, sélectionnez Option Hacker dans le sous-menu, puis sélectionnez Tout en option dans la liste déroulante à côté de Scannez dans . (2) Choisissez vos critères d'option. (3) Si ça aide, vous pouvez également ajouter des filtres de stock, comme le volume ou le Sizzle Index, pour trouver des déménageurs et des shakers. (4) Appuyez sur le bouton Scan et regardez vos résultats s'afficher en bas de l'écran.

Option

- Que sont les transactions d'achat et de vente ?

- Stock vs. Les options d'achat d'actions

- Options sur actions

- Vente à découvert vs options de vente :quelle est la différence ?

- Options de vente

- Polyvalence,

- Conseils utiles pour le trading d'options de vente et d'achat

- La différence entre une option et une action

- Explorer les options de vente et d'achat

-

Qu'est-ce que la vente à découvert (et devriez-vous le faire) ?

Qu'est-ce que la vente à découvert (et devriez-vous le faire) ? Vous voulez tirer profit dun pressentiment quun titre va chuter ? La vente à découvert peut sembler une option convaincante. La vente à découvert est lun des rares moyens de gagner de largent même lo...

-

Une introduction au marché boursier et ce qu'il offre

Une introduction au marché boursier et ce qu'il offre Il na jamais été aussi facile daccéder à la bourse quaujourdhui. Bien que lidée dinvestir dans une action potentiellement lucrative plaise à tout le monde, la courbe dapprentissage des investissements...