Corps et Ailes :Introduction à l'Option Papillon Spread

Ce qui a trois pattes et vole, en particulier pendant les marchés liés à la gamme ? Une option papillon s'est propagée. Continuez à lire si vous n'avez jamais entendu celui-ci auparavant.

Les traders d'options nouvellement créés explorent souvent d'abord les stratégies à une seule jambe, comme l'achat ou la vente d'une option de vente ou d'achat. Ensuite pourrait venir l'achat et la vente de spreads verticaux. Ces deux stratégies de base offrent une exposition directionnelle. Considérez-les comme le stade de la chenille.

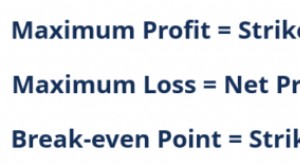

Métamorphose :Passer à des spreads plus complexes, les traders d'options plus expérimentés comprennent qu'un condor de fer n'est qu'une combinaison de deux spreads verticaux courts hors de la monnaie – un spread d'achat et un spread de vente. C'est une probabilité élevée, commerce non directionnel pour les marchés qui peuvent être liés à une fourchette.

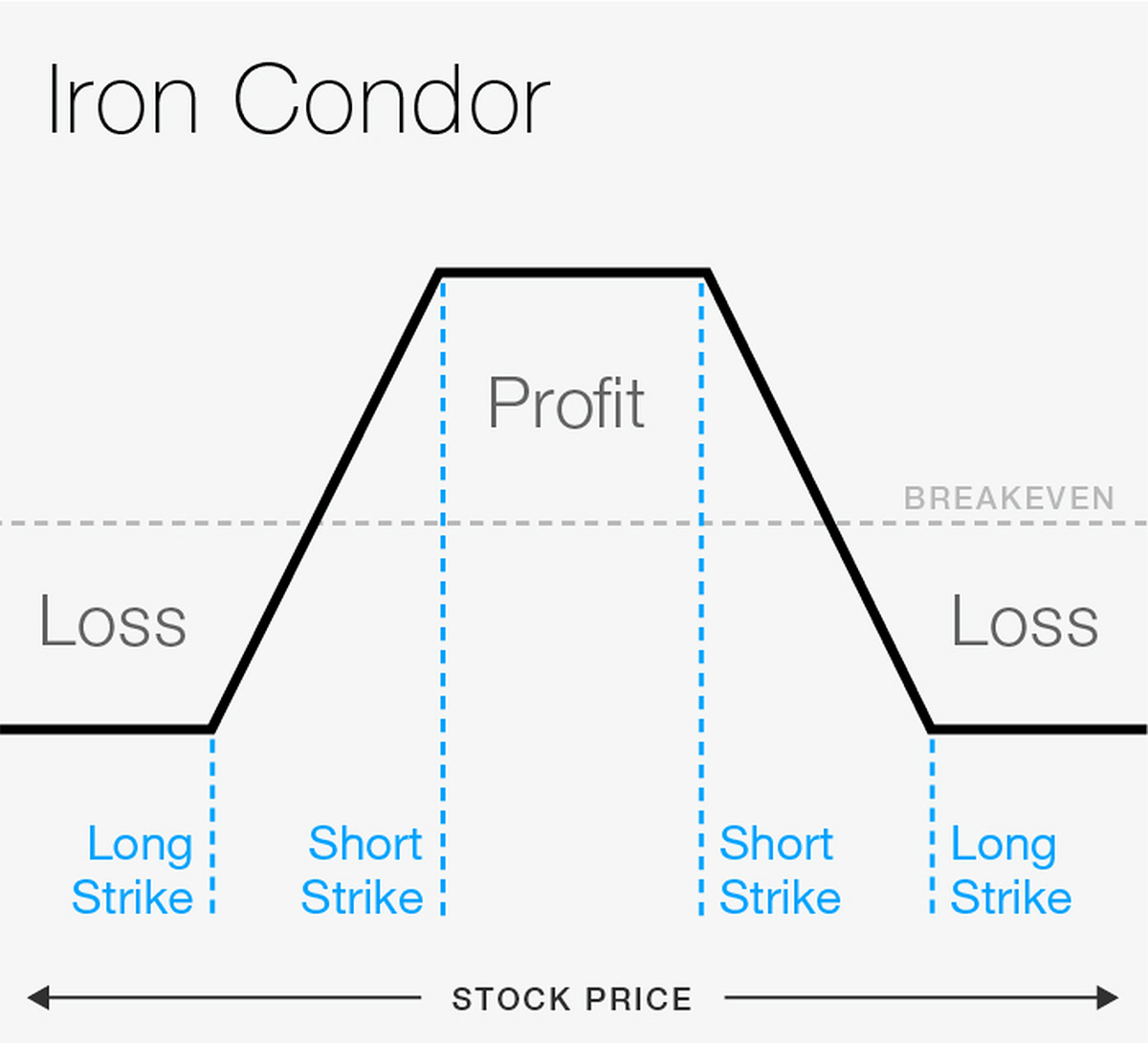

Un écart papillon est simplement la vente de deux options à la fois et l'achat d'une option à la fois supérieure et inférieure du même type (c'est-à-dire, call ou put). Et si vous comprenez comment fonctionne le condor de fer, alors vous verrez que l'achat d'un papillon est similaire en principe à la vente d'un condor de fer.

FIGURE 1 :COURT FER CONDOR. Cette créature ailée à quatre pattes est conçue pour les marchés liés à la gamme. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs.

Ce qui suit, comme toutes nos discussions stratégiques, est strictement à des fins éducatives. Ce n'est pas, et ne doit pas être considéré, un conseil individualisé ou une recommandation. Les spreads et autres stratégies d'options à jambes multiples peuvent entraîner des coûts de transaction substantiels, y compris plusieurs commissions, ce qui peut avoir une incidence sur tout rendement potentiel.

Comparer ces créatures ailées

Rappelles toi, un condor de fer est une combinaison à la fois d'un écart de vente en dehors de la monnaie (OTM) et d'un écart d'achat court en OTM. La prime combinée des deux spreads verticaux courts est le profit potentiel maximum. Mais parce qu'un seul spread peut être dans la monnaie à l'expiration, le risque est la largeur du spread moins les primes combinées. Tant que le sous-jacent ne bouge pas beaucoup et que les deux spreads restent OTM jusqu'à l'expiration, Tout est bien.

Le papillon n'est également qu'une combinaison de deux écarts verticaux. Mais là où le condor de fer est composé d'un écart d'achat et d'un écart de vente, le papillon est composé soit de deux spreads d'achat, soit de deux spreads de vente.

FIGURE 2 :PAPILLON D'APPEL LONG. La stratégie est similaire à celle d'un condor de fer en ce sens que plus vous êtes proche de la frappe courte à l'expiration, le meilleur. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs.

Et au lieu de chercher les deux spreads OTM à expirer sans valeur, le papillon veut que l'on répande sans valeur, et une propagation pour valoir sa pleine valeur. Voilà comment cela fonctionne.

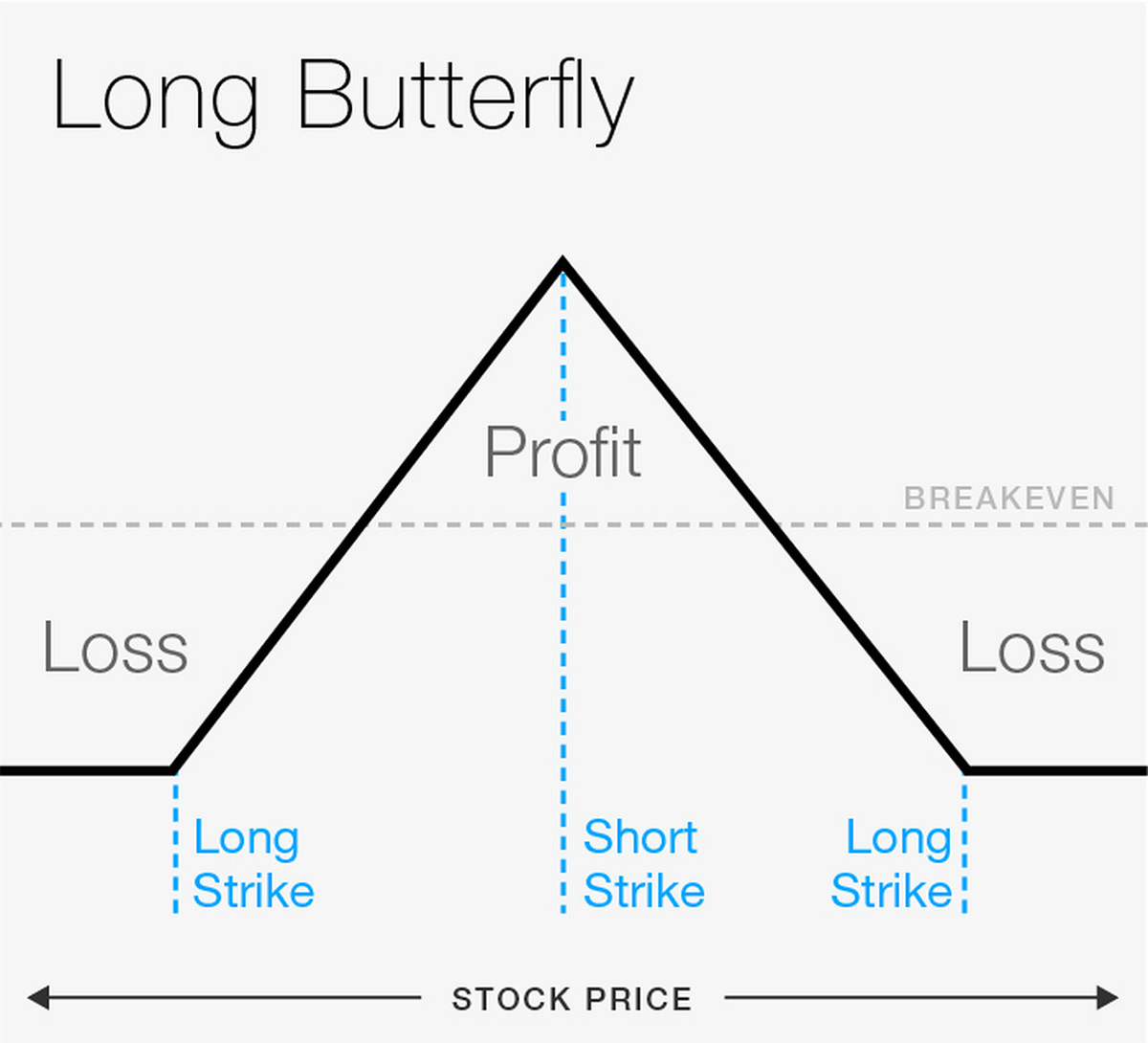

Disons que nous regardons une action qui se négocie à 43,75 $, et nous pensons que le stock va rester sur place ou dériver jusqu'à 44 $ au cours du prochain mois et demi. Acheter un call 42 et vendre le call 44 sous forme de spread (le " " dans le jargon des commerçants), dans une date d'expiration qui est d'environ six semaines, est une transaction neutre à haussière qui vaut sa valeur maximale si l'action passe à 44 $ ou plus à l'expiration.

Mais supposons que nous ne pensons pas que l'action va passer beaucoup plus haut que 44 $. Avec cette vue, nous pourrions envisager de vendre le call 44 et d'acheter le call 46 comme un écart (le « écart d'appel 44-46 »), qui est un commerce baissier dont le profit maximum est réalisé si l'action reste inférieure à 44 $ jusqu'à l'expiration. Rassemblez les deux transactions et vous obtenez un écart à plusieurs niveaux avec un potentiel de profit maximum si l'action ferme à 44 $ à l'expiration, comme le montre la figure 3.

Faire les maths

Cette combinaison de spreads d'appel (ou de vente) verticaux longs et courts est un papillon. Ce qui est bien, c'est que la prime de la verticale courte aide à compenser le coût de la verticale longue, compensation d'une prime payée moins élevée et donc d'un risque plus faible. Mais il convient de noter que les spreads multi-jambes entraîneront plus de coûts de transaction que les options à une seule jambe, ce qui aura un impact sur les rendements potentiels.

Pour des raisons de simplicité, supposons que les prix de transaction suivants n'incluent pas les commissions (chacun près du milieu du marché selon l'offre/la demande dans la figure 3) :

- Achetez un appel à 42 grèves à 2,25 $

- Vendez deux appels à 44 grèves à 0,91 $ chacun

- Achetez un appel 46 à 0,22 $

FIGURE 3 :GRAPHIQUE DE RISQUE DU PAPILLON D'APPEL 42-44-46. Si vous payez 0,65 $ pour le papillon, ce serait la perte maximale si l'action tombe en dessous de 42 $ ou dépasse 46 $ par action. Le profit théorique max est au 44 strike. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs.

Avec ces prix, l'écart d'achat 42-44 coûterait 1,34 $, mais vendre l'écart d'achat 44-46 rapporterait 0,69 $, pour un coût total de 0,65 $ pour le papillon (plus les frais de transaction), et c'est votre risque maximum. Si le stock tombe en dessous de 42 $, ou dépasse 46 $ à l'expiration ou avant, vous atteindrez la perte maximale.

Rappelles toi, le multiplicateur pour la plupart des options sur actions américaines cotées standard est de 100. Ainsi, en dollars, les frais de propagation (0,65 $ x 100) =65 $. Et n'oublions pas les frais de transaction. Les spreads multi-legs signifient généralement des coûts de transaction plus élevés, y compris plusieurs commissions.

Si l'action clôture à 44 $ à l'expiration, vous atteindriez le profit maximum, quelle est la différence entre les grèves, moins ce que vous avez payé, plus les frais de transaction. Dans ce cas, l'écart d'appel long dans la monnaie 42-44 vaudrait la totalité des 2 $, et l'écart d'achat court 44-46 hors-jeu expirerait sans valeur. Et puisque vous avez payé 0,65 $ pour le spread, votre bénéfice net avant frais de transaction serait (2 $ - 0,65 $) x 100 =135 $.

Un dernier mot sur les papillons et les condors de fer

Le papillon se propage, que ce soit des calls ou des puts, tendent à augmenter lentement dans le prix, même si le sous-jacent est juste au prix d'exercice court idéal, jusqu'à ce que vous arriviez à la semaine d'expiration. Puis, ils commencent généralement à se développer plus rapidement à mesure que vous vous rapprochez de l'expiration et que le sous-jacent est proche du point médian. Papillons, en particulier ceux avec des grèves hors de l'argent, peut être utile pendant la saison des gains, ou à chaque fois que vous pourriez vous attendre à ce qu'une action se déplace rapidement dans une fourchette, puis y reste.

Par exemple, supposons qu'une action se négocie à 100 $ l'action, et vous vous attendez à une surprise de gains qui le portera à 110 $. Acheter un papillon avec 110 comme frappe du milieu, dites le papillon d'appel 105-110-115, peut être un moyen efficace en termes de capital de profiter d'un déménagement anticipé. Bien sûr, si le stock reste inférieur à 105 $, ou si un mouvement haussier surprise l'amène au-dessus de 115 $, vous perdrez la prime que vous avez payée pour le spread, plus les frais de transaction.

Parfois, un papillon n'est pas cher à l'initiation, surtout si le sous-jacent est loin du point médian. Certains commerçants diraient qu'ils sont bon marché pour une raison, c'est-à-dire que maximiser le rendement d'un papillon nécessite non seulement un objectif précis du cours de l'action, mais aussi un timing précis.

Les condors de fer et les papillons sont en quelque sorte dans la même famille, et ont des profils de risque similaires. Ils sont tous deux fabriqués à partir d'une combinaison de deux verticales, et les deux peuvent être utilisés lorsque vous vous attendez à ce qu'un stock reste dans une certaine fourchette.

Options

- Introduction au Bull Spread :risques et avantages

- Comprendre le Bull Call Spread

- Les bases de l'option Spread

- L'option de spread de crédit

- Trading d'options 101 : le spread d'achat à la baisse

- La stratégie de spread vertical haussier

- Introduction au Bear Put Spread

- La stratégie de trading d'options de spread d'ours

- La classe d'options

-

Faites le calcul :calcul du risque et du profit potentiel sur les spreads verticaux

Faites le calcul :calcul du risque et du profit potentiel sur les spreads verticaux Les traders doptions négocient souvent une quantité constante lorsquils initient des transactions à spread vertical. Bien que cette méthode maintienne les numéros de contrat en ordre, il ignore le fai...

-

L'option courte :une introduction à la vente d'options d'achat et de vente

L'option courte :une introduction à la vente d'options d'achat et de vente Le terme «court» a eu mauvaise réputation au fil des ans. Et pour une bonne raison. Sans même savoir ce que signifie le terme, linvestisseur moyen qui écoute les experts et les opposants voudrait vous...