Comment obtenir votre score de balise

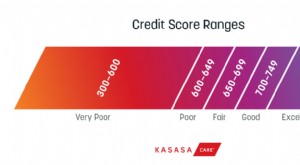

Chaque fois que vous faites une demande de prêt ou de crédit, le créancier examinera votre pointage de crédit pour déterminer si vous représentez un risque acceptable. Les cotes de crédit sont un nombre à trois chiffres allant d'environ 300 à 850. Plus votre cote est élevée, meilleures sont vos chances d'obtenir un crédit avec un faible taux d'intérêt. Il existe trois principaux bureaux de crédit aux États-Unis - Experian, Equifax et TransUnion – et chacune utilise son propre modèle de notation exclusif. Beacon n'est qu'un des noms qu'Equifax a utilisés dans le passé pour ses scores.

Quel est le score de balise ?

Chaque fois que vous utilisez une carte de crédit, payer une facture ou souscrire à un prêt, cette information est signalée aux trois bureaux de crédit. Chaque bureau analysera les données via son modèle de notation pour établir une cote de crédit en fonction de votre endettement, soldes créditeurs et retards de paiement, entre autres.

Chaque bureau a un nom différent pour son modèle de notation, et ils ont changé les noms assez régulièrement au fil des ans. Par exemple, TransUnion a appelé son modèle « Empirica, " "Précision" et "FICO Risk Score Next Gen, " tandis qu'Experian est resté assez fidèle aux variations du nom " FICO score. " Equifax appelait son modèle " Beacon, " qui est ensuite devenu " Pinnacle ". Il est maintenant connu sous le nom de Pointage de crédit Equifax.™

Le nom n'est pas important mais le numéro l'est. Le score que vous obtenez peut avoir un effet important sur les intérêts que vous payez sur tout type de crédit à la consommation. La plupart des prêteurs examineront un score d'environ 670 et plus avant de vous approuver pour un prêt. Si votre score est inférieur à 580, vous pourriez avoir des difficultés à obtenir du crédit.

Calcul de la cote de crédit d'Equifax

L'algorithme est un secret bien gardé, le calcul exact est donc inconnu. Cependant, pour les trois bureaux de crédit, la panne ressemblera probablement à ceci :

Historique des paiements (35% du score) :Payer les factures à temps fera augmenter votre score; faillites, jugements des tribunaux, saisies, privilèges, décomptes, les retards de paiement et autres entraîneront une baisse du score.

Charge d'endettement (30 % du score) :Maximiser vos cartes de crédit, avoir beaucoup de comptes ouverts et généralement devoir beaucoup d'argent aura un impact sur votre score.

Durée des antécédents de crédit (15 % du score) :Une longue histoire de paiements en temps opportun améliorera votre score. Les personnes sans antécédents de crédit sont un facteur inconnu pour les prêteurs et auront un score faible sur cette mesure.

Types de crédit (10 % du score) :Cette section examine les types de dettes que vous devez – hypothèque, prêts auto, prêts personnels et cartes de crédit. Détenir plusieurs cartes de crédit ouvertes, par exemple, est susceptible d'affecter davantage votre score que d'avoir une combinaison équilibrée de types de prêts.

Recherches de crédit (10 % du score) :Enquêtes sérieuses, lorsqu'un prêteur auprès duquel vous avez demandé un crédit tire votre pointage de crédit, être signalé aux bureaux de crédit. Enquêtes douces, lorsque vous demandez un rapport de crédit pour votre usage personnel, ne pas.

Obtenez votre cote de crédit Equifax

Il y a trois façons d'obtenir votre pointage Equifax :

- Créez un « Mon compte Equifax » sur le site Web d'Equifax. Vous pouvez commander deux rapports gratuits chaque année via votre tableau de bord.

- Connectez-vous à votre compte, cliquez sur l'onglet « Obtenir mon pointage de crédit gratuit » et inscrivez-vous à Equifax Core Credit™. Vous pouvez ensuite consulter gratuitement votre dernier pointage de crédit chaque mois sur votre tableau de bord.

- Par la loi fédérale, vous avez le droit d'obtenir une copie gratuite de votre rapport de crédit de chacun des trois bureaux de crédit une fois tous les 12 mois. Les cotes de crédit peuvent différer car les algorithmes sont différents, c'est donc une bonne idée de suivre les trois scores. Vous pouvez commander vos rapports gratuits sur annualcreditreport.com.

carte de crédit

- Comment obtenir une carte de crédit temporaire

- Comment obtenir une carte de crédit étrangère

- Comment obtenir une carte de crédit sécurisée

- Comment améliorer votre pointage de crédit pour obtenir un prêt personnel

- Comment améliorer votre pointage de crédit

- Comment réparer votre pointage de crédit en 6 étapes

- Comment augmenter votre pointage de crédit :les 5 meilleurs conseils

- Comment créer du crédit

- Comment améliorer votre pointage de crédit, étape par étape

-

À quelle fréquence votre pointage de crédit est-il mis à jour ?

À quelle fréquence votre pointage de crédit est-il mis à jour ? Lorsque vous serez sur la bonne voie pour réparer votre dossier de crédit, vous serez probablement ravi de voir à quel point votre pointage de crédit a augmenté depuis que vous avez commencé à apporte...

-

Comment entrer dans le club de pointage de crédit 800+

Comment entrer dans le club de pointage de crédit 800+ Avoir une cote de crédit élevée ne fera peut-être pas de vous un VIP à laéroport ou dans le restaurant le plus branché de la ville, mais être membre de lélite 800 Credit Score Club comporte de nombreu...