Comment réparer votre pointage de crédit en 6 étapes

Il existe de nombreuses raisons de se lancer sur la voie du redressement de crédit. La principale raison est que le crédit vous affecte tous les jours. Avec un mauvais crédit, vous ne pourrez peut-être pas obtenir l'approbation de nouveaux produits de crédit comme les cartes de crédit. Cela affecte également les taux d'intérêt que vous payez sur les cartes de crédit et les prêts, y compris les hypothèques, et peut entraîner des dépôts de garantie plus élevés pour les locations. Par rapport à un emprunteur avec un bon crédit, une personne ayant un faible crédit peut payer en moyenne 50 $, 000 de plus en intérêts sur une hypothèque. Sur toute une vie, vous pourriez finir par payer plus de 200 $, 000 de plus en intérêts inutiles juste à cause d'un mauvais crédit.

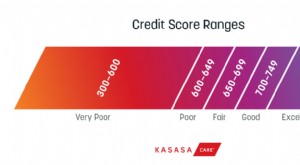

Un mauvais crédit est considéré comme tout score inférieur à 560 sur le système de notation FICO. Votre pointage de crédit est déterminé en fonction d'un certain nombre de facteurs, y compris votre historique de paiement, taux d'utilisation du crédit et durée du crédit. Il n'y a pas de solution miracle pour votre crédit. Les informations négatives mais exactes (comme les retards de paiement et les défauts de paiement) resteront sur votre rapport de crédit pendant 7 à 10 ans.

La bonne nouvelle est que vous pouvez réparer vous-même votre pointage de crédit. Vous pouvez prendre certaines mesures pour commencer à bâtir un historique de crédit plus positif et améliorer vos cotes de crédit au fil du temps. Cela demande juste un peu de savoir-faire et de patience. Si vous construisez de bonnes habitudes au fil du temps, la fixation de votre crédit sera automatique et continue. Voici six étapes pour bâtir un meilleur crédit.

1. Vérifiez votre rapport de crédit

Pour mieux comprendre votre image de crédit et ce que les prêteurs peuvent voir, vérifiez votre rapport de crédit. Sur votre rapport, vous verrez votre historique de crédit, y compris toute dette de carte de crédit, prêts, et les comptes qui ont été envoyés à des agences de recouvrement et des actions en justice comme des saisies ou des faillites.

Au-delà, il y a les informations sur les créanciers, qui constitue la plupart de vos rapports. Les informations utilisées pour déterminer vos cotes de crédit sont divisées en cinq domaines principaux :

- Historique de paiement, qui est de 35% de votre score FICO

- Utilisation du crédit, soit 30% de votre score, et indique le montant de vos dettes par rapport à votre limite de crédit

- Durée des antécédents de crédit, ou l'âge de crédit qui est de 15% de votre score, et montre depuis combien de temps vous avez des comptes de crédit actifs

- Types de crédit, ce qui correspond à 10 % de votre score, et montre la variété de vos comptes

- Enquêtes de crédit, ce qui correspond à 10 % de votre score, et indique le nombre de demandes de renseignements concernant votre profil de crédit

Si vous trouvez des informations incorrectes, vous pouvez déposer un litige. Pour plus de détails sur la correction des erreurs sur vos rapports, voir Comment contester les erreurs de rapport de crédit ici.

Cependant, tous les problèmes de crédit ne concernent pas les erreurs sur vos rapports de crédit. Alors, la prochaine étape, que vous deviez contester des erreurs ou non, consiste à maintenir des comptes de crédit sains.

2. Améliorez votre historique de paiement

Votre historique de paiement est le facteur le plus important de votre pointage de crédit FICO et représente 35% de la plupart des scores.

En plus de signaler les erreurs sur votre rapport de crédit, vous devriez vous concentrer sur le paiement des soldes en souffrance sur vos comptes. Pourtant, une fois qu'un paiement est en souffrance depuis plus de 30 jours, les créanciers et les prêteurs peuvent signaler votre compte aux bureaux de crédit, ce qui a un impact final sur votre pointage et votre solvabilité. Plus votre paiement est en retard, pire c'est pour votre crédit. Les retards de paiement peuvent rester sur votre rapport de solvabilité pendant 7 à 10 ans, il est donc important de les rembourser le plus tôt possible.

Vos scores tiennent également compte de la taille et de la récence de votre dette. Plus votre dette est importante et plus vos paiements manqués sont récents, pire sera votre score. Pour éviter l'attente d'un meilleur pointage de crédit, maintenir des comptes sains en mettant les comptes à jour et en remboursant les dettes à temps dans la mesure du possible.

3. Découvrez quand votre émetteur signale l'historique des paiements

Même si vous payez votre solde tous les mois (et vous devriez), si votre paiement est reçu après la date de déclaration, votre solde déclaré pourrait être élevé - et cela a un impact négatif sur votre score car votre ratio semble gonflé. Appelez votre émetteur de carte de crédit et demandez quand votre solde est signalé aux bureaux de crédit. Ce jour est souvent la date de clôture (ou le dernier jour du cycle de facturation) sur votre compte. N'oubliez pas qu'il s'agit d'une date différente de la « date d'échéance » sur votre relevé.

Alors payez votre facture juste avant la date de clôture. De cette façon, votre solde déclaré sera faible ou même nul. La méthode FICO utilisera ensuite le solde inférieur pour calculer votre score. Cela réduit votre taux d'utilisation et augmente votre score.

4. Rembourser la dette de manière stratégique

Lorsque vous avez plusieurs soldes à payer, il y a deux approches principales à prendre. Vous pouvez soit rembourser le compte qui souffre du taux d'intérêt le plus élevé , comme une carte avec un TAEG de 14,5% avant de payer sur un solde avec seulement un TAEG de 7%.

Ou, tu peux payez d'abord votre compte avec le solde le plus bas , le solde ne porte donc plus intérêt. Par exemple, si vous avez une nouvelle carte de crédit avec un solde de seulement 400 $, il peut être avantageux de payer ce montant en totalité, plutôt que d'avoir un intérêt continu construit sur ce compte. En remboursant un compte en une somme forfaitaire, vous aurez également un compte de moins à penser et à vous soucier. Bien sûr, vous voudrez toujours effectuer au moins les paiements minimaux sur vos autres comptes.

5. Ne fermez pas les anciens comptes

L'âge de vos comptes de crédit est un autre facteur de votre solvabilité. Il représente environ 15 % de la plupart des cotes de crédit. Cela fait également partie de l'utilisation de votre crédit, ce qui fait qu'il vaut mieux avoir du crédit que pas de crédit.

L'âge de votre crédit se calcule en regardant l'âge de votre plus ancien compte et l'âge moyen de tous vos comptes. Si l'âge du crédit nuit à vos scores, vous ne pouvez pas vraiment y faire grand chose. Vous faites, pourtant, voulez éviter de fermer vos comptes les plus anciens si possible.

Si vous faites la course pour améliorer votre profil de crédit, sachez que la fermeture des cartes de crédit peut rendre le travail plus difficile. La fermeture d'une carte de crédit signifie que vous perdez la limite de crédit de cette carte lorsque votre utilisation globale du crédit est calculée, ce qui peut conduire à un score inférieur. Gardez la carte ouverte et utilisez-la occasionnellement afin que l'émetteur ne la ferme pas.

6. Demandez et ouvrez de nouveaux comptes de crédit uniquement si nécessaire

Dans certains cas, demander une nouvelle marge de crédit pourrait vous donner un meilleur ratio d'utilisation du crédit puisque vous disposez maintenant d'une marge de crédit globale plus importante. Pourtant, méfiez-vous de demander trop de marges de crédit.

Chaque fois que vous faites une demande de crédit est répertorié sur votre rapport de crédit comme une « enquête sérieuse » et si vous en avez trop dans les deux ans, votre pointage de crédit en souffrira. Des demandes de renseignements se produisent lorsque vous demandez une nouvelle carte de crédit, une hypothèque, un crédit auto, ou une autre forme de nouveau crédit. Il est peu probable que l'enquête sérieuse occasionnelle ait beaucoup d'effet. Mais bon nombre d'entre eux en peu de temps peuvent endommager votre pointage de crédit. Les banques pourraient considérer que vous avez besoin d'argent parce que vous êtes confronté à des difficultés financières et que vous représentez donc un risque plus important. Si vous essayez d'améliorer votre pointage de crédit, il peut être préférable d'éviter de demander un nouveau crédit pendant un certain temps.

En général, un consommateur ayant un bon crédit peut demander un crédit plusieurs fois par an avant que cela ne commence à affecter sa cote de crédit. Si vous commencez déjà avec un crédit inférieur à la moyenne, pourtant, ces demandes de renseignements peuvent avoir plus d'impact sur votre pointage et retarder votre objectif ultime de voir votre pointage de crédit grimper.

Toujours pas de chance ? Si vous avez de mauvais antécédents de crédit ou un manque d'antécédents de crédit, une carte de crédit sécurisée peut vous aider à réparer votre crédit et à augmenter votre cote de crédit. Ceux-ci nécessitent un dépôt qui sert généralement de limite de crédit. Si vous ne payez pas vos factures, l'émetteur de la carte peut retirer le dépôt. Vous l'utilisez comme une carte de crédit normale, et vos paiements à temps améliorent votre crédit. Si vous ouvrez une de ces cartes, il est important d'effectuer des paiements à temps et de garder un œil sur l'utilisation de votre crédit. Choisissez une carte sécurisée qui signale votre activité de crédit aux trois bureaux de crédit.

Si vos dettes sont écrasantes, les créanciers sont moins disposés à travailler avec vous, et vous n'arrivez pas à trouver un plan de paiement par vous-même, Le conseil en crédit à la consommation est une option pour se remettre sur les rails. Si vous souhaitez en savoir plus sur le bien-être financier, consultez cet article de blog !

Bien que tous les efforts aient été faits pour fournir des informations complètes et exactes, Meratas Inc. ne donne aucune garantie, expresse ou implicite, ou des représentations quant à l'exactitude du contenu des présentes. Meratas Inc. n'assume aucune responsabilité pour toute erreur ou omission dans les informations contenues dans le présent document ou le fonctionnement ou l'utilisation de ces documents.

Finances personnelles

- Comment obtenir votre score de balise

- Comment évaluer une cote de crédit

- Comment augmenter votre pointage de crédit en seulement 30 jours

- Réparation de crédit | Comment réparer votre crédit

- Comment améliorer votre pointage de crédit

- Comment augmenter votre pointage de crédit :les 5 meilleurs conseils

- Comment créer du crédit

- Comment réparer votre crédit

- Comment améliorer votre pointage de crédit, étape par étape

-

Comment obtenir votre pointage de crédit

Comment obtenir votre pointage de crédit Tout comme vous auriez un bilan de santé annuel, une vérification de crédit régulière peut vous aider à vous assurer que vos finances sont sous contrôle. À tout le moins, vous devriez vérifier votre p...

-

Réparation de crédit à faire soi-même :Réparez vous-même un mauvais crédit en 10 étapes faciles

Réparation de crédit à faire soi-même :Réparez vous-même un mauvais crédit en 10 étapes faciles Pour réparer votre mauvais crédit, vous pouvez prendre un certain nombre de mesures puissantes, notamment rembourser les soldes de vos cartes de crédit, toujours effectuer des paiements à temps et all...