Comment fonctionnent les cartes de crédit

Les cartes de crédit font partie intégrante de la vie américaine.

Les cartes de crédit font partie intégrante de la vie américaine. Vous êtes-vous déjà tenu derrière quelqu'un faisant la queue au magasin et l'avez-vous vu parcourir une pile de cartes de crédit ? Les consommateurs avec autant de cartes sont minoritaires, mais les experts disent que la majorité des citoyens américains ont au moins une carte de crédit, et le nombre moyen est d'environ quatre, selon Experian.

Il est vrai que les cartes de crédit sont devenues d'importantes sources d'identification. Si vous souhaitez louer une voiture, par exemple, vous avez vraiment besoin d'une carte de crédit reconnue. Et utilisée à bon escient, une carte de crédit peut être pratique et vous permettre de faire des achats avec près d'un mois pour les payer avant que les frais financiers n'entrent en jeu.

Cela sonne bien en théorie. Mais en réalité, de nombreux consommateurs ne peuvent pas profiter de ces avantages car ils portent un solde sur leur carte de crédit de mois en mois, payant des frais financiers qui s'élèvent en moyenne à près de 18 %, mais qui peuvent atteindre 30 % ou plus. Beaucoup ont du mal à résister à l'envie d'utiliser le vieux "plastique" pour des achats impulsifs ou des choses qu'ils ne peuvent vraiment pas se permettre. Les chiffres sont frappants :fin 2020, les consommateurs américains avaient 825 milliards de dollars de dettes collectives sur leurs cartes de crédit.

Dans cet article, nous examinerons la carte de crédit - comment elle fonctionne à la fois financièrement et techniquement - et nous offrirons des conseils sur la façon d'acheter une carte de crédit. Les experts disent que cela devrait être un projet à l'échelle de l'achat d'un prêt automobile ou d'une hypothèque. Nous décrirons également les différents plans de carte de crédit disponibles, parlerons de vos antécédents de crédit et de la manière dont cela pourrait affecter les options de votre carte, et discuterons de la manière d'éviter la fraude par carte de crédit, à la fois en ligne et dans le monde réel.

Commençons par le début. Une carte de crédit est une carte en plastique mince, généralement de 3,37 sur 2,13 pouces (85,6 sur 54 millimètres). Les dimensions sont fixées par l'Organisation internationale de normalisation. La carte contient des informations d'identification telles qu'une signature ou une photo, et autorise la personne qui y est nommée à facturer des achats ou des services à son compte - frais pour lesquels elle sera facturée périodiquement. Aujourd'hui, les informations sur la carte sont lues par des guichets automatiques bancaires (GAB), des lecteurs de magasin et des ordinateurs bancaires et Internet.

Selon l'Encyclopedia Britannica, l'utilisation des cartes de crédit est née aux États-Unis dans les années 1920, lorsque des entreprises individuelles, telles que des chaînes hôtelières et des compagnies pétrolières, ont commencé à les délivrer aux clients pour les achats effectués dans ces entreprises. Cette utilisation a considérablement augmenté après la Seconde Guerre mondiale.

La première carte de crédit universelle - qui pouvait être utilisé dans une variété de magasins et d'entreprises - a été introduit par Diners Club, Inc., en 1950. Avec ce système, la société de carte de crédit facturait des frais annuels aux titulaires de carte et les facturait sur une base mensuelle ou annuelle. Une autre carte universelle majeure a été créée en 1958 par la société American Express.

Plus tard est venu le système de carte de crédit bancaire. Dans le cadre de ce plan, la banque crédite le compte d'un commerçant au fur et à mesure que les bordereaux de vente sont reçus (cela signifie que les commerçants sont payés rapidement, ce qu'ils adorent !) et assemble les frais à facturer au titulaire de la carte à la fin de la période de facturation. Le titulaire de la carte, à son tour, paie à la banque soit la totalité du solde, soit des versements mensuels plus petits, avec intérêts (parfois appelés frais de portage ).

Le premier plan bancaire national était BankAmericard , qui a été lancé à l'échelle de l'État en 1959 par la Bank of America en Californie. Ce système a été autorisé dans d'autres États à partir de 1966 et a été renommé Visa en 1976.

D'autres grandes cartes bancaires ont suivi, dont Mastercard, anciennement Master Charge. Afin d'offrir des services étendus, tels que les repas et l'hébergement, de nombreuses petites banques qui offraient auparavant des cartes de crédit sur une base locale ou régionale ont noué des relations avec de grandes banques nationales ou internationales.

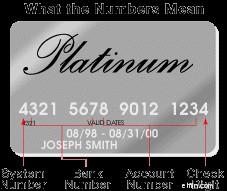

Ce que signifient les numéros de carte de crédit

Le recto de votre carte de crédit comporte de nombreux chiffres. Voici un exemple de leur signification.

Le recto de votre carte de crédit comporte de nombreux chiffres. Voici un exemple de leur signification. Bien que les compagnies de téléphone, les compagnies de gaz et les grands magasins aient leurs propres systèmes de numérotation, la norme ANSI X4.13-1983 est le système utilisé par la plupart des systèmes nationaux de cartes de crédit.

Voici ce que certains chiffres représentent.

Le premier chiffre de votre numéro de carte de crédit, le principal identifiant de l'industrie (MII), signifie le système.

Voici les principaux MII, ainsi que des exemples des cartes les plus populaires utilisant un numéro particulier :

- 3 - Voyages et divertissements/American Express ou Diners Club

- 4 - Bancaire et financier/Visa

- 5 - Bancaire et financier/Mastercard

- 6 - Banque et merchandising/Découvrir

La plupart des consommateurs n'auront que des cartes de crédit commençant par l'un de ces quatre chiffres, à moins qu'ils n'aient des cartes de crédit spécifiques à un magasin, qui suivent des règles différentes. La structure du numéro de carte varie selon le système. Par exemple, les numéros de carte American Express commencent par 34 ou 37; Découvrez avec 65, 644, 6011.

Le MII d'une carte, suivi des cinq chiffres suivants, est appelé numéro d'identification de l'émetteur ou le numéro d'identification bancaire . Ensemble, ceux-ci vous indiquent quelle société de carte de crédit a émis la carte et à quel réseau elle appartient, ainsi que les avantages qu'elle comporte pour le titulaire de la carte. Par exemple, les chiffres initiaux 414709 signifient que la carte est une Visa Capital One Signature.

Les quelques chiffres suivants avant le dernier, qui vont généralement de sept à 10, comprennent votre numéro de compte individuel. Et ce dernier chiffre ? Cela s'appelle la somme de contrôle et permet aux personnes ou aux ordinateurs de savoir si le numéro est valide. Cela permet d'identifier à la fois les numéros mal saisis et les faux numéros générés par des escrocs.

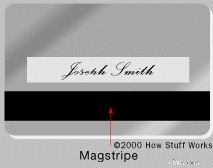

La bande sur une carte de crédit

Votre carte a une bande magnétique au dos et un emplacement pour votre signature très importante.

Votre carte a une bande magnétique au dos et un emplacement pour votre signature très importante. La bande au dos d'une carte de crédit est une bande magnétique à trois pistes , souvent appelée piste magnétique . La bande magnétique, qui ressemble beaucoup à une cassette, contient des informations codées sur votre compte via de minuscules particules magnétiques à base de fer enfermées dans un film plastique. Chaque particule est en réalité une petite barre aimantée d'environ 20 millionièmes de pouce de long. Les informations peuvent être "écrites" sur une bande magnétique car les barres magnétiques peuvent être magnétisées dans la direction du pôle nord ou sud.

Si un lecteur de bande magnétique - comme ceux d'un guichet automatique ou d'une caisse - n'accepte pas votre carte, votre problème est probablement soit une bande magnétique sale ou rayée, soit une bande qui a été effacée. Les causes les plus courantes d'effacement des bandes magnétiques sont l'exposition à des aimants, comme les petits aimants utilisés pour conserver des notes et des images sur un réfrigérateur, ou l'exposition au démagnétiseur d'étiquettes de surveillance électronique d'articles (EAS) d'un magasin.

Une fois que vous avez réussi à glisser votre carte, votre achat potentiel est authentifié pour garantir que c'est bien vous qui utilisez votre carte, et non quelqu'un d'autre. Plusieurs types d'authentification sont utilisés. Les pompes à essence nécessitent souvent la saisie de votre code postal, par exemple, tandis que les achats en ligne peuvent nécessiter un mot de passe ou un code envoyé sur votre téléphone portable. Parfois, votre carte peut être refusée lorsque vous voyagez, car l'authentification peut être basée sur l'emplacement. Donc, si vous vivez à Chicago et que vous facturez la plupart des articles dans cette région, mais qu'un débit apparaît soudainement dans un magasin en Alabama, ce débit peut ne pas être authentifié.

L'un des plus gros inconvénients des cartes à piste magnétique est que les dispositifs d'écrémage sur les lecteurs peuvent capturer vos informations, que les voleurs peuvent ensuite utiliser pour créer de fausses nouvelles cartes. Mais ne vous inquiétez pas. Les cartes magnétiques sont progressivement supprimées des cartes de crédit au profit des cartes de crédit à puce et sans contact plus sécurisées, avec Mastercard en tête. À partir de 2024, la plupart des nouvelles cartes de crédit et de débit Mastercard ne seront plus tenues d'avoir une bande, avec une élimination complète d'ici 2033.

Cartes à puce

Les cartes à puce ont fait leurs débuts en France dans les années 1960, mais n'ont pas décollé tout de suite car les cartes ne fonctionnaient pas avec tous les lecteurs. Ce n'est que dans les années 1990 qu'elles sont devenues omniprésentes en France et dans toute l'Europe, lorsque la puce mondiale EMV est devenue la norme pour les cartes. (EMV signifie Europay, Mastercard et Visa.) Les États-Unis ont mis beaucoup plus de temps à passer aux cartes à puce, les utilisant pour la première fois en 2014. Depuis 2015, tous les commerçants américains étaient tenus d'accepter les cartes EMV

Une carte à puce intègre un microprocesseur, ou une puce informatique, la puce EMV. Cela lui permet de crypter ses propres informations et d'interagir avec plus de types de lecteurs. Vous utilisez une carte à puce en insérant l'extrémité de la puce dans un lecteur ou par paiement sans contact, qui consiste à tenir votre carte à proximité d'un terminal compatible sans contact. Alors que de nombreuses personnes appellent cette dernière méthode le tap-to-pay, vous n'avez pas besoin de taper votre carte contre le lecteur. Il vous suffit de le tenir près du terminal. Lorsque vous le faites, les informations de votre carte sont transmises au lecteur via une fréquence radio à courte distance. Ainsi, cette méthode est parfois appelée technologie d'identification par radiofréquence, ou RFID.

Bien que toutes les cartes à puce n'offrent pas également le paiement sans contact, la plupart des cartes sans contact sont également équipées d'une puce lisible. Pour savoir si votre carte propose le paiement sans contact, recherchez son symbole au dos de la carte :quatre lignes courbes qui s'agrandissent, comme un signe WiFi incliné sur le côté.

La cryptographie est essentielle au fonctionnement de ces cartes. La carte et le lecteur de carte exécutent une séquence d'échanges cryptés de type signe/contresigne pour vérifier que chacun traite avec une contrepartie légitime. Et une fois que cela a été établi, la transaction elle-même est effectuée sous forme cryptée pour empêcher quiconque, y compris le titulaire de la carte ou le commerçant dont le lecteur de carte est impliqué, d'"écouter" l'échange et de se faire passer plus tard pour frauder le système. L'utilisation du système sans contact est plus rapide que les paiements par puce, par balayage ou en espèces :cela ne prend souvent qu'une seconde ou deux.

En plus d'être sécurisées, les cartes à puce sont capables d'effectuer de nombreux types de transactions. Par exemple, vous pouvez effectuer des achats à partir de votre compte de crédit, de débit ou à partir d'une valeur de compte stockée qui est rechargeable. La mémoire et traitement améliorés La capacité de la carte à puce est plusieurs fois supérieure à celle des cartes à bande magnétique traditionnelles et peut accueillir plusieurs applications différentes sur une seule carte. Il peut également contenir des informations d'identification, suivre votre participation à un programme d'affinité (fidélité) et même donner accès à votre bureau. Cela signifie qu'il n'est plus nécessaire de parcourir les cartes de votre portefeuille pour trouver la bonne - la carte à puce sera la seule dont vous aurez besoin !

Les cartes Bluetooth telles que Fuze sont une nouvelle forme de carte à puce qui commence à émerger. Ce type implique la fréquence radio Bluetooth et vous permet d'y charger jusqu'à 30 numéros de carte de crédit, ainsi que leurs dates d'expiration et leurs codes de sécurité. Vous pouvez également charger des cartes de débit, des cartes-cadeaux, etc. Étant donné que Fuze se connecte à distance à votre téléphone, vous pouvez effacer les données qu'il contient en cas de perte ou de vol.

Sécurité des cartes de crédit

Les Américains effectuent environ 20% de leurs achats au détail en ligne, pour un total de près de 800 milliards de dollars en 2020. Alors que les e-commerçants (détaillants électroniques) aimeraient que ces chiffres continuent d'augmenter, les consommateurs ont encore quelques inquiétudes concernant les achats en ligne. La fraude par carte de crédit est toujours une menace, à la fois sur Internet et dans le monde réel. Et les pirates ont trouvé des moyens de voler des numéros de carte de crédit sur des sites Web.

En 2019, Capital One a admis que 100 millions de ses applications de carte de crédit avaient été consultées par des pirates, entraînant une amende de 80 millions de dollars. C'est le genre d'histoires qui dégonflent la confiance des consommateurs dans l'utilisation des cartes de crédit en ligne. Alors que les sociétés Internet et les entreprises présentes en ligne ont assumé la responsabilité des failles de sécurité et des pertes qui en résultent pour les utilisateurs de cartes de crédit, il y a aussi le problème des voleurs d'identité qui utilisent des cartes de crédit volées pour effectuer des achats en ligne. Et même si les pratiques déloyales ou frauduleuses des sociétés de cartes de crédit ne sont pas monnaie courante, elles existent.

La bonne nouvelle est que les consommateurs sont protégés par la loi. En cas de fraude par carte de crédit en ligne ou hors ligne, la loi fédérale limite votre responsabilité à un maximum de 50 $ du montant volé. Souvent, vous n'avez pas à payer un centime.

Il existe également de nombreuses mesures simples que vous pouvez prendre pour vous protéger et protéger votre carte de crédit. En voici plusieurs.

- Lors de vos achats en ligne, rendez-vous vous-même directement chez le marchand. Ne cliquez pas à partir d'un e-mail, aussi officiel soit-il, car il pourrait s'agir d'une arnaque par hameçonnage.

- Lorsque vous utilisez votre carte à un guichet automatique , entrez votre code PIN de manière à ce que personne ne puisse facilement mémoriser vos frappes.

- Ne jetez pas vos relevés de carte de crédit ou reçus sans les déchiqueter au préalable.

- Autoriser authentification en deux étapes sur votre compte de carte de crédit. De cette façon, si quelqu'un se connecte à votre compte, il ne pourra pas accéder à plus d'informations sur le compte.

- Ignorez toute offre de carte de crédit qui vous oblige à dépenser de l'argent à l'avance ou omet de divulguer l'identité de l'émetteur de la carte.

- Assurez-vous de récupérer votre carte après avoir effectué un achat. Une pratique pour vous aider à vous souvenir :laissez votre portefeuille ouvert dans votre main jusqu'à ce que vous ayez récupéré la carte. Assurez-vous également de déchirer personnellement tous les bordereaux de vente annulés ou annulés.

- Toujours conserver une liste de vos cartes de crédit, numéros de carte de crédit et numéros sans frais en cas de vol ou de perte de votre carte.

- Vérifiez votre relevé mensuel pour vous assurer que tous les débits sont de votre fait et informez immédiatement l'émetteur de la carte de toute erreur ou débit non autorisé. (Plus d'informations à ce sujet plus tard.)

Lorsque vous faites une demande de carte de crédit, assurez-vous de porter une attention particulière au formulaire de demande. Certains formulaires proposent une case que vous pouvez cocher pour autoriser ou interdire la vente de vos informations à des listes de diffusion. Vous pouvez également vous protéger en retirant votre nom des listes de diffusion des principaux bureaux de crédit.

Une façon de le faire est de visiter le site Web de présélection de l'industrie de l'évaluation du crédit à la consommation, géré par Experian, Equifax, TransUnion et Innovis, les quatre principaux bureaux de crédit à la consommation. Sur ce site, vous pouvez remplir un formulaire et refuser de recevoir des offres de crédit ou d'assurance pré-approuvées par la poste pendant une période de cinq ans. Vous pouvez également appeler le 888-5-OPT-OUT (888-567-8688). Si vous souhaitez vous désinscrire de manière permanente, vous devez le faire en envoyant un formulaire accessible en ligne ou en le demandant par téléphone. Lorsque vous écrivez à ces entreprises, vous devrez fournir votre nom complet, votre adresse postale, votre date de naissance et votre numéro de sécurité sociale.

La Direct Marketing Association (DMA) suit également les consommateurs qui préfèrent ne pas recevoir de sollicitations par courrier ou par téléphone. Consultez leur site d'assistance aux consommateurs pour plus d'informations.

Ensuite, examinons tous les petits caractères qui accompagnent les demandes de carte de crédit. Que dit-il vraiment ?

Demandes de carte de crédit

Avant de commencer à acheter une carte, passons en revue certains termes importants que vous rencontrerez dans les brochures sur les cartes de crédit ou dans les discussions avec les prêteurs potentiels.

- Frais annuels. Une charge forfaitaire annuelle similaire à une cotisation d'adhésion. De nombreuses entreprises proposent des cartes sans frais annuels et les prêteurs qui facturent des frais annuels peuvent y renoncer pour conserver votre entreprise.

- Frais financiers. Le montant en dollars que vous payez pour utiliser le crédit. Outre les frais d'intérêts, cela peut inclure d'autres frais tels que les frais d'avance de fonds , qui sont débités de votre carte lorsque vous empruntez de l'argent au prêteur. Vous payez généralement des intérêts plus élevés sur les avances de fonds que sur les achats ; vérifiez votre dernière facture pour savoir ce que vous payez pour ce service.

- Période de grâce. Une période de temps, généralement d'environ 25 jours, pendant laquelle vous pouvez payer votre facture de carte de crédit sans encourir de frais financiers. Dans presque tous les plans de carte de crédit, le délai de grâce ne s'applique que si vous payez votre solde en entier chaque mois. Cela ne s'applique pas si vous reportez un solde reporté . De plus, le délai de grâce ne s'applique pas aux avances de fonds.

- Taux annuel en pourcentage (AVR). Le taux annuel en pourcentage des frais financiers. Les taux d'intérêt sur les plans de cartes de crédit changent avec le temps. Certains de ces ajustements sont liés aux variations d'autres taux d'intérêt, tels que le taux préférentiel ou le taux des bons du Trésor , et sont appelés forfaits à taux variable . D'autres ne sont pas explicitement liés aux variations des autres taux d'intérêt et sont appelés plans à taux fixe .

- Tarif fixe. Un pourcentage annuel fixe des frais financiers.

- Taux variable. Taux préférentiel (PR), qui varie, plus un pourcentage supplémentaire. Par exemple, votre taux peut être PR + 3,9 %.

- Tarif de lancement. Un TAP temporaire inférieur qui dure généralement environ six mois avant de passer au taux fixe ou variable normal. Il s'agit d'un sujet brûlant ; nous en reparlerons plus tard.

Les experts disent que si vous êtes intelligent, vous ferez le même genre de magasinage comparatif pour une carte de crédit que lorsque vous cherchez une hypothèque ou un prêt automobile. C'est une bonne idée car les choix que vous faites peuvent vous faire économiser de l'argent. Le processus n'est pas simple, voici donc quelques conseils pour vous aider à démarrer.

Faites des recherches. Il existe de nombreux endroits, en ligne et hors ligne, où vous pouvez vous renseigner sur les offres de cartes de crédit et même obtenir des évaluations de cartes de crédit. Mais comme les tarifs et les forfaits changent si souvent, il est conseillé d'appeler les institutions qui vous intéressent pour confirmer l'information et voir s'il existe d'autres forfaits qui pourraient vous convenir. Une ressource fiable et non commerciale est le Federal Reserve Board. En outre, de nombreuses entreprises telles que NerdWallet et Bankrate proposent des avis et des recommandations d'experts sur les cartes de crédit.

Faire une liste. Dressez une liste des fonctionnalités de carte de crédit qui correspondent à vos besoins financiers et classez-les en fonction de la manière dont vous prévoyez d'utiliser la carte et de payer votre facture mensuelle.

Examinez les plans. Passez en revue toutes les informations que vous avez recueillies sur les différents plans. Portez une attention particulière à l'APR - vous voulez un taux bas, mais pas nécessairement le plus bas. En effet, selon votre style de vie et vos habitudes de paiement, vous pourriez bénéficier davantage d'une carte offrant des remises en espèces, des remises ou des miles de fidélité.

Découvrez les coopératives de crédit . Étudiez la possibilité d'adhérer à une coopérative de crédit. Les coopératives de crédit sont à but non lucratif et ont des frais généraux inférieurs, ce qui leur permet de facturer des taux d'intérêt plus bas. Les coopératives de crédit sont plus récentes dans le secteur du crédit, elles peuvent donc être désireuses de générer des prêts sur carte de crédit. Cependant, vous devrez probablement ouvrir un compte de partage ou un compte d'épargne pour vous inscrire. Les coopératives de crédit sont généralement limitées à un employeur particulier et à ses employés, mais cela est en train de changer. En raison des consolidations de l'industrie, les coopératives de crédit élargissent rapidement leurs domaines d'adhésion. Pour savoir à quelle coopérative de crédit vous pouvez être admissible, contactez la Credit Union National Association (CUNA).

Comparez les forfaits. Si vous avez déjà une carte de crédit, assurez-vous que vous faites un bon choix avant d'échanger des cartes. Si vous êtes actuellement titulaire d'une carte et que vous avez une bonne cote de crédit, voyez si l'institution qui a émis votre carte réduira votre taux actuel. N'ayez pas peur de négocier.

Ce sont des étapes à suivre lors du choix d'une carte de crédit. Mais votre éventail réel d'options dépend en grande partie de votre historique de crédit.

Notations de crédit et types de cartes

Si vous avez eu des problèmes de crédit, vous devrez peut-être vous contenter d'une carte de crédit avec un taux d'intérêt légèrement plus élevé. Si vous avez un crédit médiocre ou pas de crédit, certaines banques vous délivreront une carte de crédit sécurisée . Cela signifie que vous déposez de l'argent sur un compte d'épargne qui sert de garantie sur votre ligne de crédit. Le taux d'intérêt d'une carte de crédit garantie et/ou les frais associés peuvent être élevés, mais elle vous offre la commodité d'une carte de crédit pendant que vous travaillez à rebâtir votre crédit. Les cartes sécurisées sont souvent la meilleure option disponible pour ceux qui ont fait faillite dans le passé. Assurez-vous de choisir une carte sécurisée qui vous rapporte des intérêts sur votre dépôt.

Si vous avez une très bonne cote de crédit et que vous souhaitez une limite de dépenses plus élevée ou des avantages supplémentaires, vérifiez si vous souhaitez demander une carte Gold ou carte de platine. Ces cartes comportent souvent des frais annuels élevés (la carte platine d'Amex coûte 695 $ par an en 2021) et peuvent vous obliger à payer le solde en totalité chaque mois. Mais selon votre situation, les avantages supplémentaires que vous recevez pour ces frais peuvent en valoir la peine. Les avantages peuvent inclure le gain de points sur les achats vers un programme de récompenses ou même des crédits de repas.

Avec tout cet argent qui se répand, et bien plus encore, il n'est pas étonnant que la plupart d'entre nous reçoivent constamment des avis indiquant que nous sommes "pré-approuvés" pour un flot incessant de cartes de crédit. Il doit y avoir un hic...

Parfois il y en a, et ça se passe comme ça. Supposons que vous receviez une offre pour un nouveau compte de carte de crédit avec une limite de crédit préapprouvée légèrement supérieure au solde de votre carte actuelle. Les petits caractères que beaucoup d'entre nous ignorent pourrait révéler un taux d'intérêt extrêmement élevé, ainsi qu'une note indiquant qu'en acceptant l'offre, vous acceptez de transférer la totalité du solde de votre autre compte de carte de crédit vers ce nouveau compte à taux d'intérêt élevé.

Évidemment, vous ne voulez pas payer plus d'intérêts chaque mois, alors lisez toujours tous les détails avant de signer. Et avant de jeter l'une de ces offres à la poubelle, déchirez-la afin que personne ne puisse la récupérer et essayer de se faire passer pour vous.

Quel que soit le type de carte et de plan que vous choisissez, vous devriez avoir accès aux informations suivantes en vertu de la Loi sur l'authenticité des prêts afin que vous puissiez comparer un prêt à un autre :

- Frais financiers en dollars et en taux annuel effectif global (APR)

- Émetteur de crédit ou société fournissant la ligne de crédit

- Taille de la ligne de crédit

- Durée du délai de grâce , le cas échéant, avant que le paiement ne soit effectué

- Paiement minimum requis

- Frais annuels , le cas échéant

- Frais d'assurance-crédit (le cas échéant), qui rembourse votre prêt si vous décédez avant que la dette ne soit entièrement remboursée

Types de cartes

Il existe trois types de cartes de crédit :

- Cartes bancaires , émis par les banques (par exemple, Visa, Mastercard et Discover Card)

- Cartes de voyage et de divertissement (T&E) , comme American Express et Diners Club

- Cartes maison ou magasin , qui ne sont valables que dans une chaîne de magasins ou de stations-service (pensez à Sears, Shell, etc.)

Les cartes T&E et les cartes internes nationales ont les mêmes termes et conditions, quel que soit l'endroit où vous postulez.

Vous connaissez peut-être également ce que l'on appelle une carte d'affinité . Cette carte, généralement une Mastercard ou une Visa, porte le logo d'une organisation en plus de l'emblème du prêteur. Habituellement, ces titulaires de carte tirent certains avantages de l'utilisation de la carte - peut-être des miles de fidélisation ou des points vers des marchandises. L'organisation sollicite ses membres pour obtenir des cartes, avec l'idée de garder le nom du groupe devant le titulaire de la carte. En plus d'établir la fidélité à la marque, l'organisation reçoit une incitation financière (une fraction des frais annuels ou des frais financiers, ou un petit montant par transaction, ou une combinaison de ceux-ci) de la société de carte de crédit.

Aucune carte ne convient à tout le monde. Fondamentalement, la bonne carte pour vous est celle qui est acceptée là où vous magasinez et qui vous facture le moins d'argent pour les services que vous utilisez. Presque toutes les entreprises ou tous les établissements américains qui acceptent Mastercard acceptent également Visa, et vice versa. Donc, si vous ne dépensez de l'argent qu'aux États-Unis, vous n'avez probablement pas besoin des deux.

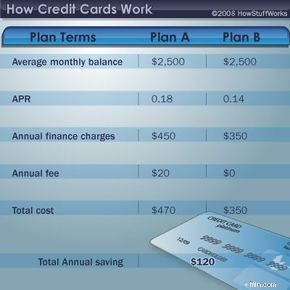

Plans de carte de crédit

Ce tableau montre comment le TAP, les frais financiers et les frais annuels peuvent s'additionner.

Ce tableau montre comment le TAP, les frais financiers et les frais annuels peuvent s'additionner. Nous arrivons maintenant au cœur du processus de sélection des cartes de crédit - quel plan choisir. Les coûts et les conditions de votre plan de carte de crédit peuvent faire une différence dans le montant que vous payez pour le privilège d'emprunter (ce que vous faites lorsque vous utilisez une carte de crédit).

Si vous payez toujours votre facture mensuelle en totalité, le meilleur type de carte est celle qui n'a pas de frais annuels et offre un délai de grâce pour payer votre facture avant que les frais financiers n'entrent en jeu. Si vous ne payez pas toujours votre solde chaque mois (et la majorité des titulaires de carte américains entrent dans cette catégorie), assurez-vous de regarder le taux périodique qui sera utilisé pour calculer les frais financiers .

L'un des principaux facteurs à prendre en compte dans un plan de carte de crédit est de savoir s'il a un taux d'intérêt variable ou fixe , car cela peut avoir un impact significatif sur ce que vous payez pour utiliser votre carte.

Taux fixe les cartes de crédit, qui ne sont généralement offertes que par les coopératives de crédit et les petites banques, portent un taux d'intérêt qui n'est pas lié à l'économie. Le taux reste généralement le même, bien qu'il puisse changer en fonction de votre historique de paiement et d'autres facteurs. Comme le tarif est plus prévisible, vous aurez l'avantage de connaître chaque mois le montant de votre facture. Si l'émetteur de votre carte décide d'augmenter le taux, la Truth in Lending Act exige que le prêteur fournisse un préavis d'au moins 15 jours. Dans certains États, certaines lois exigent un préavis plus long.

Cartes de crédit à taux variables lier le taux d'intérêt à des indices tels que le taux préférentiel; le taux des bons du Trésor à un, trois ou six mois; et les fonds fédéraux ou le taux d'actualisation de la Réserve fédérale. Parce qu'ils sont liés à l'économie, ils peuvent changer avec le temps. L'émetteur de la carte n'a pas à vous informer des changements de taux.

Certains analystes financiers soutiennent que, parce qu'un taux fixe peut être augmenté avec seulement un préavis de 15 jours, ce plan n'est pas si différent d'un plan à taux variable, qui peut être modifié à tout moment. Ils conseillent d'examiner attentivement les deux plans. Si vous choisissez une carte à taux variable, vérifiez s'il y a des plafonds sur la hauteur ou la baisse de votre taux d'intérêt. Si le taux variable le plus bas possible sur votre carte, par exemple, est de 15,9 % et que les taux ont tendance à baisser, vous voudrez peut-être transférer votre carte à un autre prêteur.

En plus du taux d'intérêt, assurez-vous de vérifier les termes énumérés dans le formulaire de divulgation de l'émetteur (généralement une petite brochure en petits caractères). Plus précisément, recherchez les informations sur les frais de retard et les frais de dépassement de limite. Les frais de retard peuvent atteindre 29 $ la première fois que vous effectuez un paiement en retard (à compter du 1er janvier 2020, la loi fédérale stipule qu'ils ne peuvent pas être plus élevés) et jusqu'à 40 $ pour les infractions ultérieures. Et bien que les frais de dépassement de limite diminuent, ils peuvent ajouter environ 25 $ supplémentaires à votre facture.

Quels que soient la carte et le forfait que vous choisissez, vous effectuerez des paiements. Voyons comment cela se fait.

Paiements mensuels et frais financiers

Que vous remplissiez une demande de carte de crédit sur papier ou en ligne, vous devez connaître certains termes .

Que vous remplissiez une demande de carte de crédit sur papier ou en ligne, vous devez connaître certains termes . Certaines cartes de crédit exigent que vous payiez tous vos frais chaque mois. En tant qu'avantage, ils peuvent n'offrir aucun frais de financement et parfois aucune limite maximale. (Celles-ci pourraient être plus correctement appelées cartes de paiement .) Certains types de cartes American Express utilisent encore ce modèle.

La plupart des cartes, y compris Visa, Mastercard et Discover, offrent ce qu'on appelle un crédit renouvelable . Cela signifie qu'ils vous permettent de porter un solde , sur lesquels ils facturent des intérêts (frais financiers), et ils vous demandent d'effectuer un paiement minimum . Le paiement minimum est calculé différemment par chaque émetteur de carte. Par exemple, Capital One facture 25 $ ou 1 % de votre nouveau solde, plus les intérêts (selon le montant le plus élevé). Citibank, en revanche, facture le montant le plus élevé :35 $, ou 1 ou 1,5 % de votre nouveau solde (selon diverses circonstances, telles que les conditions de votre carte de crédit).

Voici trois façons dont les institutions financières calculent les frais financiers :

- Solde ajusté. Ce système, qui, selon les experts de la consommation, favorise le titulaire de la carte , prend le solde de votre relevé précédent, ajoute de nouveaux frais, soustrait le paiement que vous avez effectué, puis multiplie ce nombre par le taux d'intérêt mensuel.

- Solde quotidien moyen. Cette méthode, qui est plutôt impartiale un et le le plus couramment utilisé , fonctionne comme ceci :l'entreprise suit votre solde au jour le jour, en ajoutant des frais et en soustrayant les paiements au fur et à mesure qu'ils se produisent. À la fin de la période, ils calculent la moyenne de ces totaux quotidiens, puis multiplient ce nombre par le taux d'intérêt mensuel pour trouver vos frais financiers.

- Solde précédent . Cette méthode favorise généralement l'émetteur de la carte , selon les experts consommateurs. L'émetteur multiplie le solde de votre relevé précédent par le taux d'intérêt mensuel pour trouver les nouveaux frais financiers. Cela signifie que vous continuez à payer des intérêts sur votre solde pendant toute une période après l'avoir remboursé !

Ce que vous payez variera en fonction de votre solde, du taux d'intérêt et du mode de calcul de vos frais financiers. Voici un exemple qui montre à quel point le taux d'intérêt peut faire une différence dans ce que vous payez réellement :

- Carte à taux élevé : Supposons que vous facturiez 1 000 $ sur une carte de crédit à 23,99 %. Après cela, vous n'effectuez plus de frais et ne payez que le minimum chaque mois. Le paiement commencera à 51 $ et descendra lentement jusqu'à 10 $. Vous effectuerez 77 paiements au cours des six prochaines années et cinq mois. D'ici là, vous aurez payé 573,59 $ d'intérêts pour votre privilège de crédit.

- Carte à faible taux : Si vous facturez ces mêmes 1 000 $ sur une carte à taux fixe de 9,9 %, le paiement mensuel minimum commencera à 50,41 $ et descendra à 10 $. Vous ferez 17 versements de moins, terminerez en six ans et paierez 176 $ d'intérêts. Cela vous permet d'économiser près de 400 $.

Frais de retard sont désormais utilisés par presque tous les émetteurs de cartes de crédit. Et de plus en plus, les émetteurs augmentent considérablement les taux d'intérêt (jusqu'à 29,99 %) après un nombre défini de retards de paiement. Malheureusement, une fois que vous avez quelques retards de paiement, la société de carte de crédit peut vous facturer le taux d'intérêt gonflé pour la durée de vie restante du compte. Essayez d'éviter cela :toutes les sociétés émettrices de cartes de crédit signalent vos antécédents de paiement aux agences d'évaluation du crédit, et même quelques retards de paiement pourraient vous causer des problèmes lorsque vous essayez d'acheter une voiture ou une maison.

Et comme la plupart d'entre nous le savent, même les sociétés de cartes de crédit font des erreurs. La section suivante explique comment vous assurer que vous ne payez que ce que vous devez.

Erreurs de facturation par carte de crédit

One way to avoid billing errors and unjustified fees is to carefully go through your monthly credit card statement, making sure all the transactions are legitimate and that other charges — finance charges, late fees, etc. — are justified. Many times, a simple call to the credit card company will solve the problem.

If the credit card issuer doesn't agree there was a billing error, unjustified fee or other problem, you can use the Fair Credit Billing Act for assistance. Here's how to do so.

- Write to your card issuer or creditor within 60 days after the first bill containing the disputed charge is sent to you. (Even if more than 60 days has passed since you were billed for the item, you still might be able to dispute the charge if you only recently learned about the problem.)

- In the letter, give your name, account number, the date and amount of the disputed charge, and a complete explanation of why you are disputing the charge.

- Send your letter to the address provided on the bill — do not send the letter with your payment. (To be sure that your letter is received and that you will have a record of its delivery, you might want to send it by certified mail, with a return receipt requested.)

- If you follow these steps, the creditor or card issuer must acknowledge your letter in writing within 30 days after receipt and must conduct an investigation within 90 days . While the bill is being investigated, you don't have to pay the amount in dispute. (The creditor or card issuer is not allowed to take action to collect the disputed amount, report the amount as delinquent or close or restrict your account during this time.)

- If it is determined that there was an error or that you don't owe the amount you're being held responsible for, the card issuer must credit your account and remove any finance charges or late fees relating to the amount not owed. For any amount still owed, you have the right to an explanation and to copies of documents that prove you owe the money. If the bill is correct, you must be told in writing what you owe and why. You will owe the amount disputed plus any finance charges.

There are a number of nonprofit and noncommercial organizations that provide credit information and assistance to consumers, such as the National Consumer Law Center.

So, now that you know all this, let's find out what it takes to qualify for a credit card in the first place.

There's no way to know if you'll qualify for a credit card without doing some research. Some of the basic things that lenders look for include:

- Good payment record. If you pay your bills on time, you'll score major points with lenders. If you have a lot of late payments, this can hurt your chances of getting a card. And even if the lender decides to issue you a card, it's probably going to have a higher interest rate.

- Control of debt load. Lenders generally want to see that you are a good credit risk and that you aren't living beyond your means. Experts say that nonmortgage credit payments each month should not exceed more than 10 percent to 15 percent of your take-home pay.

- Signs of stability, responsibility. Lenders perceive things such as longevity in your home and job (at least two years) as signs of stability. Having a respected profession doesn't hurt, either.

- Lack of credit inquiries. This one is a little strange. Whenever you apply for a credit card, the lender pulls your credit report from one or more of the major bureaus as part of the approval process. Each time a report is pulled, it's marked as an inquiry and stays on your credit bureau report for two years. Lenders perceive several inquiries on your report as indications that you're scrambling for loans and may consider you a poor credit risk. So, in order to beat this system, don't allow every credit card issuer you speak with to pull your report.

- Lack of available or unused credit. Did you know that having credit cards that you don't use — and have a zero balance on — can hurt your credit? The rationale here, experts say, is that if you have all this available credit lying around, you could run it up at any time (even if you never have). Get rid of the cards you don't use. Be sure to ask the credit reporting bureaus to remove the discarded cards from your report, noting that you, not the creditor, closed the account.

Once you qualify for a card, or several cards, there's always the chance that you'll end up spending more than you've got. A pretty good chance, actually. The next section discusses what you can do if you find yourself in credit card debt.

Getting Rid of Credit Card Debt

If your credit card balance has crept up to uncomfortable levels, you're not alone. Millions of Americans have learned the hard way how easy it is to use and abuse their credit cards, and how difficult it can be to pay them off. Here are some credit card debt elimination tips.

- Always be aware of all of the fees that may be associated with your credit card. Know the annual fees, current interest rates, finance charges, cash-advance fees and any other fees tied in with your card. This knowledge can help you make better decisions on how to manage your card.

- Cash advances can be trouble. You should only get cash advances when it is absolutely necessary. Higher interest rates than you're paying for card purchases are usually charged, and most banks also charge a service fee related to how much cash you're withdrawing.

- Always be on the lookout for cards that offer lower interest rates . Transferring balances from one card to another to take advantage of low introductory rates is a common practice among U.S. cardholders. Low introductory rates can be very helpful in your quest to become free of credit card debt. You should look for credit cards that offer a low intro rate (usually for six months), and transfer the balance from your previous credit card to that credit card. Before you take this step, however, make sure that once the intro rate expires your new card will offer the same (or lower) interest rate as your current card.

- Pay more than the minimum required payment. Experts say that making minimum payments is one of the most common mistakes consumers make. You will save lots of money on interest and get to debt-free goals sooner if you pay more than what is required each month.

It's true that it's really easy to fall into the credit card trap, and not so easy to get out. But don't give up. There are nonprofit centers across the country that provide debt counseling and will even (at no or low charge) contact your credit card company and try to get your rate lowered or a different payment plan worked out.

Articles connexes

- How Credit Scores Work

- How Banks Work

- How Chip and Pin Cards Work

- How ATMs Work

- How does a magnetic stripe on the back of a credit card work?

- How does a security passcard work?

- How Identity Theft Works

Finances personnelles

- Comment fonctionnent les points et les miles des cartes de crédit ?

- Comment fonctionne une carte de crédit à limite élevée ?

- Comment fonctionne une retenue sur les cartes de crédit ?

- Comment fonctionne un blocage sur une carte de crédit ?

- Comment utiliser judicieusement les cartes de crédit

- Comment fonctionnent les cartes de débit de chômage ?

- Comment comparer les cartes de crédit sécurisées et non sécurisées

- Types de cartes de crédit

- Comment choisir une carte de crédit

-

Comment fonctionnent les intérêts sur les cartes de crédit ?

Comment fonctionnent les intérêts sur les cartes de crédit ? Lorsque vous faites une demande de carte de crédit, le taux dintérêt peut être un facteur qui influence votre décision quant à celle que vous souhaitez obtenir. Les taux dintérêt peuvent varier et ajo...

-

Comment fonctionnent les cartes de crédit avec remise en argent ?

Comment fonctionnent les cartes de crédit avec remise en argent ? Vous êtes-vous déjà demandé :comment fonctionnent les cartes de crédit avec remise en argent ? Tout le monde veut une carte de remise en argent, mais beaucoup de gens ne savent pas comment en tirer le...