Qu'est-ce qu'un put protecteur ?

Une option de vente protectrice est une stratégie de gestion des risques et d'options qui consiste à détenir une position longue sur l'actif sous-jacent (par exemple, action) et l'achat d'une option de vente avec un prix d'exercicePrix d'exerciceLe prix d'exercice est le prix auquel le titulaire de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, selon qu'il est égal ou proche du prix actuel de l'actif sous-jacent. Une stratégie de vente de protection est également connue sous le nom de call synthétique.

Rupture d'un put protecteur

Une stratégie de put de protection est analogue à la nature de l'assurance Courtier d'assurance commercialeUn courtier d'assurance commercial est une personne chargée d'agir en tant qu'intermédiaire entre les fournisseurs d'assurance et les clients. L'objectif principal d'un put de protection est de limiter les pertes potentielles pouvant résulter d'un baisse de prix de l'actif sous-jacent.

L'adoption d'une telle stratégie n'impose pas de limite absolue aux profits potentiels de l'investisseur. Les bénéfices de la stratégie sont déterminés par le potentiel de croissance de l'actif sous-jacent. Cependant, une partie des bénéfices est diminuée de la prime payée pour le put.

D'autre part, la stratégie de vente de protection crée une limite pour la perte maximale potentielle, car toute perte dans la position longue d'actions en dessous du prix d'exercice de l'option de vente sera compensée par les bénéfices de l'option. Une stratégie de vente de protection est généralement utilisée par haussier et baissier. Les professionnels de la finance d'entreprise se réfèrent régulièrement aux marchés comme étant haussiers et baissiers en fonction de mouvements de prix positifs ou négatifs. Un marché baissier est généralement considéré comme existant lorsqu'il y a eu une baisse des prix de 20 % ou plus par rapport au sommet, et un marché haussier est considéré comme une reprise de 20 % par rapport au creux du marché. aux investisseurs qui souhaitent couvrir leurs positions longues sur l'actif.

Exemple de mise de protection

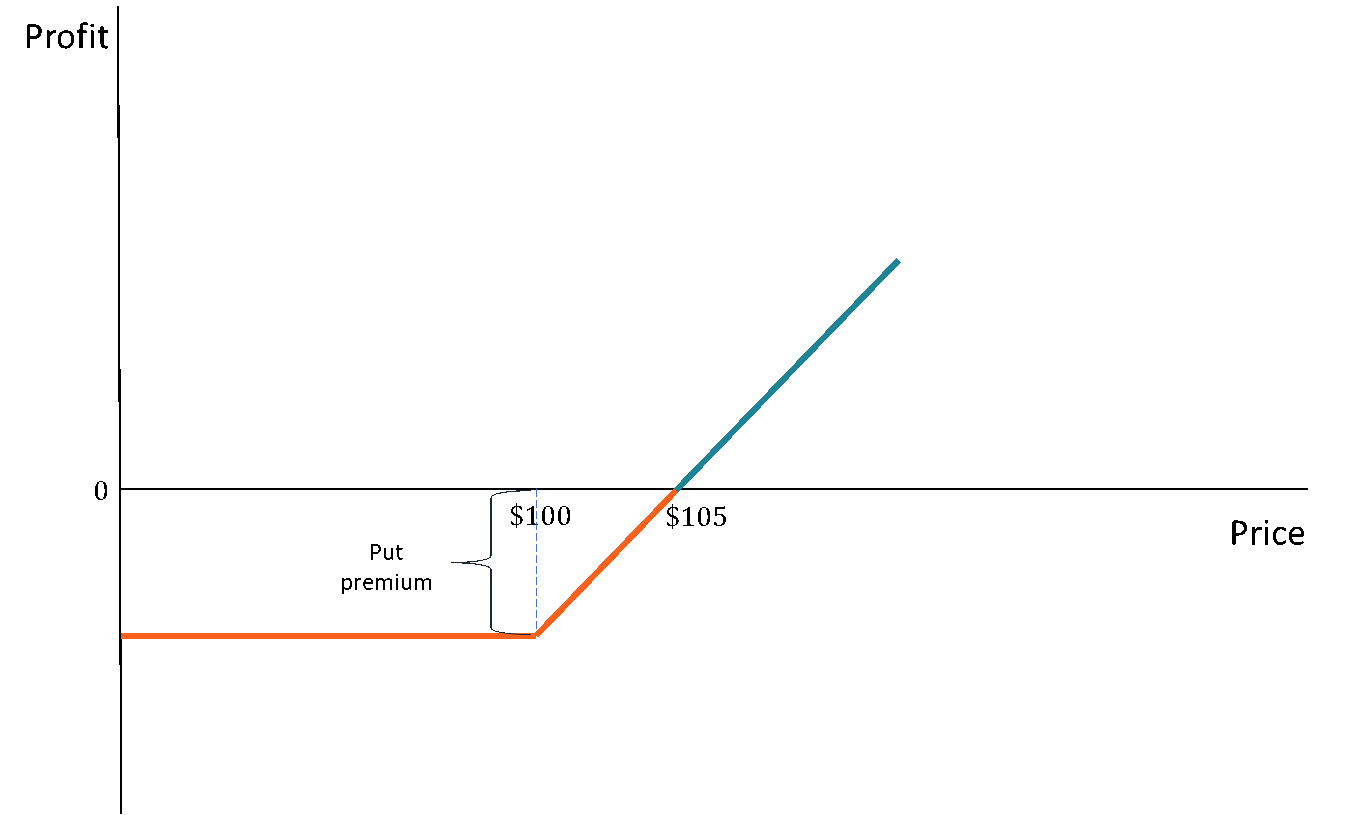

Vous possédez 100 actions dans ABC Corp, avec chaque action évaluée à 100 $. Vous pensez que le prix de vos actions augmentera à l'avenir. Cependant, vous voulez vous couvrir contre le risque d'une baisse inattendue des prix. Par conséquent, vous décidez d'acheter un contrat de vente de protection (un contrat de vente contient 100 actions) avec un prix d'exercice de 100 $. La prime du put protecteur est de 5 $.

Le gain du put protecteur dépend du prix futur des actions de la société. Les scénarios suivants sont possibles :

Scénario 1 :cours de l'action supérieur à 105 $.

Si le cours de l'action dépasse 105 $, vous ferez l'expérience d'un gain non réalisé. Le bénéfice peut être calculé comme le cours actuel de l'action - 105 $ (il comprend le prix initial de l'action plus la prime de vente). Le put ne sera pas exercé.

Scénario 2 :Cours de l'action entre 100 $ et 105 $.

Dans ce scénario, le cours de l'action restera inchangé ou augmentera légèrement. Cependant, vous perdrez toujours de l'argent ou atteindrez le seuil de rentabilité dans le meilleur des cas. La petite perte est causée par la prime que vous avez payée pour le contrat de vente. Similaire au scénario précédent, le put ne sera pas exercé.

Scénario 3 :cours de l'action inférieur à 100 $.

Dans ce cas, vous exercerez l'option de vente protectrice pour limiter les pertes. Une fois le put exercé, vous vendrez vos 100 actions à 100 $. Ainsi, votre perte sera limitée à la prime payée pour le put de protection.

Lectures connexes

Nous espérons que vous avez apprécié la lecture de l'explication de CFI sur un put protecteur. CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à apprendre et à progresser dans votre carrière, les ressources supplémentaires ci-dessous vous seront utiles :

- Positions longues et courtesPositions longues et courtesEn investissement, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert).

- Options :Calls et PutsOptions :Calls et PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié.

- Frais de serviceFrais de serviceDes frais de service, également appelé frais de service, fait référence à des frais perçus pour payer des services liés à un produit ou un service qui est acheté.

- Analyse technique :Guide du débutantAnalyse technique - Guide du débutantL'analyse technique est une forme d'évaluation des investissements qui analyse les prix passés pour prédire l'évolution future des prix. Les analystes techniques estiment que les actions collectives de tous les acteurs du marché reflètent avec précision toutes les informations pertinentes, et donc, attribuer continuellement une juste valeur marchande aux titres.

investir

-

Qu'est-ce que la volatilité ?

Qu'est-ce que la volatilité ? La volatilité est une mesure du taux de fluctuation du prix dun titre.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des titres ...

-

Qu'est-ce que la discrimination par les prix ?

Qu'est-ce que la discrimination par les prix ? La discrimination par les prix fait référence à une stratégie de tarification qui impose aux consommateurs des prix différents pour des biens ou des services identiques. Différents types de d...