Qu'est-ce que le rapport avantages-coûts (RAC) ?

Le ratio avantages-coûts (RCB) est un indicateur de rentabilité utilisé dans l'analyse coûts-avantages pour déterminer la viabilité des flux de trésorerie générés par un actif ou un projet. Le BCR compare la valeur actuelle de tous les avantages générés par un projet/actif à la valeur actuelle de tous les coûts. Un BCR supérieur à un indique que l'actif/le projet devrait générer une valeur supplémentaire.

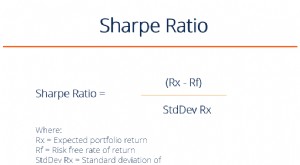

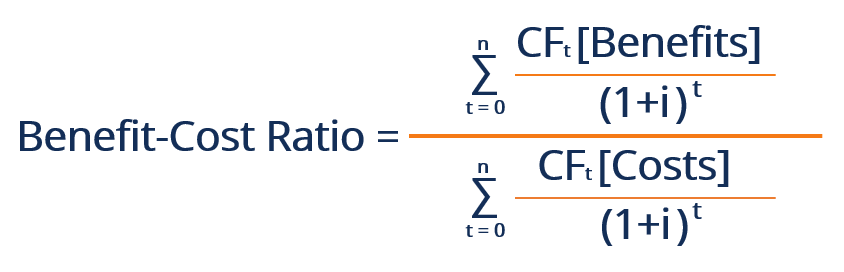

Formule pour le rapport avantages-coûts

La formule du rapport avantages-coûts est décrite ci-dessous :

Où:

- FC =Flux de trésorerie

- je =Taux d'actualisation

- m =Nombre de périodes

- t =Période pendant laquelle le flux de trésorerie se produit

Bien que la formule ci-dessus puisse sembler compliquée, le calcul correspond simplement aux entrées de trésorerie actualisées divisées par les sorties de trésorerie actualisées. Le taux d'actualisation utilisé se réfère au coût du capital, qui peut être le taux de rendement requis par l'entrepriseTaux de rendement requisLe taux de rendement requis (taux de rendement minimal) est le rendement minimum qu'un investisseur s'attend à recevoir pour son investissement. Essentiellement, le taux de rendement requis est la compensation minimale acceptable pour le niveau de risque de l'investissement., le taux limite, ou le coût moyen pondéré du capital.

Sommaire

- Le ratio avantages-coûts est utilisé pour déterminer la viabilité des flux de trésorerie d'un actif ou d'un projet.

- Plus le rapport est élevé, plus le profil risque-rendement du projet est attractif.

- Une mauvaise prévision des flux de trésorerie ou un taux d'actualisation incorrect conduirait à un rapport avantages-coûts erroné.

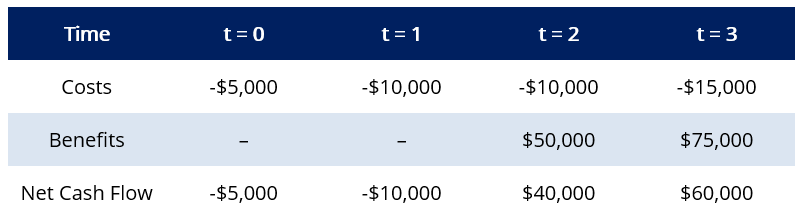

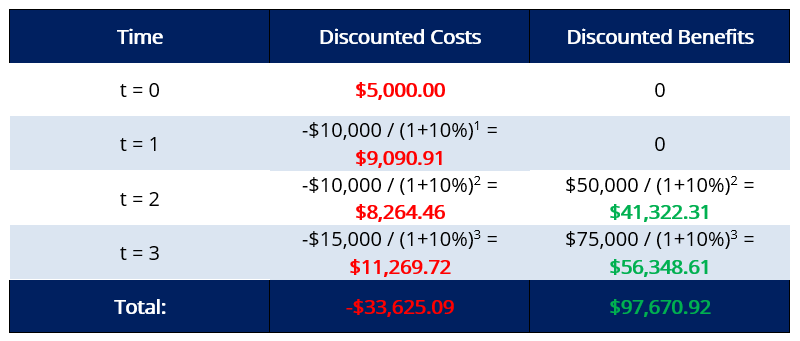

Exemple de ratio avantages-coûts

Les projections de flux de trésorerie pour un projet sont fournies ci-dessous. Le taux d'actualisation pertinentTaux d'actualisationEn finance d'entreprise, un taux d'actualisation est le taux de rendement utilisé pour actualiser les flux de trésorerie futurs à leur valeur actuelle. Ce taux est souvent le coût moyen pondéré du capital (WACC) d'une entreprise, taux de rendement requis, ou le taux limite que les investisseurs s'attendent à gagner par rapport au risque de l'investissement. est de 10 %.

Question :Quel est le rapport coût-bénéfice du projet ?

Réponse :

Le rapport avantages-coûts serait calculé à 97 $, 670,72 / 33 $, 625.09 = 2,90 .

Interprétation du rapport avantages-coûts

Plus le BCR est élevé, plus le profil risque-rendement du projet/actif est attrayant. La valeur générée par le BCR indique la valeur en dollars générée par coût en dollars.

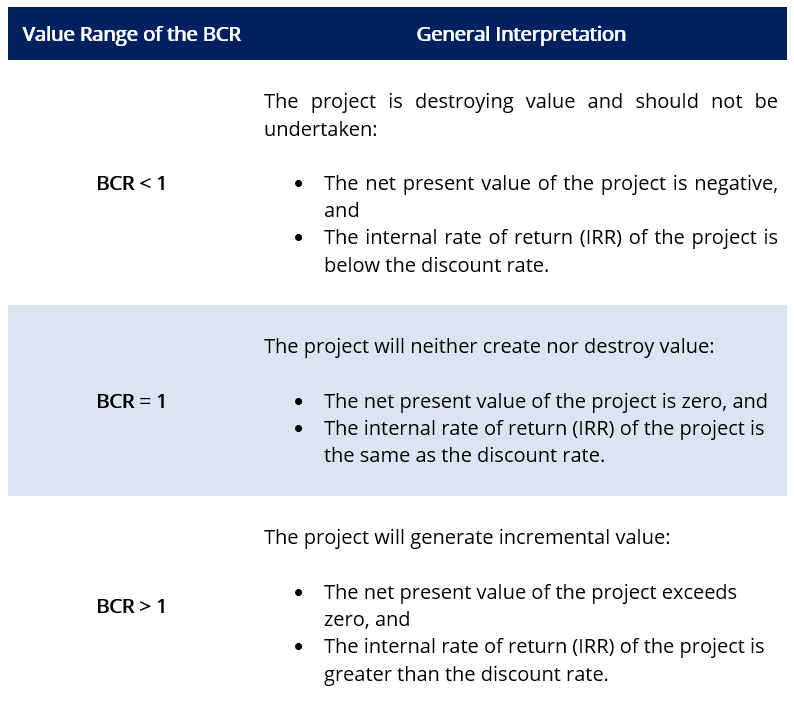

Par exemple, le BCR de 2,90 dans l'exemple précédent peut être interprété comme « Pour chaque 1 $ de coût du projet, les avantages monétaires attendus générés sont de 2,90 $. » Ce qui suit montre la plage de valeurs du BCR et son interprétation générale :

Avantages du rapport avantages-coûts

Les principaux avantages du rapport avantages-coûts sont les suivants :

- C'est un point de départ utile pour déterminer la faisabilité d'un projet et s'il peut générer une valeur ajoutée.

- Si les intrants sont connus (flux de trésorerie, taux de remise), le rapport est relativement facile à calculer.

- Le ratio considère la valeur temporelle de l'argentValeur temporelle de l'argentLa valeur temporelle de l'argent est un concept financier de base selon lequel l'argent dans le présent vaut plus que la même somme d'argent à recevoir dans le futur. C'est vrai parce que l'argent que vous avez en ce moment peut être investi et générer un rendement, créant ainsi une plus grande quantité d'argent à l'avenir. (Aussi, avec l'avenir par le biais du taux d'actualisation.

- Le ratio indique la valeur générée par dollar de coûts.

Limites du rapport avantages-coûts

Les principales limites du rapport avantages-coûts comprennent :

- La fiabilité du BCR dépend fortement des hypothèses. Une mauvaise prévision des flux de trésorerie ou un taux d'actualisation incorrect conduirait à un ratio erroné.

- Le ratio lui-même n'indique pas la taille du projet ni ne fournit une valeur spécifique sur ce que l'actif/le projet générera. Par exemple, les deux projets ci-dessous affichent un BCR de 2, mais les flux de trésorerie en valeur actualisée sont très différents :

Dernières pensées

Bien que le rapport avantages-coûts soit un outil simple pour évaluer l'attractivité d'un projet ou d'un actif, il ne doit pas être le seul déterminant de la faisabilité d'un projet. D'autres ratios et une analyse plus approfondie sont recommandés.

La RBC est extrêmement sensible aux prévisions de trésorerie et aux taux d'actualisation. Si vous pensez que les hypothèses sous-jacentes sont incorrectes ou biaisées, il ne faut pas se fier au rapport avantages-coûts.

Davantage de ressources

CFI est le fournisseur officiel de la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Afin de vous aider à devenir un analyste financier de classe mondiale et à faire progresser votre carrière à votre plein potentiel, ces ressources supplémentaires seront très utiles :

- Analyse des états financiersAnalyse des états financiersComment effectuer une analyse des états financiers. Ce guide vous apprendra à effectuer une analyse des états financiers du compte de résultat,

- Hurdle RateHurdle Rate DefinitionUn hurdle rate, qui est également connu sous le nom de taux de rendement minimum acceptable (MARR), est le taux de rendement minimum requis ou le taux cible que les investisseurs s'attendent à recevoir sur un investissement. Le taux est déterminé en évaluant le coût du capital, risques encourus, opportunités actuelles d'expansion d'entreprise, taux de rendement pour des investissements similaires, et d'autres facteurs

- Ratios de rentabilitéRatios de rentabilitéLes ratios de rentabilité sont des mesures financières utilisées par les analystes et les investisseurs pour mesurer et évaluer la capacité d'une entreprise à générer des revenus (bénéfices) par rapport aux revenus, actif du bilan, les coûts d'exploitation, et les capitaux propres au cours d'une période donnée. Ils montrent à quel point une entreprise utilise ses actifs pour générer des bénéfices

- WACCWACCWACC est le coût moyen pondéré du capital d'une entreprise et représente son coût mixte du capital, y compris les capitaux propres et la dette.

la finance

- Quel est le rapport acide-test?

- Quel est le ratio publicité/ventes ?

- Qu'est-ce que le ratio CAP ?

- Qu'est-ce que le taux de croissance composé ?

- Quel est le taux du coupon ?

- Quel est le rapport actuel ?

- Quel est le ratio de la dette sur les actifs?

- Qu'est-ce que le ratio de la dette sur les capitaux propres?

- Qu'est-ce que le ratio dette/revenu ?

-

Qu'est-ce que le rapport rapide ?

Qu'est-ce que le rapport rapide ? Le rapport rapide, également connu sous le nom de test dacide ou ratio de liquidité, mesure la capacité dune entreprise à payer ses dettes à court terme en ayant des actifs qui sont facilement convert...

-

Quel est le taux de réserve ?

Quel est le taux de réserve ? Le taux de réserve - également connu sous le nom de taux de réserve bancaire, réserves obligatoires bancaires, ou ratio de réserve en espèces – est le pourcentage des dépôts quune institution financiè...