Qu'est-ce que le prix d'exercice ?

Le prix d'exercice d'une option est le prix auquel le détenteur est en mesure d'acheter l'actif sous-jacent. Si le prix de marché de l'actif est supérieur au prix d'exercice, le détenteur est en mesure d'acheter l'actif à un prix inférieur à celui offert par le marché ; ainsi, l'investisseur profite de la différence.

Le prix d'exercice est souvent utilisé dans le cadre de la négociation d'options. Une option est également connue sous le nom de dérivé. avec un contrat standardisé, ce qui augmente la liquidité et la profondeur du marché., où les types les plus courants sont les options d'achat et les options d'achat. Un dérivé est un instrument financier dont la valeur fluctue en fonction d'un actif sous-jacent, comme une action. Les prix d'exercice peuvent être dans la monnaie ou hors de la monnaie.

Options d'achat et de vente

UNE option d'appel donne le droit au titulaire, mais pas l'obligation, d'acheter une action à un prix précis à l'avenir. Les particuliers ont tendance à acheter des options d'achat s'ils pensent que le cours de l'action augmentera à l'avenir. Si les actions sous-jacentes augmentent à l'avenir, une option d'achat couvre ce scénario.

UNE option de vente donne le droit au titulaire, mais pas l'obligation, vendre une action à un prix déterminé à l'avenir. Les personnes qui achètent des instruments financiers ont tendance à croire que le cours des actions baissera à l'avenir. Si l'action sous-jacente baisse à l'avenir, une option de vente couvre un tel événement.

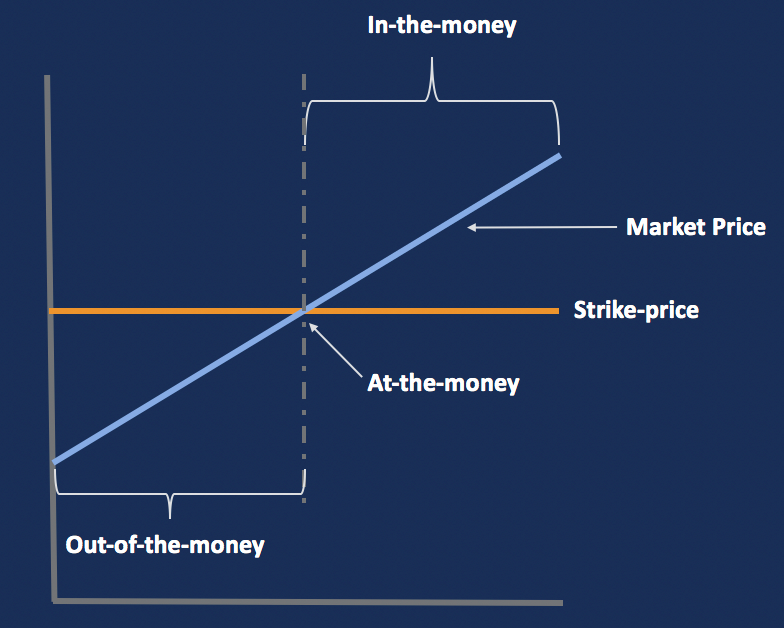

Dans l'argent

Un prix d'exercice dans le cours correspond au moment où l'option peut être exercée pour fournir un certain niveau d'avantage financier. Par exemple:

- Une option d'achat dans le cours se produit lorsque le prix du marché est supérieur au prix d'exercice. Ainsi, le détenteur peut acheter le titre au prix d'exercice inférieur et comptabiliser le profit entre celui-ci et le prix du marché.

Par exemple, une option d'achat avec un prix d'exercice de 50 $ serait dans le cours si le prix du marché est de 55 $. L'investisseur qui exerce l'option d'achat aurait la possibilité d'acheter l'action à 50 $ et donc de gagner 5 $.

- Une option de vente dans le cours se produit lorsque le prix d'exercice est supérieur au prix du marché. Ainsi, le détenteur a le droit de vendre le titre à un prix supérieur à celui offert. Par exemple, une option de vente avec un prix d'exercice de 60 $ serait dans la monnaie si le prix du marché est de 45 $. Le détenteur de l'option peut alors vendre l'action pour 60 $ et gagner ainsi 15 $.

Hors de l'argent

Une option hors du cours est lorsque le dérivé rapporte une valeur intrinsèque nulle.Valeur intrinsèqueLa valeur intrinsèque d'une entreprise (ou de tout titre d'investissement) est la valeur actuelle de tous les flux de trésorerie futurs attendus, actualisé au taux d'actualisation approprié. Contrairement aux formes relatives d'évaluation qui examinent des entreprises comparables, l'évaluation intrinsèque ne prend en compte que la valeur intrinsèque d'une entreprise en elle-même. Par exemple :

- Une option d'achat hors de la monnaie se produit lorsque le prix du marché est inférieur au prix d'exercice. Par conséquent, le contrat d'option du titulaire est sans valeur, car ils n'achèteraient pas l'action à un prix supérieur à celui offert sur le marché.

Par exemple, si le prix d'exercice d'une option d'achat est de 65 $, mais le prix du marché de l'action est de 50 $, le titulaire du contrat serait, bien sûr, plutôt acheter le stock à un prix moins cher (50 $), ce qui signifie que l'option d'achat serait considérée comme une valeur nulle.

- Une option de vente hors de la monnaie se produit lorsque le prix du marché est supérieur au prix d'exercice. Ici, le titulaire du contrat n'exercerait pas l'option parce qu'il ne vendrait pas l'action à un prix inférieur à celui offert sur le marché.

Par exemple, si le prix du marché de l'actif sous-jacent est de 70 $, mais le prix d'exercice de l'option de vente est de 40 $, la décision la plus sage serait que le détenteur du put vende l'actif pour 70 $, qui renonce ainsi en premier lieu au contrat d'option de vente.

Essentiellement, plus une option est hors du cours, moins il devient précieux. L'option perdrait sa valeur intrinsèque et ne produirait qu'une valeur extrinsèque. Valeur extrinsèque La valeur extrinsèque d'une option est calculée en prenant la différence entre le prix du marché d'une option et son prix intrinsèque. sur la base de la possibilité que le prix de l'actif sous-jacent puisse potentiellement entrer dans la zone dans la monnaie. Vice versa, plus l'option est dans le cours, plus la valeur intrinsèque du contrat est élevée, car il a une plus grande probabilité d'être exercé.

Davantage de ressources

CFI propose la page du programme d'analyste des marchés des capitaux et des valeurs mobilières (CMSA)™ - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié des marchés des capitaux et des valeurs mobilières. Faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Options :Calls et PutsOptions :Calls et PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié.

- Écart horizontal Écart horizontal Un écart horizontal est un type d'écart d'options qui consiste à acheter les mêmes actions sous-jacentes au même prix, mais avec différents

- Near-The-MoneyNear-The-MoneyNear-the-money signifie que le cours de l'action d'un contrat d'option est proche de son prix d'exercice. Il est utilisé pour décrire la valeur intrinsèque d'une option.

- Modèle de valeur intrinsèqueModèle de valeur intrinsèqueCe modèle de valeur intrinsèque démontrera le calcul de la valeur intrinsèque à l'aide de la méthode du taux d'actualisation et de la méthode du facteur de certitude. Risque d'ajustement de la valeur intrinsèque La tâche de risque d'ajustement des flux de trésorerie est très subjective et une combinaison à la fois de l'art et de la science. Il existe deux méthodes principales :Discount ra

Investissement

-

Qu'est-ce que le chevauchement ?

Qu'est-ce que le chevauchement ? Une stratégie de straddle est une stratégie qui consiste à prendre simultanément une position longue et une position courte sur un titre. Considérons lexemple suivant :un trader achète et vend une opt...

-

Quel est le prix d'exercice ?

Quel est le prix d'exercice ? Le prix dexercice est le prix auquel le titulaire de loption peut exercer loption dachat ou de vente dun titre sous-jacent, selon quils détiennent ou non une option dachatOption dachatUne option dacha...