Spreads verticaux par rapport aux options à une jambe :comparer les risques et les bénéfices

De nombreux investisseurs et traders qui s'aventurent dans le monde des options commencent par des stratégies d'options à une jambe. Ces stratégies de base (achat et vente d'options d'achat et de vente) peuvent aider les nouveaux traders d'options à comprendre les mécanismes du trading d'options, ainsi que les objectifs de ces stratégies :

- Gestion des risques

- Effet de levier

- Le potentiel de générer des revenus

Les stratégies de base peuvent également aider les nouveaux traders d'options à comprendre les risques. Mais la prochaine étape importante (ou appel au réveil, pour certains) est le moment où ils se rendent compte que les options longues uniques ne sont pas toujours la méthode la plus efficace en termes de capital à poursuivre.

Saisissez … des spreads verticaux. Maintenant, ne laissez pas le nom vous intimider; cette stratégie d'options à risque n'est qu'un pas en avant (enfin, en fait un "coup de pouce, ” pour être technique) du long call ou put d'entrée de gamme bien-aimé. Ce type de spread d'entrée de gamme, si vous voulez, est simplement la vente d'une option combinée à l'achat d'une option. Mais pourquoi faire une chose pareille ?

Tout est question de risque et de récompense

La plupart des traders d'options comprennent qu'une bonne stratégie offre des cotes favorables, et les cotes favorables commencent généralement par une évaluation des risques d'une transaction particulière par rapport à la récompense potentielle. En fonction du prix cible que vous avez fixé pour une action que vous négociez, un spread vertical peut vous permettre d'être plus efficace en termes de capital lorsque vous poursuivez vos objectifs de trading.

D'abord, Les bases. Un écart d'achat vertical long correspond simplement à l'achat d'une option d'achat sur une action et à la vente d'un appel à prix d'exercice plus élevé avec la même expiration. Donc, par exemple, si une action se négocie à 185 $, vous pouvez acheter l'appel d'exercice à 190 $ et vendre l'appel d'exercice à 195 $ sous forme de spread.

Un écart de vente vertical long impliquerait l'achat d'une option de vente et la vente d'une option de vente à faible levée avec la même expiration, donc si une action se négocie à 185 $, vous pouvez acheter le put d'exercice de 180 $ et vendre le put d'exercice de 175 $ en tant que spread.

Rappelons que l'achat d'un call ou d'un call vertical spread a un biais haussier, ce qui signifie qu'il a tendance à augmenter en valeur à mesure que l'action sous-jacente augmente. Inversement, l'achat d'un spread vertical put ou put a un biais baissier, ce qui signifie qu'il a tendance à augmenter en valeur à mesure que l'action sous-jacente baisse. Il convient de noter que lors de l'achat d'options, vous faites toujours la course contre la montre. A l'expiration, une option hors de la monnaie expirera sans valeur, ce qui signifie que vous perdez la totalité de la prime payée.

Étant donné que votre risque avec la stratégie à jambe unique et la stratégie de spread vertical long est limité à la prime payée, plus les frais de transaction, le spread vertical peut représenter un moyen plus rentable de poursuivre vos objectifs de trading. La prime que vous percevez de votre grève courte peut aider à compenser une partie de la prime payée pour votre grève longue. La différence, comme nous le verrons, est que vous limitez votre potentiel de hausse avec le spread. Plus, les coûts de transaction sont plus élevés avec les spreads qu'avec les options à une jambe.

Voici un exemple de chaîne d'options typique

Alors comparons. La figure 1 montre un exemple d'une chaîne d'options typique. L'action sous-jacente se négocie à 186,44 $, et les options expirant en juin 2018 ont 30 jours jusqu'à l'expiration. Supposons que vous ayez défini un objectif de cours à court terme de 195 $ pour l'action. Préférez-vous acheter le call de 190 $ à sa juste valeur de 2,43 $, ou l'écart d'achat de 190-195 $ à 1,43 $ (en supposant que vous achetiez l'option d'achat de 190 $ au prix offert et vendiez l'option d'achat de 195 $ au cours acheteur) ?

N'oubliez pas le multiplicateur ! Il est important de noter que le multiplicateur pour les options sur actions américaines cotées est de 100, car chaque contrat d'option sur actions standard représente 100 actions du sous-jacent. Donc, en dollars, la prime totale pour l'appel de 190 $ est de 243 $, et pour l'écart d'appel, il serait de 143 $, plus les frais de transaction. FIGURE 1 :EXEMPLE DE CHAÎNE D'OPTIONS. L'appel de 190 $ est offert à 2,43 $. L'enchère pour l'appel de 195 $ est de 1 $. Achetez l'appel à 190 $ ou l'écart vertical d'appel à 190 195 $ ?. Source :La plateforme thinkorswim® de TD Ameritrade. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs. Les images ci-dessous montrent les graphiques de paiement à l'expiration pour les deux choix. Notez que si l'action sous-jacente se négocie à votre prix cible de 195 $ le jour de l'expiration des options, aviez-vous acheté l'appel de 190 $, votre gain serait de 195 $ moins la grève de 190 $, moins la prime de 2,43 $ payée, fois 100 =257 $, moins les frais de transaction. Cependant, avec la propagation de l'appel, votre gain serait de 195 $ moins la grève de 190 $, moins la prime de 1,43 $ payée, fois 100 =357 $, moins les frais de transaction.

FIGURE 1 :EXEMPLE DE CHAÎNE D'OPTIONS. L'appel de 190 $ est offert à 2,43 $. L'enchère pour l'appel de 195 $ est de 1 $. Achetez l'appel à 190 $ ou l'écart vertical d'appel à 190 195 $ ?. Source :La plateforme thinkorswim® de TD Ameritrade. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs. Les images ci-dessous montrent les graphiques de paiement à l'expiration pour les deux choix. Notez que si l'action sous-jacente se négocie à votre prix cible de 195 $ le jour de l'expiration des options, aviez-vous acheté l'appel de 190 $, votre gain serait de 195 $ moins la grève de 190 $, moins la prime de 2,43 $ payée, fois 100 =257 $, moins les frais de transaction. Cependant, avec la propagation de l'appel, votre gain serait de 195 $ moins la grève de 190 $, moins la prime de 1,43 $ payée, fois 100 =357 $, moins les frais de transaction.  FIGURE 2 :APPEL DIRECT VS. APPEL DIFFUSION. Le spread montre un coût initial inférieur, et un gain plus élevé au prix cible, mais le potentiel de hausse est limité à l'exercice court. Source :La plateforme thinkorswim de TD Ameritrade. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs.

FIGURE 2 :APPEL DIRECT VS. APPEL DIFFUSION. Le spread montre un coût initial inférieur, et un gain plus élevé au prix cible, mais le potentiel de hausse est limité à l'exercice court. Source :La plateforme thinkorswim de TD Ameritrade. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs. Voici l'analyse

Bien sûr, avec la propagation de l'appel, un prix à la date d'expiration de 195 $ dans l'action sous-jacente serait le point auquel vous recevriez le potentiel de gain maximal, mais si vous veniez d'acheter l'appel à 190 $, votre potentiel de hausse se poursuivrait si l'action sous-jacente montait à plus de 195 $. Par exemple, si le stock a terminé à 197 $ à l'expiration, aviez-vous acheté l'appel de 190 $, votre gain serait de 197 $ moins la grève de 190 $, moins la prime de 2,43 $ payée, fois 100 actions =457 $, moins les frais de transaction.

Mais, en tant que trader d'options, auriez-vous monté ce commerce jusqu'à 197 $ ? ou auriez-vous cherché un point de sortie en cours de route ? Rappelles toi, nous avons commencé cet exemple en supposant que vous aviez un prix cible dans l'action de 195 $. Donc, si 195 $ était effectivement votre objectif, et donc votre point de sortie, l'écart vertical vous aurait permis de saisir l'intégralité du mouvement à 195 $, mais à moindre coût d'entrée.

Et si l'action restait à 186,44 $, ou est tombé ? Dans chaque cas, vous auriez perdu la totalité de votre prime, plus les frais de transaction. Mais la stratégie d'appel unique avait plus de capital à risque que le spread vertical.

C'est l'exercice que de nombreux traders d'options effectuent lorsqu'ils évaluent des stratégies potentielles. Rappelles toi, tout est question de risque et de récompense.

Réseau TD Ameritrade

Accédez à la programmation en direct et à la demande de notre affilié média, Réseau TD Ameritrade, accessible via le thinkorswim

®

Plate-forme, Application de commerçant mobile, ou sur la page du Réseau TD Ameritrade.

Options

- Explication des options d'appel de minuterie

- Gagner de l'argent avec les options d'achat

- L'option de spread de crédit

- Trading d'options 101 : le spread d'achat à la baisse

- La stratégie de spread vertical haussier

- Exploration des options d'atténuation des risques

- Conseils pour acheter des options d'achat

- Exposition au risque lors de la souscription d'options d'achat

- Comment négocier des options :les bases

-

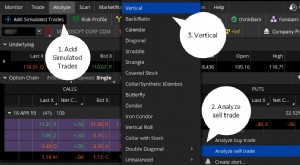

Aller à la verticale :utiliser l'outil de profil de risque pour les spreads d'options complexes

Aller à la verticale :utiliser l'outil de profil de risque pour les spreads d'options complexes Si vous êtes un trader doptions utilisant le thinkorswim ® plateforme de TD Ameritrade, il y a de fortes chances que vous connaissiez loutil Profil de risque. Non seulement il peut fournir un instan...

-

Spreads de crédit verticaux :votre transaction à haute probabilité ?

Spreads de crédit verticaux :votre transaction à haute probabilité ? Au tennis, comme dans le commerce doptions, différentes stratégies peuvent être appropriées pour différents environnements et différentes conditions. Parfois, vous voyez une opportunité qui pourrait a...