Saison des bénéfices de trading ? Révisez votre option Grecs

Les saisons changent, quatre fois par an pour être exact. Au fur et à mesure que l'année avance, l'odeur de l'herbe fraîchement coupée se fond dans le craquement des feuilles fraîchement tombées, et puis la neige tombe, et puis... le cycle recommence. Là, pas de surprise.

Aussi quatre fois par an, les entreprises déclarent leurs résultats trimestriels. Mais contrairement au printemps, l'été, automne et hiver, la saison des bénéfices peut surprendre. Ces surprises de bénéfices peuvent être positives ou négatives, et la réaction d'une action peut être modérée ou extrême. Avez-vous envisagé des stratégies d'options cette saison?

Les options ne conviennent pas à tout le monde, mais elles sont souvent utilisées par des investisseurs avertis à la recherche d'un moyen d'utiliser l'effet de levier pour spéculer sur la direction, ainsi que la volatilité, pendant la saison des gains. Les options sont également utilisées pour aider potentiellement à protéger un portefeuille contre les mouvements défavorables du portefeuille lui-même ou de ses composants.

Avez-vous besoin de certaines options d'éducation, ou peut-être une remise à niveau ? Si c'est le cas, nous aimerions suggérer une langue étrangère, le grec, la langue non officielle des options. Comprendre la terminologie des options peut vous aider à comprendre comment les prix des options évoluent, et comment évaluer les risques potentiels sur les positions d'options, pendant la saison des gains, ou n'importe quelle saison.

Grecs 101

Il existe trois variables principales qui affectent le prix d'une option :les variations du prix du sous-jacent, variations de la volatilité implicite, et le temps qui passe. Les taux d'intérêt et les dividendes jouent également un rôle, mais généralement dans une moindre mesure, en ce que les changements se produisent moins fréquemment. La sensibilité des prix des options aux variations de ces variables est connue collectivement sous le nom de « Grecs ».

Le delta et le gamma d'une option se rapportent aux variations du prix du sous-jacent. L'option thêta mesure les effets du temps. Option vega (et oui, nous savons que « vega » n'est pas une lettre de l'alphabet grec), traite des modifications de la volatilité implicite. Et comme vous pouvez l'imaginer, vega est particulièrement important pendant la saison des gains. Alors que la leçon commence.

Mais une mise en garde avant de commencer. Ces mesures sont, en général, théorique, sur la base d'un modèle d'évaluation des options tel que le Black-Scholes maquette. Il n'y a aucune garantie que, dans le monde réel, le prix d'une option évoluera au même rythme que les changements théoriques prédits par un modèle.

Option Delta et Gamma – Modification du sous-jacent

Le prix d'une option change généralement lorsque le prix du sous-jacent change. Delta dit de combien. Elle est définie comme la sensibilité d'une option aux variations du prix du sous-jacent. L'option va évoluer à un certain pourcentage (100 % ou moins) de ce que fait le sous-jacent. Donc, si une option a un delta de 50 - qui peut être exprimé sous la forme de 0,50 car c'est un pourcentage - et que le sous-jacent évolue de 1 $, alors l'option devrait se déplacer de 50 cents.

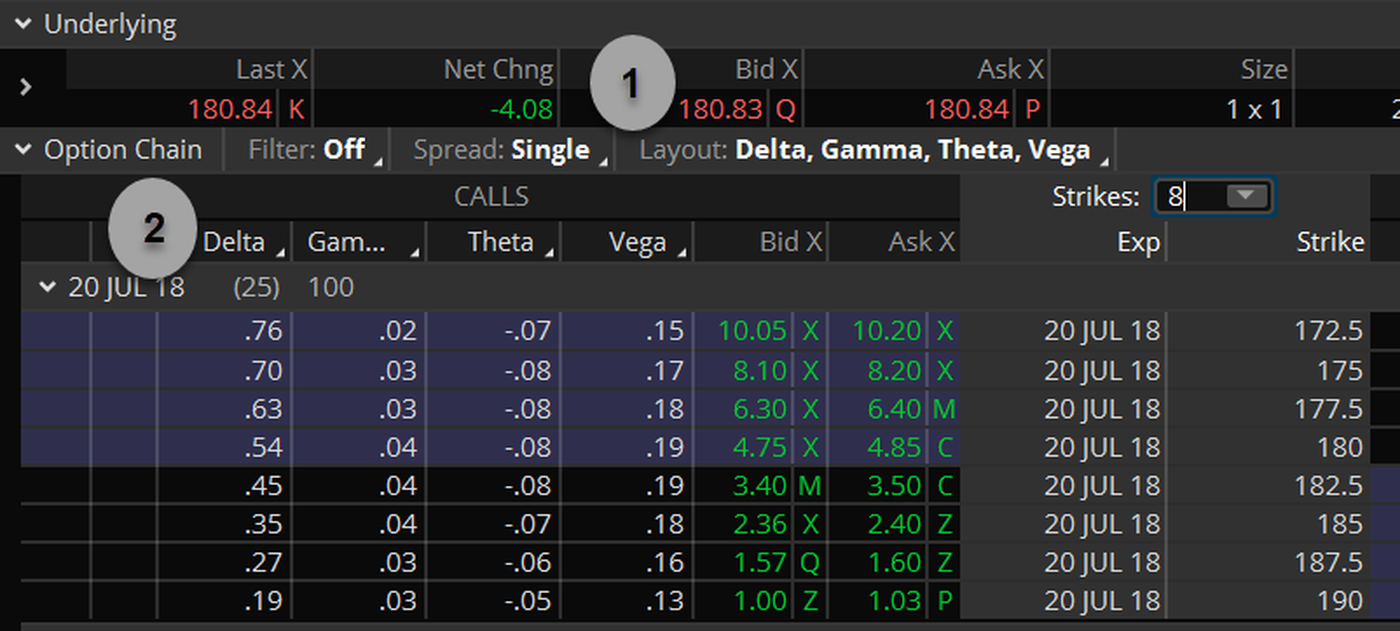

Les options d'achat ont des deltas positifs puisque les appels augmentent généralement en valeur lorsque le sous-jacent augmente. Met, d'autre part, ont des deltas négatifs puisque les prix de vente évoluent généralement dans la direction opposée au sous-jacent. Mais ne vous inquiétez pas ; vous n'avez pas besoin d'être un expert en mathématiques derrière la formule de tarification pour calculer tout cela. Si vous êtes un client de TD Ameritrade, tout est là pour vous sur le thinkorswim ® plateforme de TD Ameritrade, comme le montre la figure 1.

FIGURE 1 :CHAÎNE D'OPTION AVEC LES GRECS. Une chaîne peut être configurée pour afficher les grecs pour chaque grève. Sous le Échanger languette, cliquer sur Disposition (1) et sélectionnez les grecs que vous souhaitez voir dans votre mise en page dans la chaîne d'options (2). Source du graphique :La plateforme thinkorswim de TD Ameritrade. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs.

Au fur et à mesure que le sous-jacent bouge, cependant, le delta d'une option ne reste pas constant. Ça change. L'option gamma indique de combien. Il est exprimé en tant que sensibilité du delta à une variation de 1 $ du prix du sous-jacent.

Voici un exemple rapide d'option delta et gamma. Disons qu'un appel a un delta de 0,35, et 0,04 gamma. Si le sous-jacent augmentait de 1 $, la valeur d'achat devrait augmenter de son delta, environ 0,35 $. Mais le delta monterait aussi, à environ 0,39 (son delta d'origine de 0,35, plus son gamma de .04). Donc, si le sous-jacent augmentait de 1 $ de plus, la valeur d'appel devrait augmenter d'environ 0,39 $.

Delta et gamma fonctionnent de la même manière sur une baisse de 1 $ du sous-jacent - si un appel de 0,35 delta a un gamma de 0,04, une baisse de 1$ du sous-jacent ferait baisser sa valeur théorique de 0,35$, et son delta chuterait à 0,31.

Comprendre le delta et le gamma peut jouer un rôle important dans les stratégies de trading directionnelles et non directionnelles.

Option Theta - Changement dans le temps jusqu'à l'expiration

Une chose qui est constante est le temps, et les options ont tendance à perdre de la valeur avec le temps. Theta dit de combien. Ce grec, également connu sous le nom de "décroissance temporelle" ou simplement "décroissance, ” est défini comme une mesure de la sensibilité d'une option à la décroissance temporelle. Donc, si une option d'achat vaut 2,36 $ aujourd'hui et qu'elle a un thêta de 0,07, puis demain, toutes choses égales par ailleurs, il vaudra 2,29 $.

Si vous possédez l'un de ces appels, le thêta de l'option vous coûterait 7 $ par option (0,07 $ multiplié par le multiplicateur de contrat de 100) pour conserver la position pendant la nuit. Si vous en possédiez dix, cela vous coûterait 70 $ par jour. La personne qui manque 10 appels, Tout le reste est égal, aurait un gain théorique de 70 $. (Gardez à l'esprit que cela est théorique. Tout profit potentiel sur une position d'option courte est limité au crédit reçu lorsque les options ont été vendues).

La décroissance du temps est au cœur de stratégies telles que les condors de fer, les écarts de calendrier et les écarts de papillon.

Option Vega – Variation de la volatilité implicite

Comme expliqué ci-dessus, les prix des options sont déterminés par le prix du sous-jacent, le temps restant jusqu'à l'expiration, l'intérêt, dividendes, et la volatilité. Chacune de ces variables est connue à un moment donné, à l'exception de la volatilité. Sûr; nous savons combien de variabilité une action a connu dans le passé (ce que les traders appellent la "volatilité historique"), mais personne ne connaît l'avenir. Ce que nous pouvons faire, cependant, est de regarder les prix actuels des options négociées sur le marché, brancher les variables connues, et résoudre pour la variable inconnue, volatilité. C'est ce qu'on appelle la volatilité implicite (IV) parce que c'est la volatilité implicite par le marché.

Chaque option d'exercice et chaque date d'expiration peuvent avoir un niveau différent de volatilité implicite à un moment donné. Si l'IV monte, les prix des options ont tendance à augmenter. Si IV descend, les prix des options ont tendance à baisser. Vega dit de combien, et il est exprimé comme une mesure de la sensibilité d'une option à une variation de 1% de l'IV du sous-jacent.

Disons que l'appel qui vaut 2,36 $ aujourd'hui a une volatilité implicite de 30%, et le vega de l'option est de 0,18 $. Si la volatilité implicite baisse de 1 point de pourcentage, à 29%, cela correspondrait à une baisse de 0,18 $ du prix de l'option (18 $ pour un contrat d'option). Le prix de l'option serait plus haut de 0,36 $ si la volatilité implicite Rose 2 points de pourcentage à 32 %.

Les chevauchements et les étranglements font partie des stratégies qui donnent aux traders la possibilité de spéculer ou de se couvrir contre les changements de volatilité implicite.

Comprendre les grecs peut être une étape critique pour comprendre les risques et les avantages potentiels du trading d'options.

Les options sont-elles bon choix pour vous?

Alors que le trading d'options implique des risques uniques et ne convient certainement pas à tout le monde, si vous pensez que le trading d'options correspond à votre tolérance au risque et à votre stratégie d'investissement globale, TD Ameritrade peut vous aider à poursuivre vos stratégies de négociation d'options avec de puissantes plateformes de négociation, ressources de génération d'idées, et le soutien dont vous avez besoin.

En savoir plus sur les avantages et les risques potentiels de la négociation d'options.

TD Ameritrade et TFNN Corp sont séparés et non affiliés et ne sont pas responsables des services de l'autre, police, ou commentaire.

Option

- Un guide pour le trading d'options binaires aux États-Unis

- La stratégie de trading d'options de spread d'ours

- Connaître la valeur de vos options

- Négocier une option binaire

- Un guide sur le trading d'options sur devises

- Obtenir une éducation dans le trading d'options

- Conseils de négociation d'options sur actions conservatrices

- Les pièges des logiciels de trading d'options

- Les dangers inhérents au trading d'options

-

Les principales raisons de choisir le bitcoin comme option de trading

Les principales raisons de choisir le bitcoin comme option de trading Vous savez peut-être que les crypto-monnaies ne manquent pas dans ce monde. Il existe de nombreuses crypto-monnaies disponibles de nos jours, grâce auxquelles le monde des crypto-monnaies est répandu ...

-

Explication du trading pendant la saison des bénéfices

Explication du trading pendant la saison des bénéfices En tant quinvestisseur, il existe une multitude de facteurs qui peuvent affecter vos transactions sur le marché financier. Beaucoup de ces facteurs sont macroéconomiques, influencé par la santé économ...