Qu'est-ce que le trading de cotation de volatilité ?

Le trading de cotation de volatilité est une forme d'investissement qui se concentre sur la volatilité qu'un titre devrait connaître à l'avenir. Contrairement à un investissement régulier, la volatilité des cotations ne tient pas compte du prix ou de la valeur intrinsèqueValeur intrinsèqueLa valeur intrinsèque d'une entreprise (ou de tout titre d'investissement) est la valeur actuelle de tous les flux de trésorerie futurs attendus, actualisé au taux d'actualisation approprié. Contrairement aux formes relatives d'évaluation qui examinent des entreprises comparables, l'évaluation intrinsèque ne prend en compte que la valeur intrinsèque d'une entreprise en elle-même. de l'investissement; au lieu, il examine la probabilité de volatilité. En d'autres termes, si la valeur du contrat est susceptible d'augmenter ou de diminuer dans le temps en fonction de la volatilité.

Pour préfacer, Le trading de cotation de volatilité est très avancé et n'est généralement utilisé que par des traders très expérimentés. Il faut des calculs mathématiques complexes et une vaste connaissance du marché pour utiliser avec succès la stratégie.

Sommaire

- Le trading de cotation de volatilité prend des décisions d'investissement en fonction de la volatilité d'un titre ou d'un marché spécifique.

- La volatilité peut être utilisée sur les marchés d'options en fonction de la volatilité prévue du contrat. La stratégie de trading de cotation de volatilité est une alternative aux styles de trading généraux qui utilisent le cours acheteur et le cours vendeur pour trouver des investissements optimaux.

- Généralement, Le trading de cotation de volatilité est considéré comme plus avancé et n'est utilisé que par des traders expérimentés.

Bref aperçu des options

Une option est très différente d'un simple achat ou vente d'actions. Lors de l'achat d'une option, vous achetez essentiellement un contrat. L'option/le contrat confère à son propriétaire le droit d'acheter/vendre l'actif sous-jacent. Actif sous-jacent L'actif sous-jacent est un terme d'investissement qui fait référence à l'actif financier réel ou au titre sur lequel un dérivé financier est basé. Ainsi, le à un prix préférentiel (prix d'exercice) ou à une date; cependant, ils n'y sont pas obligés.

- Une option d'achat peut être utilisée pour acheter un titre à un prix et dans un délai précis.

- Une option de venteOption de venteUne option de vente est un contrat d'option qui donne à l'acheteur le droit, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. peut être utilisé pour vendre un titre à un prix et dans un délai précis.

Il s'agit de dérivés financiers basés sur la valeur du titre sous-jacent. Une option d'achat et une option de vente incluent un acheteur baissier et un acheteur haussier de chaque côté de la transaction. L'acheteur paiera toujours une prime pour obtenir le contrat dans l'espoir d'un retour positif. Bien que les options puissent avoir des rendements très positifs, il est toujours important d'analyser soigneusement leurs risques.

Comprendre le trading de cotation de volatilité

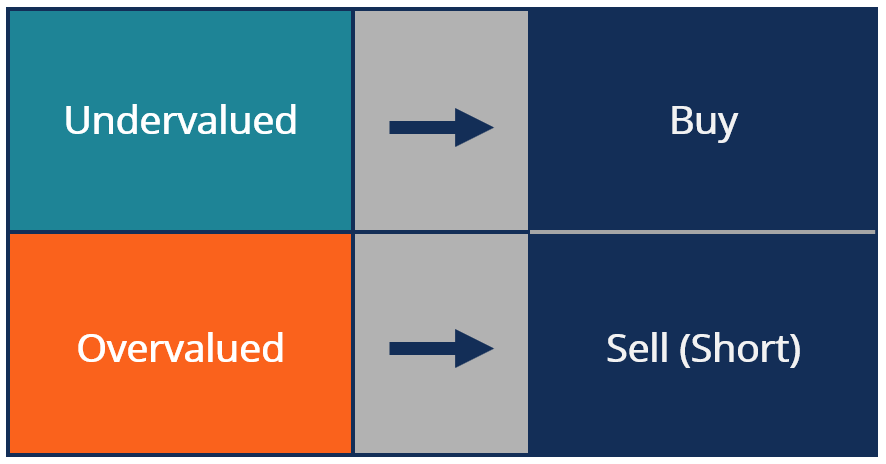

Les investisseurs examineront le plus souvent comment le prix actuel d'une action correspond à sa valeur intrinsèque ou au coût futur estimé de l'action. S'il semble être sous-évalué ou surévalué, les traders auront une opportunité d'arbitrage dont ils pourront profiter.

Cependant, dans le trading de cotation de volatilité, les traders se concentrent davantage sur la volatilité d'un titre sur une période donnée et sur ce que sa volatilité devrait être à l'avenir. Dans ce style de commerce, la volatilité est souvent la principale statistique sur laquelle les transactions sont effectuées.

Les options auront une valeur plus élevée si le titre sous-jacent a une volatilité élevée. Des fluctuations plus importantes rendront l'actif plus désirable dans cette stratégie et plus susceptible d'être « dans la monnaie » (ITM). In-the-money fait référence à une option avec un prix d'exercicePrix d'exerciceLe prix d'exercice est le prix auquel le détenteur de l'option peut exercer l'option pour acheter ou vendre un titre sous-jacent, en fonction de ce qui est considéré comme rentable par rapport à la sécurité et au prix global du marché. Deux opportunités ITM favorables incluent :

- Une option de vente lorsque le prix d'exercice est supérieur au prix du marché

- Une option d'achat lorsque le prix d'exercice est inférieur au prix du marché

Dans le trading de volatilité, les investisseurs saisiront les opportunités d'arbitrage ci-dessus et inséreront la volatilité dans leurs calculs. Les courtiers qui pensent que la volatilité d'une action est faible peuvent vendre une option en cherchant à tirer profit de la vente. Inversement, si un trader pense que la volatilité d'une action est élevée, ils peuvent acheter l'option. Les deux scénarios peuvent être considérés comme des opportunités d'arbitrage en utilisant des stratégies de trading de volatilité.

Cela étant dit, il est essentiel de garder à l'esprit qu'il y aura toujours d'autres facteurs à considérer avant de faire une transaction. Il n'est pas sage d'investir uniquement sur la base d'un ratio ou d'une stratégie; au lieu, l'investisseur doit examiner de nombreuses stratégies de trading ou ratios financiers pour trouver les investissements optimaux.

Qu'est-ce que la volatilité ?

La volatilité provient de la mesure statistique pour faire face à la variation du prix d'un titre ou d'un marché. La volatilité est étroitement liée au risque; Par conséquent, d'habitude, plus la volatilité est élevée, plus le risque de ce titre individuel ou de cet indice boursier est élevé. Il existe de nombreuses façons de mesurer la volatilité, dont certains incluent des coefficients bêta, gamme vraie moyenne (ATR), et les écarts-types ou écarts.

Pour mieux expliquer, la valeur d'un titre serait considérée comme volatile si son prix peut changer de façon drastique sur une courte période de temps. Ce qui est considéré comme « drastique » peut varier d'une industrie à l'autre, mais un marché volatil dépasse généralement un écart de 1% en 24 heures. La volatilité est présentée en pourcentage et montre la dispersion du rendement sur une période de temps.

Exemple de trading de cotation de volatilité

Tim est un investisseur qui cherche à profiter d'une opportunité d'arbitrage par le biais du trading de cotation de volatilité. Il analyse le marché et souhaite acheter une option d'achat d'ici six mois. Après ses calculs, il trouve que la volatilité d'un titre est légèrement supérieure à 19 %, qu'il pense être considérablement bas.

Si la volatilité implicite est faible, Tim peut être quelque peu confiant que la volatilité augmentera à l'avenir et pense qu'il s'agit d'une bonne opportunité d'investissement. Il décide d'aller de l'avant et d'acheter l'option d'achat.

John est assez averse au risque, il utilise donc la stratégie d'achat et de conservation. Dans cette stratégie, le titre est détenu dans l'espoir que la valeur du titre sous-jacent augmentera au-dessus du prix d'exercice lorsqu'il exercera l'option pour un profit.

Davantage de ressources

CFI est le fournisseur officiel de la page du programme Global Markets &Securities Analyst (CMSA)™ - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié des marchés des capitaux et des valeurs mobilières. Faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Moyenne True Range (ATR)Average True RangeLa moyenne vraie gamme (ATR) est un indicateur de volatilité des prix montrant la variation moyenne des prix des actifs au cours d'une période de temps donnée.

- Coefficient bêta Coefficient bêtaLe coefficient bêta est une mesure de la sensibilité ou de la corrélation d'un titre ou d'un portefeuille d'investissement aux mouvements du marché global.

- Volatilité implicite (IV)Volatilité implicite (IV)La volatilité implicite - ou simplement IV - utilise le prix d'une option pour calculer ce que le marché dit de la volatilité future de la

- Six compétences essentielles des maîtres commerçantsSix compétences essentielles des maîtres commerçants À peu près n'importe qui peut devenir commerçant, mais pour être l'un des maîtres commerçants, il faut plus qu'un capital d'investissement et un costume trois pièces. Gardez à l'esprit qu'il existe une multitude d'individus qui cherchent à rejoindre les rangs des maîtres traders et à ramener à la maison le genre d'argent qui va avec ce titre.

investir

- Qu'est-ce que le trading algorithmique ?

- Que sont les algorithmes (Algos) ?

- Qu'est-ce que le trading de CFD ?

- Qu'est-ce qu'une limite de négociation quotidienne ?

- Qu'est-ce que le Day Trading ?

- Quelles sont les stratégies de trading directionnelles ?

- Qu'est-ce que la divergence ?

- Qu'est-ce que le prix à terme ?

- Qu'est-ce que le trading d'options ?

-

Qu'est-ce que le spread trading ?

Qu'est-ce que le spread trading ? Le spread trading – également connu sous le nom de trading de valeur relative – est une méthode de trading qui implique quun investisseur achète simultanément un titre et vend un titre connexe. Les ti...

-

Qu'est-ce qu'une cotation boursière ?

Qu'est-ce qu'une cotation boursière ? Une cotation boursière est essentiellement le prix dune action ou dun titre de participation coté en bourse. La cotation boursière fournit des informations clés à utiliser par les commerçantsSix compé...