Quelles sont les stratégies de trading directionnelles ?

Les stratégies de trading directionnel sont des stratégies qui parient sur le mouvement haussier ou baissier du marché. Par exemple, si un investisseur pense que le marché est en hausse, ils prendraient une position longuePositions longues et courtesEn investissant, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert).. D'autre part, si un investisseur pense que les prix vont baisser, alors ils prendront une position courte. Les stratégies de trading directionnel peuvent être utilisées simultanément pour créer des paris sur la volatilité. Cela inclut une stratégie straddleStraddleUne stratégie straddle est une stratégie qui consiste à prendre simultanément une position longue et une position courte sur un titre. Prenons l'exemple suivant :un trader achète et vend une option d'achat et une option de vente en même temps pour le même actif sous-jacent à un certain moment, strangleLong StrangleUn long strangle est une stratégie d'options d'approche neutre - autrement connue sous le nom d'« étranglement d'achat » ou purement d'« étranglement » - qui implique l'achat d'un appel, et box spreadBox SpreadUn box spread est une stratégie de trading d'options qui combine un écart de vente baissier et un écart d'achat haussier. Pour qu'une box spread soit efficace :La stratégie des dates de péremption.

Points de résumé rapide

- La stratégie d'options directionnelles est une stratégie que les investisseurs utilisent pour gagner de l'argent en pariant sur la direction du marché.

- Les quatre types de stratégies sont les bull calls, taureau met, cris d'ours, et l'ours met.

- Les stratégies permettent de diminuer le coût des options, volatilitéVolatilitéLa volatilité est une mesure du taux de fluctuations du prix d'un titre au fil du temps. Il indique le niveau de risque associé aux variations de prix d'un titre. Les investisseurs et les traders calculent la volatilité d'un titre pour évaluer les variations passées des cours, et le risque, mais aussi créer de plus petits gains.

Types de stratégies de trading directionnelles

Les stratégies de trading utilisent soit callCall OptionUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. ou putsPut OptionUne option de vente est un contrat d'option qui donne à l'acheteur le droit, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. Premièrement, les investisseurs prédisent l'évolution du marché. Prochain, les investisseurs peuvent créer des spreads en achetant et en vendant des options à différents prix d'exercice. Cela contribuera à réduire les risques et les coûts.

Appel de taureau

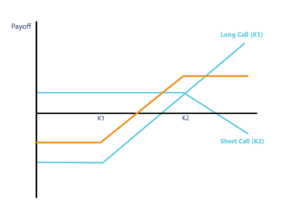

Les investisseurs créent des appels à la hausse lorsqu'ils pensent que les marchés sont bons et que les prix augmenteront. Ils créent cela en achetant une option d'achat avec un prix d'exercice inférieurPrix d'exerciceLe prix d'exercice est le prix auquel le détenteur de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, en fonction et vendre une option d'achat avec un prix d'exercice plus élevé. Lors de l'achat de l'option d'achat, les investisseurs devront payer une prime. La prime est plus élevée pour les options dont le prix d'exercice est bas, car elles ont une plus grande valeur. Étant donné que l'achat d'une option d'achat peut être coûteux, les investisseurs peuvent choisir de vendre un call pour percevoir une prime. En faisant cela, ils créent un cri de taureau.

Le diagramme ci-dessous est une illustration d'un appel de taureau. L'axe vertical représente le gain, qui est le profit moins le prix de la prime et l'axe horizontal est le prix. Les lignes bleues sont la position longue et courte sur une option d'achat et la ligne orange est le gain de l'appel haussier en fonction du prix de l'actif sous-jacent. Puisqu'un bull call est un pari, le prix va augmenter, le gain est plus élevé lorsque le prix est élevé. Le diagramme montre également que lorsque le prix est bas, l'appel long a un gain inférieur à l'appel haussier. Cependant, l'appel long a plus de potentiel pour un gain plus élevé car le gain de l'appel haussier est plafonné une fois que le prix est le même que le prix d'exercice K2.

Bull Put

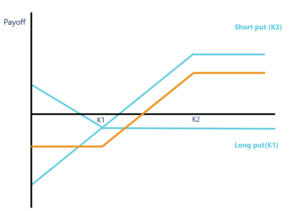

Bull put est également un pari que les marchés sont bons et que les prix vont augmenter. Il est similaire aux appels haussiers mais utilise à la place des options de vente. Les investisseurs peuvent créer des puts haussiers en achetant un put avec un prix d'exercice inférieurPrix d'exerciceLe prix d'exercice est le prix auquel le détenteur de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, en fonction et en vendant un put avec un prix d'exercice plus élevé. Un put haussier aura moins de pertes qu'un put long lorsque les prix baissent. Cependant, il plafonne également les gains de l'option. Ainsi, la trésorerie est moins volatile.

Semblable à l'appel du taureau, le diagramme ci-dessous montre que le gain est plus élevé lorsque le prix est élevé. Cela montre également qu'une vente à découvert a un gain négatif plus extrême lorsque le prix est bas. En achetant une option de vente longue avec prix d'exercice K1, le gain est moins extrême.

Appel à l'ours

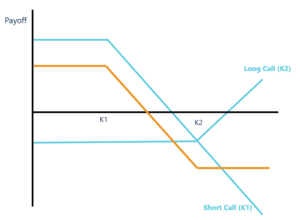

L'appel à la baisse est basé sur la conviction que les prix du marché vont baisser. Les investisseurs ou les commerçants créent cela en vendant un appel avec un prix d'exercice bas et en achetant un appel avec un prix d'exercice élevé. Tout comme les autres stratégies directionnelles, la perte et le gain de l'option sont limités. Cependant, la récompense de la stratégie est qu'il y a moins de volatilité. Si les prix finissent par augmenter, un investisseur avec une option d'achat subira moins de pertes qu'un investisseur avec une option d'achat.

Comme un appel baissier est un pari que le prix de l'actif sous-jacent va baisser, le diagramme montre des gains plus élevés lorsque les prix sont bas. Il montre également que la perte de l'appel de l'ours, ligne orange, est plafonné. Cela élimine le risque d'un appel court, qui peut avoir des pertes illimitées en fonction de l'augmentation du prix.

Ours mis

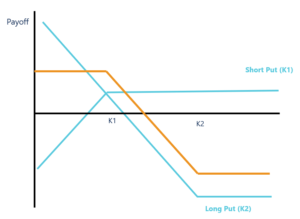

Semblable aux cris d'ours, les puts à l'ours créent un profitProfitLe profit est la valeur restante une fois que les dépenses d'une entreprise ont été payées. Il peut être trouvé sur un compte de résultat. Si la valeur qui reste lorsque les prix du marché baissent. Les investisseurs créent des puts baissiers en vendant un put avec un prix d'exercice bas et en achetant un put avec un prix d'exercice élevé. Une vente à la baisse est moins chère que l'achat d'une option de vente et diminue la volatilité. Étant donné qu'un investisseur vend une option de vente, ils peuvent percevoir une prime pour compenser le coût d'achat d'une option de vente avec un prix d'exercice élevé. Étant donné qu'une option de vente donne à l'acheteur la possibilité de vendre l'actif sous-jacent à un prix d'exercice, l'option avec un prix d'exercice plus élevé a plus de valeur car elle donne à l'acheteur plus de revenus.

Comme le montre le schéma ci-dessous, le paiement est au plus haut avant que le prix de l'actif sous-jacent n'atteigne le prix d'exercicePrix d'exerciceLe prix d'exercice est le prix auquel le détenteur de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, selon K1. Cela correspond à la prédiction de l'investisseur et offre des gains élevés lorsque le prix est bas. Le diagramme montre également que le gain du put baissier indiqué par la ligne orange diminue régulièrement avec la hausse du prix. Cependant, ce n'est pas aussi bas que d'avoir juste une option de vente longue, car la position courte sur une autre option de vente offre un gain positif.

Pourquoi est-ce important?

Les stratégies de trading directionnel aident les investisseurs à limiter leur risque, diminuer les coûts, et prévoir les flux de trésorerie avec une plus grande précision. Comprendre les stratégies directionnelles aide également les investisseurs à créer des stratégies plus complexes. Ces stratégies combinent des spreads haussiers et des call spreads et misent sur la volatilité de l'actif sous-jacent.

Ressources additionnelles

Merci d'avoir lu l'article de CFI sur les stratégies de trading directionnel. Pour continuer à apprendre et à progresser dans votre carrière, nous vous recommandons les ressources suivantes.

- Put-Call Parity Put-Call Parity La parité Put-Call est un concept important dans la tarification des options qui montre comment les prix des puts, appels, et l'actif sous-jacent doit être cohérent les uns avec les autres. Cette équation établit une relation entre le prix d'une option d'achat et de vente qui ont le même actif sous-jacent.

- Margin TradingMargin TradingMargin Trading est l'acte d'emprunter des fonds auprès d'un courtier dans le but d'investir dans des titres financiers. Les actions achetées servent de garantie pour le prêt. La principale raison d'emprunter de l'argent est de gagner plus de capital à investir

- Contrats à terme sur indices boursiersContrats à terme sur indices boursiers également appelés contrats à terme sur indices boursiers ou simplement contrats à terme sur indices, sont des contrats à terme basés sur un indice boursier. Les contrats à terme sont un

- Modèle de tarification des optionsModèles de tarification des optionsLes modèles de tarification des options sont des modèles mathématiques qui utilisent certaines variables pour calculer la valeur théorique d'une option. La valeur théorique d'un

Investissement

- Quels sont les privilèges de négociation d'options ?

- Guide de négociation d'options :que sont les options de vente et d'achat ?

- Qu'est-ce que le trading algorithmique ?

- Que sont les algorithmes (Algos) ?

- Que sont les systèmes de trading automatisés ?

- Qu'est-ce qu'une option d'achat ?

- Qu'est-ce qu'un prix d'appel ?

- Que sont les Grecs Option ?

- Qu'est-ce que le trading d'options ?

-

Que sont les Indicateurs de Momentum ?

Que sont les Indicateurs de Momentum ? Les indicateurs Momentum sont des outils utilisés par les traders pour mieux comprendre la vitesse ou le taux auquel le prix dun titre Titres publicsTitres publics, ou valeurs mobilières, sont des inv...

-

Qu'est-ce qu'un appel court ?

Qu'est-ce qu'un appel court ? Un appel court est une stratégie doptions dans laquelle un investisseur écrit (vend) une option dachat sur une action parce quil sattend à ce que le prix de cette action diminue à lavenir. Co...