Quel est le prix d'exercice ?

Le prix d'exercice est le prix auquel le titulaire de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, selon qu'ils détiennent ou non une option d'achatOption d'achatUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. ou option de vente. Une option est un contrat dans lequel l'acheteur de l'option achète le droit d'exercer le contrat à un prix déterminé, qui est connu comme le prix d'exercice.

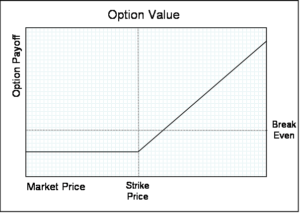

L'achat ou la vente d'options est une stratégie de trading populaire. Le trading d'options n'est pas complexe, mais comme pour tout autre investissement, avoir de bonnes informations est important. Dans l'image ci-dessous, nous pouvons voir le prix d'exercice pour une option d'achat, qui confère le droit d'acheter au prix d'exercice et au seuil de rentabilité où le vendeur d'options commence à perdre de l'argent.

Options d'achat – Prix d'exercice

L'acheteur et le vendeur d'une option d'achat concluent un accord, selon lequel l'acheteur obtient le droit d'acheter un nombre déterminé d'actions à un prix déterminé, et le vendeur reçoit le prix d'achat de l'option en échange de son acceptation de vendre les actions au détenteur de l'option au prix d'exercice si le détenteur de l'option choisit d'exercer son option. Les options ne sont valables que pour une période de temps définie, après quoi l'option expire.

L'acheteur de l'option peut exercer l'option à tout moment avant la date d'expiration spécifiée. Si l'option d'achat expire « hors-jeu, " C'est, avec le cours de l'action sous-jacent toujours inférieur au prix d'exercice de l'option, alors le vendeur de l'option profitera du montant d'argent reçu pour la vente de l'option.

Si l'option est "in-the-money" avant l'expiration - ce qui signifie que le prix de l'action sous-jacente a augmenté à un point supérieur au prix d'exercice de l'option - alors l'acheteur profitera de la différence entre le prix d'exercice de l'option et l'action réelle. le prix, multiplié par le nombre d'actions de l'option. (Les options d'achat d'actions portent généralement sur un lot de 100 actions.)

Options de vente – Prix d'exercice

Ici, l'acheteur et le vendeur d'une option concluent également un accord, selon lequel l'acheteur de l'option peut exercer le droit de vendre des actions à découvert au prix d'exercice de l'option. De nouveau, le vendeur de l'option reçoit le prix d'achat de l'option, connu sous le nom de « prime ».

L'acheteur d'une option de vente possède le droit, mais pas une obligation, d'exercer l'option et de vendre à découvert le nombre spécifié d'actions au vendeur d'options à tout moment avant l'expiration de l'option au prix d'exercice prédéterminé. Dans ce commerce, l'acheteur de l'option profitera si le cours de l'action tombe en dessous du prix d'exercice de l'option avant l'expiration.

Le vendeur tirera profit de la vente de l'option si l'option expire hors de la monnaie, ce qui, dans le cas d'une option de vente, signifie que le cours de l'action reste supérieur au prix d'exercice jusqu'à la date d'expiration de l'option.

Lectures connexes

CFI est un fournisseur mondial de cours de modélisation financière et d'évaluation et a pour mission de vous aider à faire progresser votre carrière. Pour continuer à apprendre et à développer vos compétences en tant qu'analyste financier de classe mondiale, ces ressources supplémentaires seront utiles :

- Analyse technique - Un guide du débutantAnalyse technique - Un guide du débutant L'analyse technique est une forme d'évaluation des investissements qui analyse les prix passés pour prédire l'évolution future des prix. Les analystes techniques estiment que les actions collectives de tous les acteurs du marché reflètent avec précision toutes les informations pertinentes, et donc, attribuer continuellement une juste valeur marchande aux titres.

- Mécanismes de négociationMécanismes de négociationLes mécanismes de négociation font référence aux différentes méthodes par lesquelles les actifs sont négociés. Les deux principaux types de mécanismes de négociation sont les mécanismes de négociation axés sur les cotations et les commandes.

- Positions longues et courtesPositions longues et courtesEn investissement, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert).

- Acheter sur margeAcheter sur margeLe trading sur marge ou l'achat sur marge signifie offrir une garantie, généralement avec votre courtier, emprunter des fonds pour acheter des titres. En bourse, cela peut également signifier acheter sur marge en utilisant une partie des bénéfices sur les positions ouvertes de votre portefeuille pour acheter des actions supplémentaires.

investir

- Qu'est-ce qu'à l'argent (ATM) ?

- Qu'est-ce que le modèle Black-Scholes-Merton ?

- Qu'est-ce qu'une option d'achat ?

- Qu'est-ce qu'une stratégie d'option de collier ?

- Qu'est-ce que Delta ?

- Qu'est-ce que le Delta Hedging ?

- Qu'est-ce qu'une option numérique ?

- Le prix d'exercice de l'option

- Qu'est-ce qu'une option de vente ? Le guide ultime

-

Qu'est-ce qu'une option de vente ?

Qu'est-ce qu'une option de vente ? Une option de vente est un contrat doption qui donne à lacheteur le droit, mais pas lobligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix dexercicePrix dexerciceLe prix de...

-

Qu'est-ce que le chevauchement ?

Qu'est-ce que le chevauchement ? Une stratégie de straddle est une stratégie qui consiste à prendre simultanément une position longue et une position courte sur un titre. Considérons lexemple suivant :un trader achète et vend une opt...