Qu'est-ce que Delta ?

Delta est une mesure de sensibilité au risque utilisée pour évaluer les dérivés. Dérivés Les dérivés sont des contrats financiers dont la valeur est liée à la valeur d'un actif sous-jacent. Ce sont des instruments financiers complexes qui le sont. C'est l'une des nombreuses mesures désignées par une option grecque. Les options grecques sont des mesures financières de la sensibilité du prix d'une option à ses paramètres déterminants sous-jacents, comme la volatilité ou le prix de l'actif sous-jacent. Les Grecs sont utilisés dans l'analyse d'un portefeuille d'options et dans l'analyse de sensibilité d'une lettre d'option. La série de mesures de risque qui utilisent de telles lettres sont appelées à juste titre les Grecs. Elles sont souvent aussi appelées mesures de risque, hedgeHedgingLa couverture est une stratégie financière qui doit être comprise et utilisée par les investisseurs en raison des avantages qu'elle offre. En tant qu'investissement, il protège les finances d'un individu contre l'exposition à une situation à risque pouvant entraîner une perte de valeur. paramètres, ou des sensibilités au risque.

Des Grecs, delta est l'une des métriques les plus importantes. Il compare la variation du prix d'un dérivé aux variations du prix de l'actif sous-jacent. Par exemple, un longPositions longues et courtesEn investissant, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert). option d'appelOption d'appelUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. avec un delta de 0,30 augmenterait de 0,30 $ si le prix de l'actif sous-jacent augmentait de 1 $. Les traders se réfèrent souvent à la mesure de sensibilité en points de base. Un delta de 0,30 peut être appelé « delta 30 ».

Résumé rapide des points

- Delta est une mesure de sensibilité au risque utilisée dans l'évaluation des produits dérivés.

- La mesure de sensibilité est égale à la variation de la valeur du dérivé en tant que ratio de la variation du prix de l'actif sous-jacent.

- Delta peut être utilisé à plusieurs fins, y compris l'évaluation du risque, exposition, et couverture.

Comment interpréter Delta ?

Le delta peut être considéré comme un ratio qui compare les variations du prix du dérivé et du prix de l'actif sous-jacent. Le ratio peut être positif ou négatif selon la direction dans laquelle le dérivé évolue par rapport aux changements de l'actif sous-jacent. Une option d'achatOption d'achatUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. augmenterait de valeur si le prix de l'actif sous-jacent augmentait ; donc, il a un delta positif. Une option de venteOption de venteUne option de vente est un contrat d'option qui donne à l'acheteur le droit, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. perdrait de la valeur si le prix de l'actif sous-jacent augmentait ; donc, il a un delta négatif. Pour une option d'achat, la valeur sera comprise entre 0 et 1, et pour une option de vente, la valeur sera comprise entre 0 et -1.

Regardons un exemple de ce rapport. Disons qu'une option d'achat a une valeur de 10 $, et l'actif sous-jacent a un prix de 20 $. L'actif sous-jacent augmente de prix à 23 $, et la valeur de l'option correspond en augmentant à 11 $. Le delta est égal à :(11$-10$)/(23$-20$) =0,33.

Examinons maintenant une option de vente d'une valeur de 10 $. L'actif sous-jacent a un prix de 20 $ et diminue à 17 $. La valeur de l'option de vente correspondante augmente à 11 $. Le delta ici est égal à :(11 $-10 $)/(17 $-20 $) =-0,33.

Une autre façon de penser à la métrique est qu'elle peut donner une idée de si une optionOptions:Calls and PutsUne option est un contrat dérivé qui donne le droit à son détenteur, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié. finira dans l'argent à la date d'expiration. Au fur et à mesure qu'une option avance dans l'argent, la valeur delta s'éloignera de 0. Pour une option d'achatCall OptionA option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié., il se dirigera vers une valeur de 1, tandis qu'une option de venteOption de venteUne option de vente est un contrat d'option qui donne à l'acheteur le droit, mais pas l'obligation, vendre le titre sous-jacent à un prix spécifié (également appelé prix d'exercice) avant ou à une date d'expiration prédéterminée. C'est l'un des deux principaux types d'options, l'autre type étant une option d'achat. se dirigera vers une valeur de -1. Au fur et à mesure que l'option s'éloigne de la monnaie, la valeur delta se dirigera vers 0.

Le delta est de 0,50 lorsqu'une option d'achat est à la monnaie et de -0,5 pour une option de vente lorsqu'elle est à la monnaie, ce qui signifie que le prix d'exercice est égal au prix de l'actif sous-jacent. Il s'agit essentiellement de dire qu'il y a 50/50 chances que l'option se termine dans la monnaie ou hors de la monnaie.

La sensibilité delta est également affectée par le temps jusqu'à l'expiration. Plus l'option est proche de l'expiration, plus l'option finira probablement dans son état actuel, que ce soit dans, dehors, ou à l'argent. Si une option d'achat est dans la monnaie, holding the moneynessOptions Case Study – Long CallPour étudier la nature complexe et les interactions entre les options et l'actif sous-jacent, nous présentons une étude de cas d'options. C'est beaucoup plus facile de constant, à l'approche de l'expiration, la valeur delta se rapprochera de un.

A quoi sert Delta ?

Cette mesure de sensibilité est l'une des plus importantes utilisées par les Grecs dans l'évaluation des produits dérivés. Comme mentionné précédemment, il peut être considéré comme la probabilité qu'une option se termine dans l'argent. Il est très important d'en tenir compte lors de la détermination du risque que l'on est prêt à prendre pour un retour sur investissement. Observer la valeur de cette manière peut également être utilisé dans l'évaluation des portefeuilles. L'examen du delta global du portefeuille peut aider à déterminer comment il réagirait aux changements du marché global.

Les traders peuvent considérer la valeur de sensibilité comme le montant de leur exposition à une action ou à l'actif sous-jacent.Classe d'actifsUne classe d'actifs est un groupe de véhicules d'investissement similaires. Ils sont généralement négociés sur les mêmes marchés financiers et soumis aux mêmes règles et réglementations. Plus la valeur est proche de 1, plus ils sont exposés à l'actif sous-jacent.

La valeur delta d'une optionOptions :Calls and PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié. peut également être utilisé comme un moyen de déterminer si les options sont achetées ou vendues. Si le prix d'une option augmente moins que le delta impliquerait, cela pourrait signifier que les commerçants vendent cette option près du prix de l'offreBid et AskLe terme offre et demande fait référence au meilleur prix potentiel auquel les acheteurs et les vendeurs sur le marché sont prêts à effectuer des transactions. Si le prix est supérieur à ce que le delta impliquerait, cela pourrait signifier que les commerçants achetaient les options proches de l'askBid et de l'Ask. le prix.

Delta peut également être utilisé pour la couvertureHedgingLa couverture est une stratégie financière qui doit être comprise et utilisée par les investisseurs en raison des avantages qu'elle offre. En tant qu'investissement, il protège les finances d'un individu contre l'exposition à une situation à risque pouvant entraîner une perte de valeur. fins. Une stratégie de couverture couramment utilisée est la stratégie delta neutre. Il s'agit de détenir un certain nombre d'options qui, lorsque le delta est pris globalement, il est égal ou très proche de 0. Cela réduit le mouvement du prix des options par rapport au prix de l'actif sous-jacent.

Comment le delta est-il calculé ?

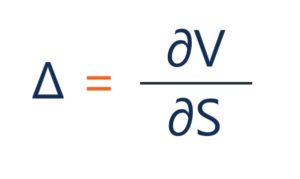

Delta peut être représenté sous sa forme générale :

Où:

- – la dérivée première

- V – le prix de l'option (valeur théorique)

- S – le prix de l'actif sous-jacent

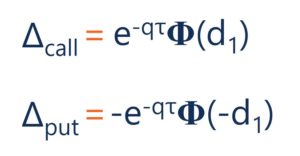

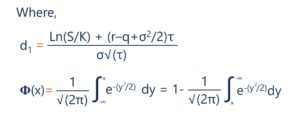

Sous le modèle Black-Scholes, delta est calculé par l'équation suivante :

Où:

- S – le cours de l'action

- K – le prix d'exercice

- r – le taux sans risque

- q – le rendement du dividende annuel

- τ – temps jusqu'à expiration

- σ – la volatilité

Ressources additionnelles

Merci d'avoir lu l'article de CFI sur delta. Si vous souhaitez en savoir plus sur d'autres concepts connexes, consultez les autres ressources de CFI :

- Grecs d'options Grecs d'optionsLes Grecs d'options sont des mesures financières de la sensibilité du prix d'une option à ses paramètres déterminants sous-jacents, comme la volatilité ou le prix de l'actif sous-jacent. Les grecs sont utilisés dans l'analyse d'un portefeuille d'options et dans l'analyse de sensibilité d'une option

- DérivésDérivésLes dérivés sont des contrats financiers dont la valeur est liée à la valeur d'un actif sous-jacent. Ce sont des instruments financiers complexes qui sont

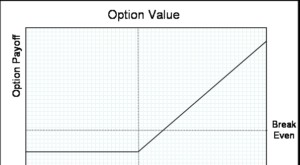

- Étude de cas Options – Long Call Étude de cas Options – Long CallPour étudier la nature complexe et les interactions entre les options et l'actif sous-jacent, nous présentons une étude de cas d'options. C'est beaucoup plus facile de

- Positions longues et courtesPositions longues et courtesEn investissement, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert).

investir

- Delta

- Qu'est-ce que la parité put-call ?

- Qu'est-ce qu'à l'argent (ATM) ?

- Qu'est-ce qu'une option d'achat ?

- Qu'est-ce qu'une stratégie d'option de collier ?

- Qu'est-ce que le Delta Hedging ?

- Qu'est-ce qu'une option numérique ?

- Que sont les Grecs Option ?

- Qu'est-ce que la valeur intrinsèque de l'option ?

-

Qu'est-ce que le chevauchement ?

Qu'est-ce que le chevauchement ? Une stratégie de straddle est une stratégie qui consiste à prendre simultanément une position longue et une position courte sur un titre. Considérons lexemple suivant :un trader achète et vend une opt...

-

Quel est le prix d'exercice ?

Quel est le prix d'exercice ? Le prix dexercice est le prix auquel le titulaire de loption peut exercer loption dachat ou de vente dun titre sous-jacent, selon quils détiennent ou non une option dachatOption dachatUne option dacha...