Qu'est-ce qu'un appel court ?

Un appel court est une stratégie d'options dans laquelle un investisseur écrit (vend) une option d'achat sur une action parce qu'il s'attend à ce que le prix de cette action diminue à l'avenir.

Comprendre la stratégie d'appel court

La stratégie d'achat court crée un contrat entre le vendeur d'options (vendeur) et l'acheteur d'options (titulaire). Le contrat donne au titulaire le droit d'acheter l'actif sous-jacent pour un prix prédéfini (prix d'exercicePrix d'exerciceLe prix d'exercice est le prix auquel le titulaire de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, selon) à une date prédéfinie (date d'expiration). Cependant, aucune obligation n'est créée pour le titulaire, qui n'est pas obligé d'acheter l'actif sous-jacent (exercice de l'option) à la date d'expiration.

Si le cours de l'action de l'actif sous-jacent est supérieur au prix d'exercice à la date d'expiration, le titulaire exercera son option. Cela oblige l'écrivain à vendre l'actif à l'acheteur au prix pré-spécifié, qui sera à un prix inférieur au prix du marché. Il en résulte une perte pour le vendeur et un profit équivalent pour le porteur (net du prix payé par le porteur et reçu par le vendeur pour l'option d'achat).

Si le cours de l'action de l'actif sous-jacentActif sous-jacentL'actif sous-jacent est un terme d'investissement qui fait référence à l'actif financier réel ou au titre sur lequel un dérivé financier est basé. Ainsi, est inférieur ou égal au prix d'exercice à la date d'expiration, le titulaire n'exercera pas son option. Il expirera comme sans valeur. Il en résulte un profit pour le vendeur et une perte équivalente pour le porteur (égale au prix reçu par le vendeur et payé par le porteur pour l'option d'achat).

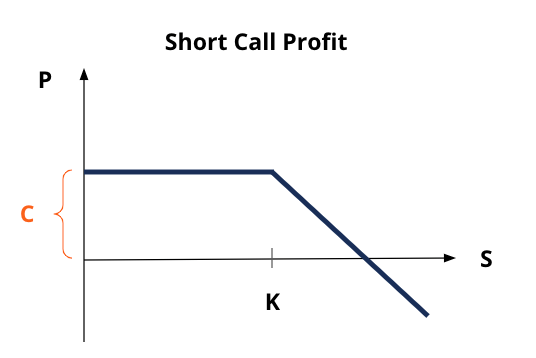

Bénéfices des appels courts

Le vendeur de l'option d'achat reçoit une commission (prime) pour la vente de l'option d'achat. C'est le seul profit que l'écrivain peut tirer de la transaction.

Suppose que:

- p =Bénéfice

- K =Prix d'exercice

- S =cours de l'action

- c =Prix d'appel

Si le prix de l'actif sous-jacent est inférieur ou égal au prix d'exercice à la date d'expirationDate d'expiration (produits dérivés) La date d'expiration fait référence à la date à laquelle les options ou les contrats à terme expirent. C'est le dernier jour de la validité du contrat dérivé., le titulaire n'exerce pas son option. Le profit de l'écrivain est égal au prix qu'il a reçu pour la vente de l'option d'achat.

Si S K, p =c

Si le prix de l'actif sous-jacent est supérieur au prix d'exercice à la date d'expiration, le titulaire exercera son option. La perte de l'écrivain est égale à la perte qu'il assume en raison de la différence entre le cours de l'action et le prix d'exercice, net du prix reçu pour la vente de l'option d'achat.

Si S> K, p =– (S – K) + c

Avantage des appels courts

Le principal avantage d'une stratégie d'achat court est sa flexibilité. Un investisseur peut fixer le prix d'exercice de l'option d'achat aussi haut qu'il le souhaite, augmentant la probabilité que le titulaire n'exerce pas l'option.

Inconvénients des appels courts

- Le profit maximum de la stratégie est limité au prix reçu pour la vente de l'option d'achatCall OptionUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié.

- La perte maximale est illimitée car le prix de l'action sous-jacente peut augmenter indéfiniment.

La stratégie d'achat courte peut être considérée comme impliquant un risque illimité, avec un potentiel de récompense limité. Le fait est d'autant plus vrai que la valeur de la plupart des actions augmente à long terme.

Information additionnelle

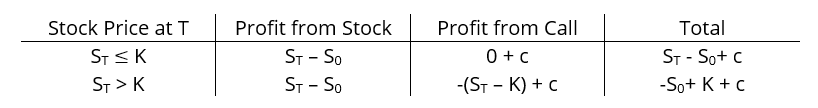

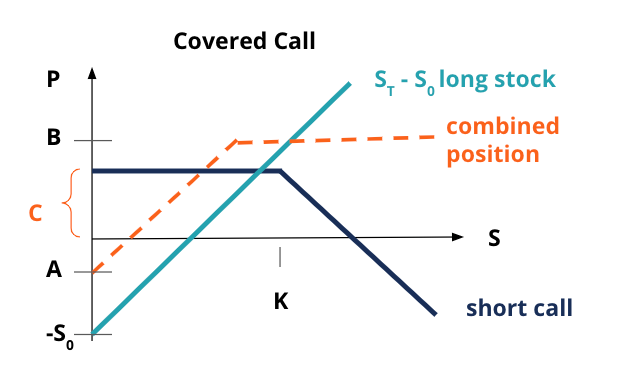

Pour éviter certains des risques associés aux appels courts, un investisseur peut choisir d'employer une stratégie connue sous le nom d'option d'achat couverte. La stratégie d'achat couverte implique que l'investisseur possède l'action sous-jacente pour laquelle il écrit une option d'achat.

Suppose que:

- p =Bénéfice

- K =Prix d'exercice

- c =Prix d'appel

- S

0 =Cours de l'action lorsque l'investisseur achète l'action - S

T =Cours de l'action à la date d'expiration - UNE =Perte maximale =–S

0 + c - B =Bénéfice maximum =–S

0 + k + c

L'investisseur limite ses éventuelles pertes, puisqu'il devra simplement céder ses actions au prix d'exercice lorsque le détenteur exercera son option. Notez que la position combinée est essentiellement une vente à découvert.

Ressources additionnelles

CFI est le fournisseur officiel de la page du programme mondial Capital Markets &Securities Analyst (CMSA)® - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié Capital Markets &Securities. Faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Protection des appels dursProtection des appels dursProtection des appels durs, également connu sous le nom de protection absolue des appels, est une exigence dans une obligation remboursable lorsque l'émetteur n'a pas la capacité

- Positions longues et courtesPositions longues et courtesEn investissement, les positions longues et courtes représentent des paris directionnels par les investisseurs qu'un titre augmentera (lorsqu'il est long) ou baissera (lorsqu'il sera court). Dans le négoce d'actifs, un investisseur peut prendre deux types de positions :longues et courtes. Un investisseur peut soit acheter un actif (aller long), ou le vendre (aller à découvert).

- Étude de cas optionsÉtude de cas options – Long CallPour étudier la nature complexe et les interactions entre les options et l'actif sous-jacent, nous présentons une étude de cas d'options. C'est beaucoup plus facile de

- Short PutShort PutUn short put est simplement la vente d'une option de vente. Lorsque vous vendez une option de vente, on dit que vous court-circuitez le put. Un commerçant, lors de la vente à découvert d'une option de vente,

investir

-

Qu'est-ce que la volatilité ?

Qu'est-ce que la volatilité ? La volatilité est une mesure du taux de fluctuation du prix dun titre.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des titres ...

-

Qu'est-ce que la discrimination par les prix ?

Qu'est-ce que la discrimination par les prix ? La discrimination par les prix fait référence à une stratégie de tarification qui impose aux consommateurs des prix différents pour des biens ou des services identiques. Différents types de d...