Les bases des appels couverts

Les acteurs professionnels du marché écrivent des appels couverts pour augmenter les revenus de placement, mais les investisseurs individuels peuvent également bénéficier de cette stratégie d'options prudente mais efficace en prenant le temps d'apprendre comment elle fonctionne et quand l'utiliser. À cet égard, Examinons l'option d'achat couverte et examinons les façons dont elle peut réduire le risque du portefeuille et améliorer les rendements des investissements.

Points clés à retenir

- Un appel couvert est une stratégie d'options populaire utilisée pour générer des revenus auprès d'investisseurs qui pensent que les cours des actions ne devraient pas augmenter beaucoup plus à court terme.

- Un call couvert est construit en détenant une position longue sur une action puis en vendant (écrivant) des options d'achat sur ce même actif, représentant la même taille que la position longue sous-jacente.

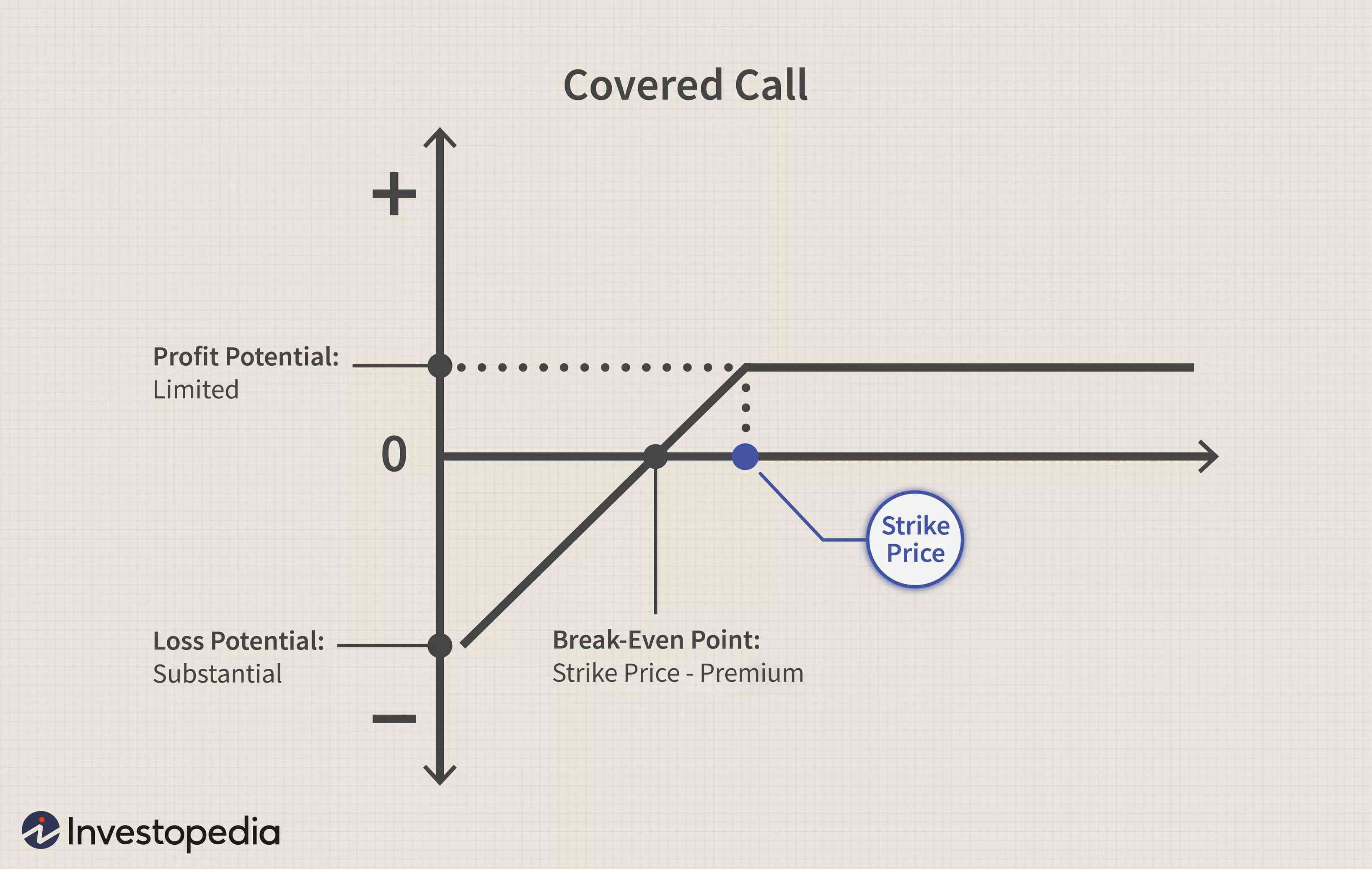

- Un appel couvert limitera le profit potentiel de l'investisseur, et n'offrira pas non plus beaucoup de protection si le prix de l'action baisse.

Appel couvert

Qu'est-ce qu'un appel couvert ?

Vous disposez de plusieurs droits en tant que propriétaire d'un contrat d'actions ou à terme, y compris le droit de vendre le titre à tout moment au prix du marché. La rédaction d'appels couverts vend ce droit à quelqu'un d'autre en échange d'espèces, ce qui signifie que l'acheteur de l'option obtient le droit de détenir votre titre au plus tard à la date d'expiration à un prix prédéterminé appelé prix d'exercice.

Une option d'achat est un contrat qui donne à l'acheteur le droit légal (mais pas l'obligation) d'acheter 100 actions de l'action sous-jacente ou un contrat à terme au prix d'exercice à tout moment à l'expiration ou avant. Si le vendeur de l'option d'achat détient également le titre sous-jacent, l'option est considérée comme « couverte » car ils peuvent livrer l'instrument sans l'acheter sur le marché libre à un prix éventuellement défavorable.

Profiter des appels couverts

L'acheteur paie au vendeur de l'option d'achat une prime pour obtenir le droit d'acheter des actions ou des contrats à un prix futur prédéterminé. La prime est une commission en espèces payée le jour où l'option est vendue et c'est l'argent que le vendeur doit conserver, que l'option soit exercée ou non. Un call couvert est donc plus rentable si l'action monte jusqu'au prix d'exercice, générer des bénéfices à partir de la position longue sur les actions, tandis que l'appel qui a été vendu expire sans valeur, permettant à l'auteur de l'appel de percevoir la totalité de la prime de sa vente.

Image de Julie Bang © Investopedia 2019

Quand vendre un appel couvert

Lorsque vous vendez une option d'achat couverte, vous êtes payé en échange de l'abandon d'une partie de la hausse future. Par exemple, supposons que vous achetez des actions XYZ pour 50 $ par action, croyant qu'il passera à 60 $ d'ici un an. Vous êtes également prêt à vendre à 55 $ dans les six mois, renoncer davantage à la hausse tout en réalisant un profit à court terme. Dans ce scénario, vendre une option d'achat couverte sur la position pourrait être une stratégie intéressante.

La chaîne d'options de l'action indique que la vente d'une option d'achat de 55 $ sur six mois coûtera à l'acheteur une prime de 4 $ par action. Vous pourriez vendre cette option contre vos actions, que vous avez acheté à 50 $ et que vous espérez vendre à 60 $ d'ici un an. L'écriture de cet appel couvert crée une obligation de vendre les actions à 55 $ dans les six mois si le prix sous-jacent atteint ce niveau. Vous gardez les 4 $ de prime plus les 55 $ de la vente des actions, pour le grand total de 59 $, soit un rendement de 18 % sur six mois.

D'autre part, vous subirez une perte de 10 $ sur la position d'origine si l'action tombe à 40 $. Cependant, vous gardez la prime de 4 $ de la vente de l'option d'achat, réduire la perte totale de 10 $ à 6 $ par action.

Avantages des appels couverts

La vente d'options d'achat couvertes peut aider à compenser le risque de baisse ou à augmenter le rendement, prendre la prime en espèces en échange d'une hausse future au-delà du prix d'exercice plus la prime pendant la durée du contrat. En d'autres termes, si l'action XYZ dans l'exemple clôture au-dessus de 59 $, le vendeur gagne moins de rendement que s'il détenait simplement les actions. Cependant, si l'action termine la période de six mois en deçà de 59 $ par action, le vendeur gagne plus d'argent ou perd moins d'argent que si la vente d'options n'avait pas eu lieu.

Risques des appels couverts

Les vendeurs d'appels doivent conserver des actions ou des contrats sous-jacents ou ils détiennent des appels nus, qui ont un potentiel de perte théoriquement illimité si le titre sous-jacent augmente. Par conséquent, les vendeurs doivent racheter les positions d'options avant l'expiration s'ils veulent vendre des actions ou des contrats, augmenter les coûts de transaction tout en diminuant les gains nets ou en augmentant les pertes nettes.

La ligne de fond

Utiliser des options d'achat couvertes pour diminuer le coût de base ou pour tirer un revenu d'actions ou de contrats à terme, l'ajout d'un générateur de profit à la propriété d'actions ou de contrats.

Comme toute stratégie, la rédaction d'appels couverts présente des avantages et des inconvénients. Si utilisé avec le bon stock, les appels couverts peuvent être un excellent moyen de réduire votre coût moyen ou de générer des revenus.

Options

-

Options d'achat :apprenez les bases de l'achat et de la vente

Options d'achat :apprenez les bases de l'achat et de la vente Les options dachat sont un type doption dont la valeur augmente lorsquune action augmente. Cest le type doption le plus connu, et ils permettent au propriétaire de verrouiller un prix pour acheter un ...

-

Les bases de l'allocation d'actifs

Les bases de l'allocation d'actifs Chaque fois que vous parlez à un professionnel de linvestissement, elle mentionne invariablement limportance de lallocation dactifs. Le concept de diversification est étroitement lié à la discussion s...