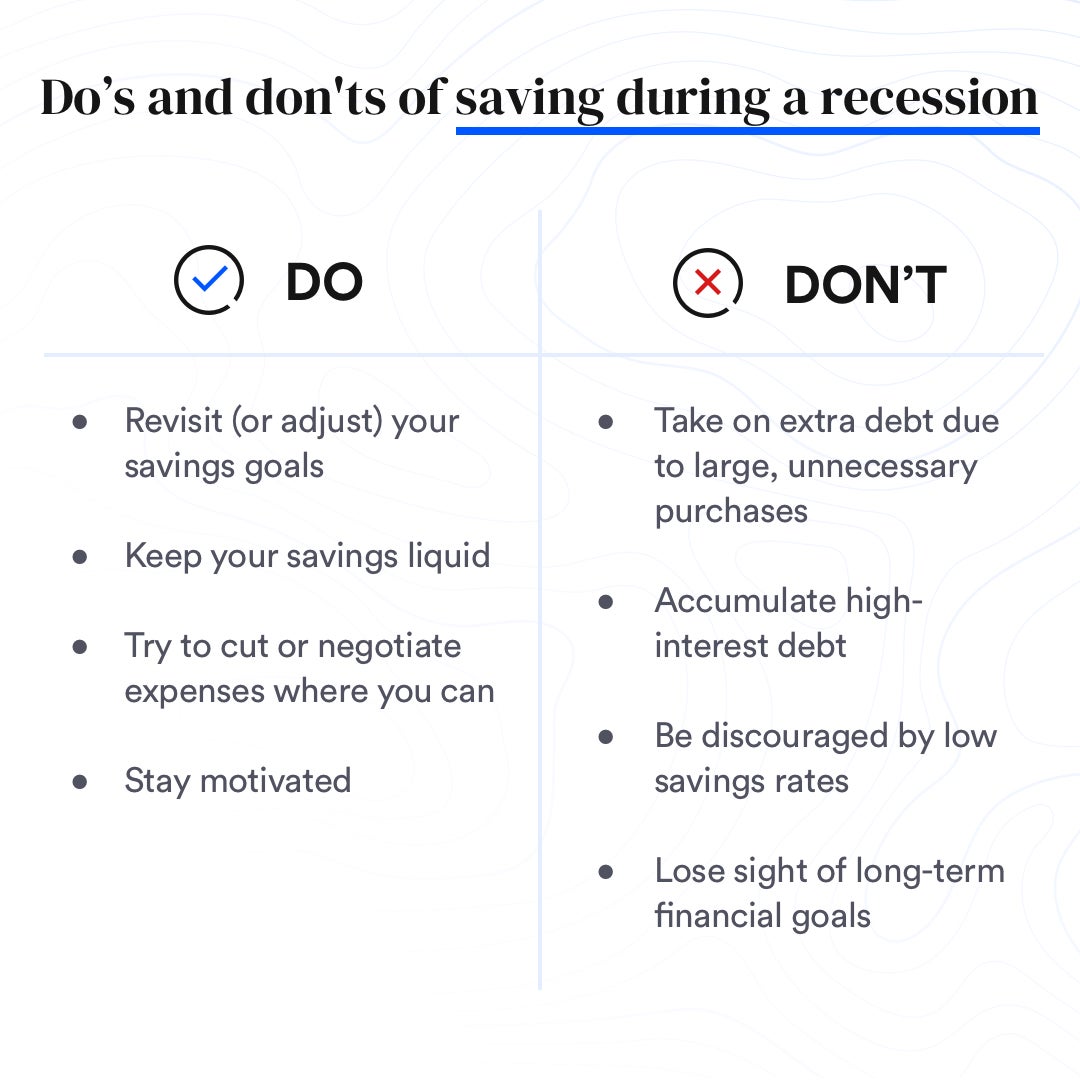

À faire et à ne pas faire pour épargner pendant une récession

Lorsqu'il s'agit de constituer votre épargne en période de récession, c'est généralement plus facile à dire qu'à faire et dépend en fin de compte de votre situation financière actuelle.

Même en période de non-récession, prendre l'habitude d'économiser peut prendre du temps et vous pouvez toujours faire quelques erreurs ici et là.

Pour vous aider à naviguer dans l'épargne pendant une récession, nous avons demandé à un certain nombre d'experts quelles sont les choses les plus utiles à faire, ainsi que certaines choses que vous devriez essayer d'éviter à tout prix.

À faire :revoir (ou ajuster) vos objectifs d'épargne

Bien que l'épargne puisse sembler une tâche impossible en période de récession - surtout si vous ou un membre de votre famille êtes aux prises avec le chômage - c'est une habitude que vous devriez essayer de respecter (ou de développer) même si les montants cotisés sont faibles.

En général, les experts conseillent d'économiser suffisamment pour couvrir trois à six mois de vos frais de subsistance. Cependant, si vous ne pouvez cotiser que de plus petits montants, ce n'est pas grave aussi - prendre l'habitude d'économiser, c'est la partie la plus importante.

« C'est une excellente idée de déposer votre épargne directement dans un compte séparé, " dit Larry DePaulis, conseiller financier et gestionnaire de portefeuille principal chez UBS Financial Services à Boston. « [De cette façon] chaque fois que vous êtes payé, le montant qui frappe votre compte courant est vraiment ce que vous avez à dépenser. Cela permet de savoir plus facilement quand vous devez réduire vos achats discrétionnaires.

Si vous êtes dans une situation plus chanceuse et que vous avez toujours un revenu stable, envisagez d'augmenter vos cotisations d'épargne et fixez-vous comme objectif de financer entièrement votre épargne d'urgence.

À faire :Gardez votre épargne liquide

Lorsqu'il s'agit de décider où pour stocker votre fonds d'urgence, il est important de s'assurer que les économies sont facilement accessibles (et sans pénalité) si vous avez besoin d'y accéder.

En général, cela se traduit par l'ouverture d'un compte d'épargne à haut rendement car il vous permet d'accéder facilement aux fonds tout en gagnant des intérêts. Cependant, gagner des intérêts ne devrait pas être l'objectif principal lorsqu'il s'agit de constituer votre fonds d'urgence.

« Votre objectif principal devrait être de garder l'argent en sécurité et liquide, " dit Scott Schleicher, conseiller financier senior chez Personal Capital à Denver.

Schleicher conseille aux épargnants de lire les petits caractères lorsqu'ils choisissent un compte et de rechercher des mises en garde telles que :

- Limites de retrait

- Restrictions de retrait

- Frais de retrait

En plus de choisir un compte liquide, choisir un compte séparé pour stocker votre épargne, en général, est une idée intelligente.

« Garder cet argent au même endroit rend trop facile d'y puiser pour des besoins non urgents. » dit Annette Hammortree, CLTC, RICP, propriétaire de Hammortree Financial basée à Crystal Lake, Illinois.

Pour savoir quel compte d'épargne à haut rendement vous convient, consultez la revue complète de Bankrate sur les offres de diverses banques.

À faire :essayez de réduire ou de négocier les dépenses là où vous le pouvez

Même si la récession n'a pas affecté négativement vos finances, c'est toujours une bonne idée d'évaluer vos dépenses et de rechercher des opportunités où vous pouvez réduire vos dépenses ou négocier des factures.

« La voie la plus directe pour augmenter l'épargne consiste souvent à réduire ou à éliminer certaines dépenses, " dit Greg McBride, CFA, Analyste financier en chef de Bankrate. « Réévaluez vos besoins et votre style de vie pour identifier les opportunités de réduire les dépenses. »

Cela signifie faire le point sur toutes vos dépenses récurrentes et identifier ce qui est une dépense nécessaire et ce qui ne l'est pas.

Après avoir identifié les dépenses que vous pouvez réduire, regardez pour voir où vous pourriez être en mesure de réduire vos paiements mensuels grâce à la négociation. Par exemple, les factures de téléphone portable et de câble sont souvent négociables.

A faire :rester motivé

Selon une étude de mai 2020 de l'American Psychological Association, 70% des Américains ont déclaré que l'économie américaine était l'un des principaux facteurs de stress dans leur vie.

Cette information ne devrait pas surprendre étant donné l'année que nous avons eue, mais ce n'est pas non plus un problème exclusif pour 2020 - le sujet de l'argent parvient toujours à être en haut de la liste du stress.

Si vous faites partie des 70 % stressés, nous savons qu'il peut être difficile de rester motivé. Les experts indiquent que la clé pour se motiver est de proposer un plan d'attaque.

Voici d'autres conseils qui pourraient vous être utiles :

- Se fixer des objectifs (même amusants)

- Puiser dans le succès de ceux qui vous entourent

- Changez votre perception de la dette

- Soyez prêt à accepter les erreurs que vous faites en cours de route

À ne pas faire :contracter des dettes supplémentaires en raison de achats inutiles

Quand il s'agit de votre argent et de survivre à une récession, un écueil majeur que vous devriez essayer d'éviter est d'accumuler des dettes supplémentaires en raison de achats inutiles.

« L'incertitude économique est un moment pour réduire la dette et stimuler l'épargne, pas l'inverse. » dit McBride.

Ceci est particulièrement important à retenir à l'approche des vacances car il peut être tentant de mettre des cadeaux sur une carte de crédit ou de mettre de côté, et payer plus tard. Mais ça n'en vaut pas la peine.

Assurez-vous d'évaluer votre situation financière personnelle pour voir ce que vous pouvez vraiment vous permettre. La dernière chose que vous voulez, c'est risquer de vous endetter profondément, surtout en période d'incertitude, le tout pour une saison qui va et vient.

À ne pas faire :accumuler des dettes à taux d'intérêt élevé

Compte tenu de l'année difficile que beaucoup d'entre nous ont vécue, vous pourriez être obligé de vous endetter pour subvenir aux besoins. Bien que ce ne soit pas idéal, il y a quelques mesures que vous pouvez prendre pour adoucir le coup.

La première étape consiste à essayer d'éviter à tout prix les dettes à taux d'intérêt élevé, qui est généralement associé aux cartes de crédit. Une façon d'éviter cela est d'examiner les cartes de crédit qui offrent des périodes d'intérêt promotionnel de lancement de zéro pour cent ou des transferts de solde.

Bien que ces taux bas ne dureront pas éternellement, ils peuvent vous éviter d'accumuler des intérêts écrasants sur des achats essentiels pendant que vous travaillez pour vous remettre sur pied.

À ne pas faire :être découragé par les faibles taux d'épargne

Ce n'est un secret pour personne que les taux d'intérêt pour les épargnants sont à des bas décevants et bien que ce ne soit pas idéal pour augmenter vos rendements, cela ne devrait pas vous décourager de placer au moins une partie de votre épargne sur un compte rémunéré.

« Vous voulez économiser quelque part qui est accessible ET gagner quelque chose, même dans cet environnement de taux bas, " dit Hammortree.

Si l'intérêt n'est pas l'objectif principal de l'épargne d'urgence, par notre point précédent, c'est définitivement un bonus à considérer sérieusement. Vos revenus ne sont peut-être pas aussi beaux qu'il y a un an, mais c'est toujours "de l'argent gratuit, " et qui ne veut pas que leur argent travaille pour eux ?

À ne pas faire :perdre de vue les objectifs financiers à long terme

Quand il s'agit d'économiser, il est important de tenir compte de vos objectifs financiers à court et à long terme. Bien que vous soyez peut-être plus concentré sur la survie en ce moment, essayez de ne pas oublier de penser à votre futur moi.

« La voie vers la sécurité financière est d'épargner pour les urgences et la retraite, pas seulement l'un au risque de l'autre, ", dit McBride.

Michèle Lee Fine, RICP, PDG et fondateur de Cornerstone Wealth Advisory à New York, suggère d'évaluer votre portefeuille de retraite pour vous assurer qu'il est ciblé en fonction de votre âge de retraite et de votre tolérance au risque.

« Si vous êtes plus loin de la retraite, vous avez plus de temps pour traverser et récupérer de la volatilité des marchés et des marchés baissiers, ” dit Fine. « Si vous êtes plus près de la retraite, assurez-vous que vous commencez progressivement à atténuer les risques, chercher davantage à créer des flux de revenus passifs dans un avenir proche qui seront durables. »

L'essentiel est que la situation financière de chacun est différente et doit être évaluée à un niveau personnel afin que vous puissiez ajuster votre plan en conséquence.

Des économies

- Avantages et inconvénients des comptes d'épargne à haut rendement

- 5 choses que vous ne devriez pas faire pendant une récession

- Épargner vs investir (et pourquoi c'est important)

- Économiser de l'argent pendant une récession

- Épargner contre investir

- Sauver le regret - et comment l'éviter

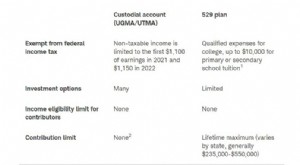

- Compte d'épargne Coverdell :définition,

- Qu'est-ce qu'un compte d'épargne ? Et comment fonctionnent-ils

- Comment choisir et ouvrir un compte d'épargne

-

La différence entre épargne et investissement :est-ce important ?

La différence entre épargne et investissement :est-ce important ? Épargner et investir jouent tous deux un rôle important dans la construction dun avenir financier meilleur. Les deux sont de bonnes habitudes à créer lorsque vous travaillez pour créer de la richesse....

-

Quelle est la différence entre épargner et investir ?

Quelle est la différence entre épargner et investir ? Beaucoup dentre nous envisagent les comptes dépargne et les comptes dinvestissement en actions comme des moyens de mettre de largent de côté et, espérons-le, de gagner un peu dargent. Il existe cepen...