Stratégies Iron Condor :un moyen de répartir vos options de trading

De nombreux traders d'options avancées recherchent un risque défini, transactions d'options à forte probabilité. Les traders actifs comprennent qu'il n'est pas pratique de s'attendre à ce que chaque transaction d'options soit rentable. Mais rechercher des probabilités favorables et exercer une gestion prudente des risques peut aider à créer une stratégie gagnante.

Les spreads de crédit verticaux sont assez polyvalents pour prendre une position directionnelle. Vendre un écart vertical de vente serait un commerce haussier. Vendre un écart vertical d'appel serait un commerce baissier. Plus, lors de la vente de verticales, votre risque est défini :il est limité à la largeur des strikes long et short moins la prime collectée (et moins les frais de transaction). Mais que faire si votre point de vue est neutre, ou si l'action sous-jacente semble bloquée dans un marché limité ? Entrez dans le condor de fer.

Ce qui suit, comme toutes nos discussions stratégiques, est strictement à des fins éducatives. Ce n'est pas, et ne doit pas être considéré, un conseil individualisé ou une recommandation.

Iron Condor :qu'y a-t-il dans un nom ?

Ne vous laissez pas intimider par cette stratégie d'options. Sûr, cela peut ressembler à un groupe de garage de lycée ou peut-être à un "super patron" de jeu vidéo. Mais quand vous ouvrez le capot de la stratégie du condor de fer, c'est vraiment une combinaison de deux stratégies d'options assez basiques, couplé avec un nom à consonance impressionnante.

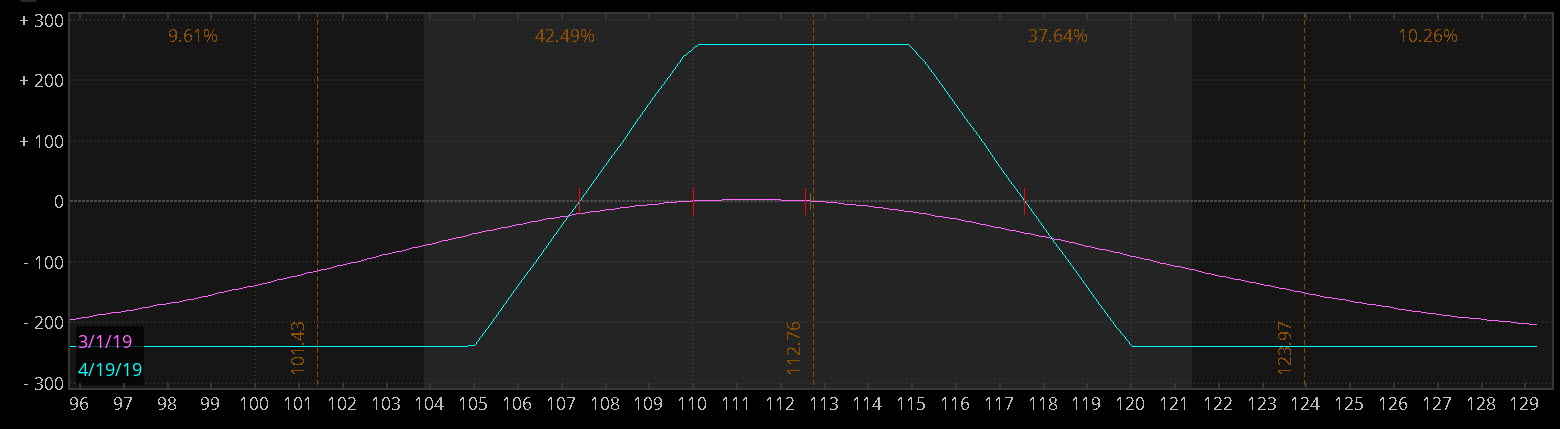

Le condor de fer est ce que vous obtenez lorsque vous combinez un spread de vente à découvert hors de la monnaie (OTM) (stratégie haussière) et un spread d'achat à court terme OTM (stratégie baissière) en utilisant des options qui expirent toutes à la même date. Voir la figure 1 pour le profil de risque.

Mais quels prix d'exercice utilisez-vous pour les deux spreads ? La sélection de frappe de condor de fer peut prendre un certain temps pour s'y habituer. Vous pouvez choisir au hasard des prix, ou vous pouvez prendre un peu de sagesse Boucle d'or, jeter quelques maths de commerçant, et proposez des prix d'exercice potentiels à utiliser dans votre stratégie d'options de condor de fer. Cela ne signifie pas nécessairement que vous aurez un commerce réussi, mais au moins vous aurez un cadre rationnel à partir duquel travailler.

Pensez-y de cette façon :en vendant deux spreads verticaux OTM différents, vous collectez les primes des deux côtés du condor de fer en une seule commande. Mais le marché ne peut pas être à deux endroits à la fois. Donc à l'expiration, une seule propagation peut aller contre vous.

Il semble que vous puissiez apporter la prime pour deux spreads sans augmenter votre risque, droit? Bien, Oui et non. Regardons un exemple de condor de fer pour aider à expliquer.

FIGURE 1 :PROFIL DE RISQUE D'IRON CONDOR. Notez les zones de profit ou de perte maximum à l'expiration, ainsi que les points morts au-dessus et au-dessous des grèves courtes. A titre indicatif seulement.

FIGURE 1 :PROFIL DE RISQUE D'IRON CONDOR. Notez les zones de profit ou de perte maximum à l'expiration, ainsi que les points morts au-dessus et au-dessous des grèves courtes. A titre indicatif seulement. Exemple de condor de fer

Supposons qu'une action se négocie à 112 $ et que vous vendiez l'écart de vente 110-105 et l'écart d'achat 115-120, comme un condor de fer, pour un crédit de 2,59 $. Le risque maximum sur l'un ou l'autre spread est de 5 $ à 2,59 $, ou 2,41 $ par spread (ce qui est en réalité 241 $ pour un spread standard à un contrat livrable) plus les frais de transaction.

Si le stock est supérieur à 110 $ et inférieur à 115 $ jusqu'à l'expiration, alors les deux spreads devraient expirer sans valeur et vous conservez les 2,59 $ (259 $ par spread) comme profit (moins les coûts de transaction).

Mais gardez à l'esprit qu'une fois que vous avez établi une position courte sur l'option, elle peut être attribuée par l'acheteur de l'option à tout moment jusqu'à l'expiration, quel que soit le montant en jeu. Besoin d'un rappel sur les bases de l'expiration des options ? Voici un aperçu.

Oui, le potentiel de perte maximum est de 241 $ pour le put spread ou le call spread, vous n'avez donc pas augmenté votre risque dollar en vendant les deux spreads. Mais toi ont augmenté le risque de perte en termes d'endroit où le marché peut aller pour que cette perte se produise. Par exemple, si vous n'aviez vendu que le put spread, tant que le stock reste au-dessus de 110 $ jusqu'à l'expiration (et que vous n'êtes pas affecté tôt), le spread devrait expirer sans valeur. Peu importe à quel point l'action monte au-dessus de ce point - 115 $, 125 $, 200 $ ou plus, c'est la même chose.

Inversement, si vous n'avez vendu que le call spread, le stock peut continuer à baisser; tant qu'il reste inférieur à 115 $ jusqu'à l'expiration, l'écart d'appel devrait expirer sans valeur.

Le succès du condor de fer dépend du fait que le marché reste dans une fourchette de prix. C'est là que la sélection d'exercice entre en jeu pour la stratégie d'options de condor de fer. La figure 2 montre la propagation décrite ci-dessus avec 48 jours jusqu'à l'expiration. La partie grise plus claire au milieu du graphique des risques met en évidence la fourchette attendue « d'un écart-type » en fonction du niveau actuel de volatilité implicite.

C'est juste une façon élégante de dire ça, sur la base des prix actuels des options, on s'attend à ce qu'environ 68% du temps, le stock reste dans cette plage jusqu'à l'expiration. Mais c'est une attente. Dans le monde réel, tout peut arriver.

FIGURE 2 :EXEMPLE D'IRON CONDOR. Analyse d'un condor de fer avec 48 jours jusqu'à l'expiration. Notez la zone grisée montrant la plage d'un écart-type entre la date actuelle et l'expiration. La ligne violette est le profil de risque à la date du jour ; la ligne bleue montre le profil de risque à l'expiration. Source graphique :le thinkorswim

®

plate-forme de TD Ameritrade. A titre indicatif seulement.

FIGURE 2 :EXEMPLE D'IRON CONDOR. Analyse d'un condor de fer avec 48 jours jusqu'à l'expiration. Notez la zone grisée montrant la plage d'un écart-type entre la date actuelle et l'expiration. La ligne violette est le profil de risque à la date du jour ; la ligne bleue montre le profil de risque à l'expiration. Source graphique :le thinkorswim

®

plate-forme de TD Ameritrade. A titre indicatif seulement. Sélection d'exercice :écart type et delta

Notez que dans cet exemple, l'écart type tombe en dehors du point de perte maximale. Cela ne veut pas dire que cet écart a de grandes chances de perdre de l'argent, mais plutôt, une telle démarche ne sortirait pas de l'ordinaire. Vous recherchez un écart type plus étroit par rapport au profit et à la perte maximum ? Considérez un condor de fer avec moins de jours jusqu'à l'expiration ou un avec des largeurs de grève plus étroites. Mais si vous le faites, rappelez-vous que chacun de ces choix entraînera probablement une baisse de la prime initiale reçue. Plus, parce que c'est une tartinade à quatre pattes, il peut y avoir quatre frais de transaction (commissions et frais contractuels).

Parce que les options ont des probabilités intégrées dans leurs prix, vous pouvez également utiliser delta pour vous aider à décider quels strikes vendre. Si les prix d'exercice du call et du put ont un delta d'environ 16, il peut s'agir de l'extrémité la plus éloignée de la plage attendue pour cette période d'expiration. Le call 16 delta marque le haut de la fourchette attendue et le put 16 delta marque le bas.

Condors de fer et gains

Parce que le condor de fer est une stratégie à risque défini, un trader pourrait profiter de primes d'options élevées menant à un rapport sur les bénéfices. L'incertitude entourant les bénéfices peut signifier que la volatilité a tendance à devenir élevée. Les primes d'options augmentent généralement, ce qui pourrait gonfler les prix des différents spreads verticaux. Ainsi, les crédits collectés lors de la vente d'un condor de fer pourraient être plus élevés.

Un trader pourrait envisager une stratégie de trading de condor de fer court pour profiter des primes de risque plus élevées sur la base des hypothèses suivantes :

- La volatilité est élevée mais pourrait diminuer après la publication des bénéfices.

- Le prix du sous-jacent se situera entre les deux courtes levées du condor de fer après la publication des résultats.

La sélection des prix d'exercice pour une stratégie de condor de fer en utilisant une logique mathématique ou fondamentale peut être préférable à la sélection aléatoire de prix d'exercice, mais cela ne signifie pas que le commerce ne peut pas perdre si le cours de l'action monte ou descend à un niveau au-delà de la fourchette attendue avant ou à l'expiration. Les stratégies d'options concernent les compromis, et tout dépend de vos objectifs et de votre tolérance au risque.

Ne vous contentez pas de regarder les nouvelles. Utilise le.

Branchez-vous sur TD Ameritrade Network pour une programmation en direct et les dernières informations sur le marché.

Le Réseau TD Ameritrade vous est présenté par TD Ameritrade Media Productions Company. TD Ameritrade Media Productions Company et TD Ameritrade, Inc. sont des filiales distinctes mais affiliées de The Charles Schwab Corporation. TD Ameritrade Media Productions Company n'est pas un conseiller financier, conseiller en placement inscrit, ou courtier-négociant.

TD Ameritrade et TFNN Corp sont séparés et non affiliés et ne sont pas responsables des services de l'autre, police, ou commentaire.

Options

- Quels sont les privilèges de négociation d'options ?

- Meilleures stratégies de paris sur les spreads

- Stratégies de trading d'options : Comprendre le delta de position

- Stratégies de trading de spread :différents coups pour différentes personnes

- 3 stratégies de négociation d'options de FNB

- Utiliser la propagation Condor

- La propagation du condor de fer

- Trading d'options 101 :Le Box Spread

- Trading d'options 101 : le spread d'achat à la baisse

-

Les bandes de Bollinger comme outil pour les stratégies de trading de contrats à terme et d'options

Les bandes de Bollinger comme outil pour les stratégies de trading de contrats à terme et d'options Bandes de Bollinger, un aliment de base dans la timonerie cartographique de nombreux commerçants professionnels, considérer la volatilité comme dynamique, conçu pour être une « enveloppe » de lévoluti...

-

Stratégies de négociation d'options

Stratégies de négociation d'options En matière de trading doptions, il existe de nombreuses stratégies différentes quun trader peut appliquer, en fonction de son niveau dexpertise, de sa vision du marché et de son appétit pour le risque...