Quels sont les ratios de rendement ajustés en fonction du risque ?

Il existe un certain nombre de ratios de rendement ajustés en fonction du risque qui aident les investisseurs à évaluer les investissements existants ou potentiels. Les ratios peuvent être plus utiles que de simples mesures de rendement des investissements qui ne tiennent pas compte du niveau de risque d'investissement.

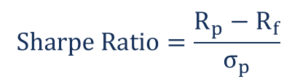

Ratios de rendement ajustés en fonction du risque – Ratio de Sharpe

Le ratio de Sharpe calcule dans quelle mesure un investisseur est rémunéré pour le risque qu'il a pris dans un investissement. Lorsque l'on compare deux investissements différents au même indice de référence, l'actif avec le ratio de Sharpe le plus élevé offre un rendement plus élevé pour le même niveau de risque ou le même rendement pour un risque inférieur à celui de l'autre actif.

Développé par l'économiste américain William F. Sharpe, le ratio de Sharpe est l'un des ratios les plus couramment utilisés pour calculer le rendement ajusté en fonction du risque. Des rapports de Sharpe supérieurs à 1 sont préférables; plus le rapport est élevé, meilleur est le scénario de risque de rendement pour les investisseurs.

Où:

Rp =Rendement attendu du portefeuille

Rf =Taux sans risque

Sigma(p) =écart type du rendement excédentaire du portefeuille

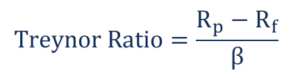

Ratio de Treynor

Le ratio de Treynor mesure le rendement obtenu en excédent de ce qui aurait pu être obtenu si l'investissement ne comportait aucun risque diversifiable. Il utilise un coefficient bêta au lieu de l'écart type utilisé dans le ratio de Sharpe. Créé par l'économiste américain Jack L Treynor, le ratio indique le rendement qu'un investissement peut offrir à son investisseur tout en tenant compte de son niveau de risque inhérent.

Le coefficient bêta représente la sensibilité de l'investissement sur le marché. Si le rapport montre une valeur élevée, cela signifie que l'investissement offre un rendement relativement élevé avec l'inclusion des risques de marché.

Où:

Rp =Rendement attendu du portefeuille

Rf =Taux sans risque

Bêta(p) =Bêta du portefeuille

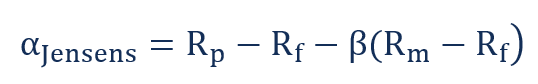

Ratios de rendement ajustés en fonction du risque – Alpha de Jensen

L'alpha de Jensen est utilisé pour décrire le rendement actif d'un investissement. Il mesure la performance d'un investissement par rapport à un indice de référence du marché qui représente le mouvement du marché dans son ensemble. L'alpha montre la performance de l'investissement après prise en compte de son risque.

Où:

Rp =Rendement attendu du portefeuille

Rf =Taux sans risque

Bêta(p) =Bêta du portefeuille

Rm =rendement du marché

Interprétation (Alpha de Jensen)

Alpha <0 signifie que l'investissement était trop risqué pour le rendement attendu.

Alpha =0 signifie que le rendement obtenu est suffisant pour le risque pris.

Alpha> 0 signifie que le rendement obtenu est supérieur au risque assumé.

Exemple (Alpha de Jensen)

Supposons qu'un portefeuille ait réalisé un rendement de 17 % l'année précédente. L'indice boursier a rapporté 12,5%. La bêta est de 1,4, et le taux sans risque est de 4 %.

Alpha de Jensen =17- [4+1,4*(12,5-4)]=17-(4+11,9) = 1,1%

Un alpha de 1,1% signifie que l'investisseur reçoit un rendement élevé pour le risque assumé au cours de l'année.

Ratios de rendement ajustés en fonction du risque – R au carré

Le R-Squared mesure le pourcentage des mouvements d'un fonds sur la base du mouvement de l'indice de référence. Les valeurs du ratio peuvent varier de 0% à 100%. Une valeur R-Squared de 100 % signifie que les mouvements du fonds sont justifiés par les mouvements de l'indice de référence.

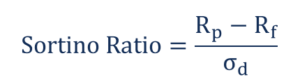

Ratios de rendement ajustés en fonction du risque – Ratio de Sortino

Le ratio de Sortino est une variation du ratio de Sharpe. Il prend le rendement d'un portefeuille et le divise par le « risque à la baisse ». Le risque de baisse est la volatilité du rendement d'un portefeuille en dessous d'un certain niveau. Le niveau est basé sur des rendements moyens. Le ratio mesure le risque de baisse d'un fonds ou d'une action. Comme le ratio de Sharpe, des valeurs plus élevées indiquent moins de risque par rapport au rendement.

Où:

Rp =Rendement attendu du portefeuille

Rf =Taux sans risque

Sigma(d) =écart type d'un rendement d'actif négatif

Exemple (rapport de Sortino)

Un fonds commun de placementFonds communs de placementUn fonds commun de placement est une somme d'argent collectée auprès de nombreux investisseurs dans le but d'investir dans des actions, obligations, ou d'autres titres. Les fonds communs de placement appartiennent à un groupe d'investisseurs et sont gérés par des professionnels. Connaître les différents types de fonds, Comment ils travaillent, et les avantages et les compromis d'investir dans ceux-ci montrent un rendement annuel de 16% et un écart à la baisse de 9%. Le taux sans risque est de 3 %.

Sortino =(16% – 3%) / 9% = 1,44

Ratios de rendement ajustés en fonction du risque – Mesure Modigliani-Modigliani

La mesure Modigliani-Modigliani, également connue sous le nom de mesure M2, est utilisé pour calculer le rendement ajusté en fonction du risque d'un investissement. Il montre le rendement d'un investissement ajusté pour le risque par rapport à un indice de référence. Il est indiqué en unités de pourcentage de rendement.

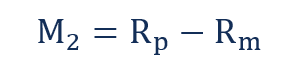

Où:

Rp =Rendement du portefeuille ajusté

Rm =rendement du portefeuille de marché

Le portefeuille ajusté est ajusté pour montrer le risque total par rapport à l'ensemble du marché.

Exemple (Mesure Modigliani-Modigliani)

Le fonds commun de placement A affiche un rendement annuel ajusté de 15 %, et l'indice de marché du fonds est de 10 %.

M2 =15%-10% = 5%

L'importance des rendements ajustés en fonction du risque

Le risque est la divergence par rapport à un résultat attendu. Il peut être exprimé par rapport à un indice de référence du marché et peut être positif ou négatif. Si un investisseur souhaite obtenir des rendements importants sur un investissement à long terme, ils doivent être prêts à subir des pertes à court terme. Le niveau de volatilité dépend de la tolérance au risque de l'investisseur.

Le rendement ajusté au risque mesure le degré de risque associé à la production d'un certain rendement. Le concept est utilisé pour mesurer les rendements de différents investissements avec différents niveaux de risque par rapport à un indice de référence. Si un actif présente un risque inférieur à l'ensemble du marché, tout rendement de l'actif supérieur au taux sans risque sera considéré comme un gain.

Les mesures de rendement ajustées en fonction du risque offrent les avantages suivants :

- Vous permet de comparer le risque entre deux ou plusieurs investissements

- Examine les changements du taux sans risque qui ne sont pas effectués par d'autres ratios risque-rendement

- Vous pouvez comparer les rendements réels avec ceux d'un indice de référence

Conclusion

Le rendement ajusté du risque peut varier d'un investissement à l'autre, car de nombreux facteurs externes affectent le niveau de risque. Ils comprennent la disponibilité des fonds, tolérance au risque, et la capacité de tenir une position pendant longtemps dans un marché volatil.

Un investisseur peut améliorer les rendements ajustés en fonction du risque en ajustant sa position boursière en fonction de la volatilité du marché.

Davantage de ressources

Merci d'avoir lu le guide de CFI sur les ratios de rendement ajustés en fonction du risque. CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans vos finances carrière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous recommandons fortement les ressources supplémentaires de la FCI ci-dessous :

- Ratios de financement d'entrepriseRatios de financement d'entrepriseLes ratios de financement d'entreprise sont des mesures quantitatives utilisées pour évaluer les entreprises. Ces ratios sont utilisés par les analystes financiers, analystes de recherche actions, investisseurs, et les gestionnaires d'actifs pour évaluer la santé financière globale des entreprises, dans le but final de prendre de meilleures décisions d'investissement.

- Gestion des risquesGestion des risquesLa gestion des risques englobe l'identification, une analyse, et la réponse aux facteurs de risque qui font partie de la vie d'une entreprise. Cela se fait généralement avec

- Risque systématiqueRisque systématiqueLe risque systématique est la partie du risque total qui est causée par des facteurs indépendants de la volonté d'une entreprise ou d'un individu spécifique. Le risque systématique est causé par des facteurs externes à l'organisation. Tous les investissements ou titres sont soumis à un risque systématique et, par conséquent, c'est un risque non diversifiable.

- Risque systémiqueRisque systémiqueLe risque systémique peut être défini comme le risque associé à l'effondrement ou à la défaillance d'une entreprise, industrie, institution financière ou toute une économie. C'est le risque d'une défaillance majeure d'un système financier, où une crise survient lorsque les fournisseurs de capitaux perdent confiance dans les utilisateurs de capitaux

la finance

- Que sont les ratios d'activité ?

- Quels sont les ratios spécifiques à la banque ?

- Que sont les accords de Bâle ?

- Que sont les ratios de financement d'entreprise?

- Que sont les ratios d'analyse de crédit ?

- Que sont les ratios d'efficacité ?

- Que sont les ratios financiers ?

- Qu'est-ce que le taux de rendement interne (TRI) ?

- Quels sont les ratios de prêt?

-

Que sont les « rendements excédentaires » ?

Que sont les « rendements excédentaires » ? Le terme « rendements excédentaires » est utilisé pour désigner le rendement dun fonds par rapport à un indice de référence. Rendement excédentaire, qui est également connu sous le nom dalpha, peut in...

-

Qu'est-ce que le rapport K ?

Qu'est-ce que le rapport K ? Le K-Ratio est un outil statistique qui nous aide à mesurer deux choses :la croissance du rendement et la cohérence de cette croissance sur une période donnée. Il est souvent utilisé pour déterminer l...