Comment négocier des contrats à terme

Qu'est-ce qu'un contrat à terme ?

Un contrat à terme (court :contrats à terme) est un accord légal pour acheter ou vendre un actif, une marchandise ou un titre particulier à un prix prédéterminé à un moment précis dans le futur. Contrairement aux contrats à terme, les contrats à terme sont standardisés pour la quantité et la qualité de l'actif sous-jacent, ce qui permet une négociation efficace. Les bourses à terme agissent comme des places de marché pour ces types d'instruments.

L'acheteur d'un contrat à terme assume la responsabilité d'acheter et de recevoir l'actif convenu à la date d'expiration. Le vendeur du contrat à terme assume l'obligation de vendre et de livrer l'actif sous-jacent au prix convenu à la date d'expiration. L'acheteur d'un contrat à terme est censé détenir une position longue ou simplement "être long". Le vendeur est connu pour avoir une position courte ou simplement « être court ».

Les contrats à terme appartiennent à la catégorie des dérivés financiers, tout comme les options, les swaps, les contrats à terme, les warrants et les instruments financiers similaires. Ce que tous les produits dérivés, malgré leurs différentes conceptions, ont en commun, c'est que leur valeur est dérivée et dépendante de l'évolution du prix d'un actif sous-jacent.

Tutoriels investisseurs (Vidéo) :Comment fonctionne le marché à terme ?

Avantages et inconvénients du trading à terme

Ces dernières années, alimentés par la volatilité des marchés financiers, certains acteurs du marché et politiciens ont exprimé des inquiétudes quant à la surutilisation des dérivés financiers (qui incluent les contrats à terme) et leur effet de levier sur le système financier. La liste suivante met en évidence certains des avantages et des inconvénients des raisons pour lesquelles les contrats à terme sont des outils utiles, mais pourraient également être problématiques pour l'investisseur unique et le système financier dans son ensemble.

Avantages

- Les contrats à terme offrent aux fabricants et aux producteurs une stabilité des prix et des flux de trésorerie et un contrôle des coûts.

- Les investisseurs peuvent utiliser des contrats à terme pour couvrir leurs positions existantes contre les mouvements de prix défavorables et les krachs

- Les investisseurs peuvent utiliser des contrats à terme pour tirer parti de leurs positions et spéculer sur l'évolution du prix de l'actif sous-jacent.

Inconvénients

- La quantité de produits dérivés en circulation est si élevée qu'elle présente potentiellement un risque pour la stabilité du système financier.

- En raison de l'effet de levier inhérent aux contrats à terme et de l'utilisation de la marge, les investisseurs ayant des positions nues peuvent subir d'énormes pertes.

- Les contrats à terme ne limitent pas seulement la baisse, ils limitent également la hausse. Le prix de la stabilité et de la sécurité est l'incapacité de participer à des mouvements de prix favorables.

Comment se couvrir avec des contrats à terme

L'une des principales raisons du développement des contrats à terme était le besoin de couverture des prix. L'exemple classique ici est celui d'un agriculteur qui veut se prémunir contre les fluctuations futures des prix de ses céréales plantées. Il pré-vend sa récolte au moment des semences à un prix prédéterminé, se couvrant ainsi contre les mouvements de prix futurs. La contrepartie, par ex. un fabricant de produits alimentaires, souhaite également se protéger contre des variations de prix défavorables. La conclusion d'un contrat à terme avec l'agriculteur lui permet de garantir un prix d'achat prédéfini pour les ingrédients nécessaires à la production future.

Bien sûr, de telles stratégies de couverture avec des contrats à terme ne fonctionnent pas seulement pour les biens physiques tels que les céréales ou le maïs, mais pour la plupart des actifs négociés sur les marchés financiers. Les contrats à terme sur actions, obligations, taux d'intérêt, indices, devises et matières premières sont les contrats à terme les plus courants sur le marché. Le principe sous-jacent est le même pour tous ces types :deux parties conviennent aujourd'hui d'un prix fixe pour une transaction qui se produira dans le futur.

La couverture avec des contrats à terme peut être effectuée en utilisant des stratégies de couverture longue ou courte. Les deux stratégies sont largement utilisées mais servent des objectifs et des intérêts différents.

Couverture longue (Longs) : Une longue couverture est un contrat à terme généralement conclu avec la tentative de verrouiller un prix favorable avant une transaction. Les fabricants et les producteurs concluent souvent ces contrats dans un but de stabilité des prix et pour éviter la volatilité des prix, car cela les protège de la hausse des prix. Il peut donc également être appelé couverture d'entrée, couverture d'achat ou couverture d'acheteur.

Une longue couverture fait souvent partie d'une stratégie de contrôle des coûts pour les entreprises qui savent qu'elles devront acheter une marchandise à l'avenir. Verrouiller un prix d'achat à l'avance permet une plus grande flexibilité, une certitude sur les coûts de production et aide les entreprises à compenser les coûts en cas d'augmentation du prix des biens couverts.

Couverture courte (Shorts) : Une position de couverture courte est généralement prise par les producteurs de biens et de matières premières ou par les investisseurs et les commerçants qui cherchent à se protéger de la baisse des prix. Les entreprises utilisent des stratégies de couvertures courtes pour gérer leur production et leurs stocks futurs. La prise d'une position courte, qui garantit un prix de vente minimum pour leurs marchandises, assure un flux de trésorerie stable en période de forte volatilité des prix ou d'événements inattendus. En particulier, les entreprises dont les coûts d'installation et les coûts fixes sont élevés dépendent de certains niveaux de prix du marché pour être rentables. Les contrats à terme aident ces entreprises à maintenir un niveau de rentabilité de base à court et à moyen terme, même dans des conditions de marché hostiles.

Les haies, longues et courtes, peuvent être considérées comme une forme d'assurance. Il y a un coût pour conclure des contrats à terme, mais ils peuvent protéger les entreprises contre des pertes importantes dans des situations défavorables.

Regardez la vidéo :comment la couverture delta et gamma modifie les marchés

Comment négocier avec des contrats à terme

Comme indiqué, les contrats à terme ont été créés à l'origine dans le but de couvrir les prix pour les producteurs et les fabricants de biens et de matières premières. Mais le succès de ces instruments ne s'est pas arrêté là. Aujourd'hui, les contrats à terme permettent aux investisseurs de spéculer sur les mouvements de prix des matières premières, des titres, des devises ou d'autres instruments financiers, longs ou courts, en utilisant un effet de levier.

Le trading à terme nécessite une compréhension de base du fonctionnement des contrats à terme. Techniquement, l'acheteur est obligé d'acheter le produit au prix convenu au moment de l'expiration, quel que soit le prix du marché. Mais aujourd'hui, la plupart des commerçants ne prennent jamais livraison physique de l'actif. Au lieu de cela, les commerçants gagnent et perdent de l'argent en fonction des fluctuations de prix d'un contrat. La plupart des commerçants choisissent de fermer leurs positions avant l'expiration du contrat, n'ayant jamais été intéressés par la livraison physique en premier lieu, mais recherchant simplement des profits monétaires.

De plus, lors de la négociation de contrats à terme, il est essentiel de comprendre une cotation de prix à terme. À première vue, il ressemble à un devis de prix de sécurité, mais il affiche des informations supplémentaires importantes.

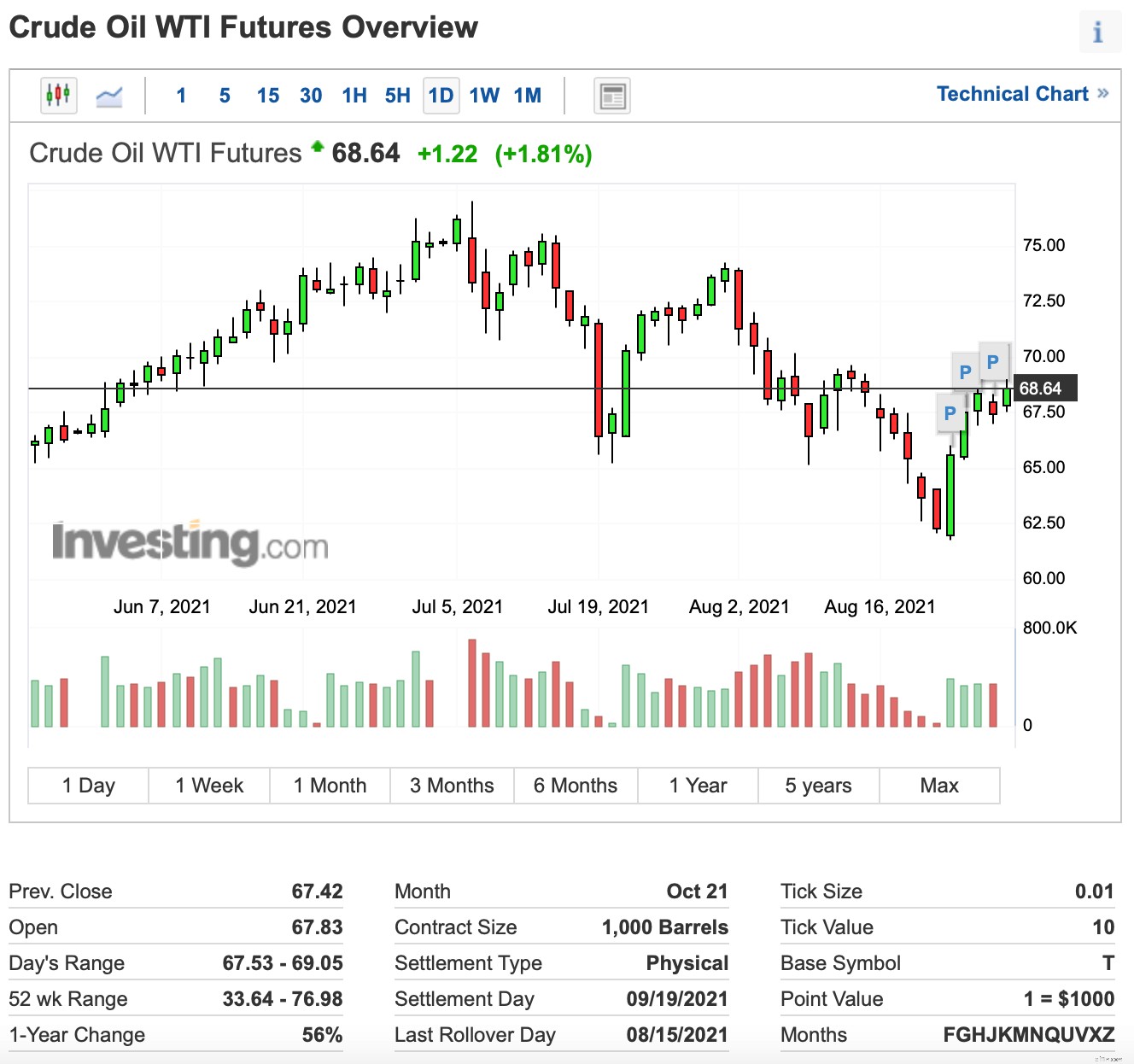

Date d'expiration : Chaque cotation de prix affiche le mois et l'année d'expiration du contrat à terme. Étant donné que ces contrats sont fortement standardisés et ont des dates d'expiration fixes dans le calendrier (par exemple, tous les troisièmes vendredis de tous les trois mois), le jour d'expiration n'est souvent pas affiché. Le jour exact est indiqué dans la description du contrat qui peut être trouvée à l'aide du symbole unique du contrat.

Taille du contrat : Les tailles de contrats sont généralement des échanges bx standardisés. Par conséquent, un devis n'indique souvent pas combien de barils de pétrole ou de boisseaux de blé sont livrés. Ces informations doivent être recherchées dans la description du contrat. Il est important de garder un œil sur la taille du contrat, car le prix du contrat évolue en fonction du mouvement du prix de l'actif sous-jacent multiplié par le nombre d'unités incluses dans le contrat. Par exemple :si un trader détient un contrat à terme pour 1 000 barils de pétrole, alors une variation de prix de 1 $ du prix du pétrole équivaut à 1 $ x 1 000 barils =une variation de prix de 1 000 $ du contrat à terme.

Intérêt ouvert : Il s'agit du nombre de contrats en cours ou ouverts du même type/symbole boursier. Si ce nombre diminue fortement, il est très probable que le contrat approche de sa date d'expiration et que les traders déplacent leurs positions vers d'autres contrats.

Contrat/Titre : Chaque contrat à terme a un symbole boursier spécifique, qui peut être recherché. Une recherche mènera à la description détaillée d'un contrat, sa date d'expiration exacte et la taille du contrat. Ceci est important, car il existe de nombreux contrats différents pour le même actif sous-jacent négociés sur différentes bourses avec des dates d'expiration et des tailles de contrat variables.

Produits à terme

Il existe de nombreux types de contrats à terme négociés dans le monde. Ci-dessous, les types les plus courants sont brièvement présentés.

Futures sur indice : Les contrats à terme sur indices sont des contrats par lesquels un trader peut acheter ou vendre un indice financier aujourd'hui et le régler à une date future. Les traders utilisent cet instrument pour spéculer sur les mouvements de prix d'indices tels que le S&P 500 ou l'EURO STOXX. En outre, les contrats à terme sur indices sont également utilisés par les investisseurs pour couvrir leurs positions en actions contre les pertes.

Contrats à terme sur matières premières : Les contrats à terme sur matières premières sont utilisés comme couverture contre les hausses de prix dans les positions dites longues par les fabricants et les commerçants qui s'attendent à des hausses de prix pour la matière première sous-jacente. De la même manière, ils sont vendus comme couverture contre la chute des prix (positions courtes) par les producteurs de matières premières et les spéculateurs, qui prévoient des baisses de prix à l'avenir.

Futures sur taux d'intérêt : Ce type de future a un instrument payant des intérêts comme actif sous-jacent. Le contrat est un accord entre un acheteur et un vendeur pour la livraison future de cet actif portant intérêt. Les contrats à terme sur taux d'intérêt permettent aux parties de bloquer le prix d'un actif portant intérêt pour une date future, fournissant ainsi une couverture ou un instrument spéculatif contre les variations des taux d'intérêt. La plupart des contrats à terme sur taux d'intérêt négociés sur les bourses américaines utilisent des bons du Trésor américain comme actif sous-jacent.

Futures obligataires : Ce contrat a une obligation comme actif sous-jacent et oblige le vendeur à livrer l'obligation à un prix prédéterminé à la date d'expiration. Les contrats à terme sur obligations sont utilisés par les spéculateurs pour parier sur les prix des obligations ou par les opérateurs de couverture pour protéger les avoirs en obligations. De plus, ils peuvent être utilisés pour spéculer indirectement sur les mouvements de taux d'intérêt ou pour se protéger.

Contrats à terme sur actions : Les contrats à terme sur actions sont des contrats visant à livrer un montant spécifié d'un titre à un prix prédéfini à la date convenue. Comme les autres types de contrats à terme, ils peuvent être utilisés pour couvrir ou spéculer sur les mouvements des cours des actions.

Si vous avez aimé cet article, alors vous allez adorer Real Vision. Chez Real Vision, nous aidons les investisseurs comme vous à comprendre le monde complexe de la finance, des affaires et de l'économie mondiale grâce à une véritable analyse approfondie de vrais experts. Il est dans notre nature de vous aider à devenir un meilleur investisseur, alors inscrivez-vous dès aujourd'hui pour y arriver.

investir

- Comment négocier des contrats à terme sur indice Dow Jones

- Comment trader des contrats à terme en 3-D :trading de base

- Comment trader les actions

- Comment négocier le pétrole brut

- Comment négocier des contrats à terme sur matières premières à l'aide d'un logiciel

- Comment négocier des contrats à terme

- Comment négocier des options

- Comment trader les métaux

- Comment acheter Dogecoin

-

Comment acheter une maison saisie

Comment acheter une maison saisie Linvestissement immobilier nest souvent pas simple. Peut-être avez-vous trouvé le quartier parfait, mais les prix sont hors de votre budget. Ou peut-être vous êtes-vous installé sur une propriété, mai...

-

Comment trader le Forex

Comment trader le Forex Quest-ce que le Forex et comment ça marche ? Le trading sur le Forex consiste à acheter une devise tout en en vendant une autre. La combinaison de ces deux devises constitue ce quon appelle une paire...