Qu'est-ce qu'un disjoncteur ?

Un disjoncteur est un instrument réglementaire qui arrête la négociation d'un titre. Qu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. ou un indice pour une certaine période. Les disjoncteurs se déclenchent lorsqu'un titre subit une forte variation en pourcentage dans l'un ou l'autre sens ou qu'un indice boursier connaît une baisse catastrophique La Grande Dépression La Grande Dépression était une dépression économique mondiale qui a eu lieu de la fin des années 1920 aux années 1930. Depuis des décennies, les débats se sont poursuivis sur les causes de la catastrophe économique, et les économistes restent divisés sur un certain nombre d'écoles de pensée différentes. Les disjoncteurs sont utilisés pour empêcher des gains ou des pertes spéculatifs excessifs sur un titre ou des pertes dévastatrices sur les marchés.

Les guides de trading et d'investissement de tradingTrading &InvestingCFI sont conçus comme des ressources d'auto-apprentissage pour apprendre à trader à votre rythme. Parcourez des centaines d'articles sur le trading, l'investissement et les sujets importants à connaître pour les analystes financiers. En savoir plus sur les classes d'actifs, tarification des obligations, risque et rendement, actions et bourses, ETF, élan, l'arrêt technique fournit la pause nécessaire aux acteurs du marché pour intégrer et analyser les derniers événements et prendre des décisions commerciales rationnelles.

Disjoncteurs aux États-Unis

Les premiers disjoncteurs à l'échelle du marché ont été introduits aux États-Unis après le lundi noir en 1987, lorsque le Dow Jones Industrial Average (DJIA)Dow Jones Industrial Average (DJIA)Le Dow Jones Industrial Average (DJIA), également appelé « Dow Jones » ou « le Dow », est l'un des indices boursiers les plus reconnus. diminué de 22% en une journée.

Cependant, les règles établies après le Black Monday n'ont pas permis d'éviter le Flash Crash de 2010. En février 2013, la Securities and Exchange Commission (SEC) des États-Unis a introduit de nouvelles règles sur les disjoncteurs à l'échelle du marché. L'indice S&P 500 a été choisi comme nouvelle référence, remplacer le Dow. Le pourcentage de baisse de l'indice boursier est calculé sur la base du cours de clôture de la veille du S&P 500.

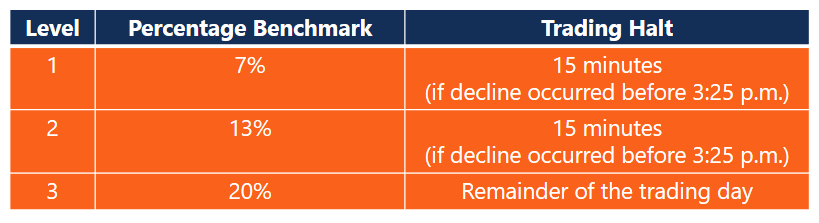

Les variations en pourcentage de l'indice du marché ont été divisées en trois niveaux. Le palier de niveau 1 établit un seuil de baisse de 7 %, le disjoncteur de niveau 2 se déclenche à une baisse de 13%, et le niveau 3 établit une référence d'un effondrement de 20 %. Les niveaux 1 et 2 interrompent la négociation pendant 15 minutes si une baisse du marché se produit avant 15h25. Cependant, si la baisse survient à 15 h 25 ou après, le commerce continue. Le niveau 3 arrête la négociation pour le reste de la journée de négociation en toutes circonstances.

Limiter les pauses montantes et descendantes

En plus des disjoncteurs à l'échelle du marché, en 2012, la SEC a introduit le mécanisme Limit Up-Limit Down pour éviter une volatilité excessiveVIXLe Chicago Board Options Exchange (CBOE) a créé le VIX (CBOE Volatility Index) pour mesurer la volatilité attendue sur 30 jours du marché boursier américain, parfois appelé « indice de la peur ». Le VIX est basé sur les prix des options de l'indice S&P 500 lors de la négociation d'un seul titre. Le système Limit Up-Limit Down établit des fourchettes de variations de prix d'un titre par rapport au prix moyen du titre pour la dernière période de cinq minutes.

Les bandes limites sont de 5%, dix%, et 20%. De plus, les limites sont doublées au début et à la clôture de la journée de négociation. Les disjoncteurs se déclenchent si une variation du cours de l'action dépasse les limites données et ne rebondit pas dans les 15 secondes. Dans ce cas, le titre cesse de se négocier pendant cinq minutes.

Ressources additionnelles

CFI est le fournisseur officiel de la page du programme Capital Markets &Securities Analyst (CMSA)® - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié Capital Markets &Securities. Faites progresser votre carrière grâce à nos programmes et cours de certification. titre pour les analystes financiers. Pour continuer à apprendre et à progresser dans votre carrière, ces ressources supplémentaires seront utiles :

- Limite de négociation quotidienneLimite de négociation quotidienneLa limite de négociation quotidienne fait référence au montant maximum par lequel le prix d'une action ou d'un autre titre négocié en bourse peut augmenter ou baisser au cours d'une séance de négociation. Les limites sont décidées par la bourse dans le but d'éviter une volatilité extrême ou une manipulation sur les marchés.

- Négociation de propriété Négociation de propriété La négociation de propriété (Prop Trading) se produit lorsqu'une banque ou une entreprise négocie des actions, dérivés, obligations, matières premières ou autres instruments financiers pour son propre compte, en utilisant son propre argent au lieu d'utiliser l'argent de ses clients. Cela permet à l'entreprise de tirer l'intégralité des bénéfices d'une transaction plutôt que de se limiter à la commission qu'elle reçoit.

- Stock HaltStock HaltUn arrêt de stock, souvent appelé arrêt des échanges, est un arrêt temporaire de la négociation d'un titre. D'habitude, un arrêt de stock est imposé pour des raisons réglementaires, l'anticipation de nouvelles importantes, ou pour corriger une situation dans laquelle il existe un excès d'ordres d'achat ou de vente pour un titre spécifique.

- Mécanismes de négociationMécanismes de négociationLes mécanismes de négociation font référence aux différentes méthodes par lesquelles les actifs sont négociés. Les deux principaux types de mécanismes de négociation sont les mécanismes de négociation axés sur les cotations et les commandes.

investir

-

Qu'est-ce qu'un logiciel de trading ?

Qu'est-ce qu'un logiciel de trading ? Les logiciels de trading sont des programmes informatiques que les traders utilisent pour trader et analyser des produits financiers tels que des devises, actions, obligations, et dérivés sur un résea...

-

Qu'est-ce qu'une stratégie de trading ?

Qu'est-ce qu'une stratégie de trading ? Une stratégie de négociation est un plan fixe dachat et de vente de titres conçu pour générer un retour sur investissement rentable. Il doit être objectif, cohérent, quantifiable, et vérifiable. La st...