Comment savoir quelle banque est la meilleure pour le refinancement ?

Retour en arrière sur le cours d'anglais au lycée :nul autre que Geoffrey Chaucer a inventé l'expression selon laquelle toutes les bonnes choses ont une fin. Qu'il s'agisse de longues vacances relaxantes ou simplement d'une vente sur votre marque de café préférée à l'épicerie, les avantages de la vie ne durent pas éternellement. En 2022, nous dirons probablement adieu aux taux d'intérêt historiquement bas dont bénéficient tous ceux qui ont contracté un prêt récemment.

Lors de ses prochaines réunions, la Fed (anciennement connue sous le nom de Réserve fédérale) augmentera probablement le taux d'intérêt préférentiel, qui détermine le taux d'intérêt que les autres prêteurs fixent pour leurs taux. Lorsque cela se produit, vous pouvez vous attendre à ce que tout taux d'intérêt variable augmente, que votre prêteur actuel soit une banque, une coopérative de crédit, une société de carte de crédit ou un prêteur hypothécaire.

Conclusion :vous allez payer plus pour l'argent que vous empruntez.

Courage - il y a de bonnes nouvelles au milieu de tous les blas économiques. Vous avez encore une fenêtre de temps pour verrouiller ces taux bas en refinançant toute dette à taux variable ou tout prêt contracté il y a plus de deux ans lorsque les taux étaient moins attrayants qu'ils ne le sont actuellement. Oui, cela peut sembler beaucoup de devoirs pour adultes, mais comprendre où vous pouvez aller pour commencer à obtenir un taux fixe que vous pouvez conserver après que ces taux commencent à augmenter peut vous aider à empêcher cette bonne chose d'arriver à son terme.

Choisir un prêteur de refinancement

Si vous recherchez "refinancer" sur Google, on vous proposera probablement plus d'annonces que de faits. Cela dépend en grande partie du type de prêteur que vous envisagez :les mégabanques, les prêteurs en ligne, les endroits où vous vous souviendrez de votre visage comme une coopérative de crédit, ou même des néobanques comme Chime, tous vous présentent leur brillant prêt de refinancement pour attirer votre attention. Comment et par où commencer ?

Votre instinct vous dit probablement de trouver le taux d'intérêt le plus bas. Votre vie quotidienne d'horaires et d'engagements familiaux vous pousse probablement à trouver n'importe quel endroit qui peut faire traiter votre prêt rapidement et avec le moins de paperasse possible. Oui, vous voulez vous assurer d'obtenir ces taux bas, et personne ne veut plus de paperasse que nécessaire, mais il y a beaucoup de facteurs et de choix à prendre en compte lors du refinancement. Prendre votre temps plutôt que de choisir les offres de refinancement de prêt rapides et sales que vous trouverez dans les annonces de recherche payées vous fera probablement économiser de l'argent sur la route.

Pourquoi ne pas commencer par la Fed — après tout, c'est là que commence le taux d'intérêt de base. La Fed propose un guide du consommateur sur le refinancement hypothécaire, mais bon nombre des principes s'appliquent aux dettes personnelles, y compris les prêts automobiles, les prêts étudiants et votre prêt hypothécaire. Comprendre le processus peut vous alerter sur des questions que vous n'avez pas pensé à poser.

Par-dessus tout, il est utile de savoir que vous échangez essentiellement votre prêt actuel, qu'il s'agisse d'un prêt hypothécaire ou d'un prêt de votre compagnie de carte de crédit, contre un nouveau prêt. Toute institution financière qui vous remet son argent à son taux le plus attractif voudra s'assurer de quelques détails concrets sur vous et votre capacité à rembourser vos dettes.

Où commencer votre recherche

Commençons là où vous êtes déjà bancaire. Contactez votre prêteur et découvrez son taux hypothécaire actuel, son taux de refinancement automobile ou son taux d'intérêt sur prêt personnel. Comme vous êtes un client existant, votre banque ou coopérative de crédit actuelle peut être plus encline à travailler avec vous à la fois sur le taux d'intérêt et sur le processus de prêt global. Ils peuvent voir vos dépôts directs et faire un « soft pull » de votre crédit – un aperçu qui n'a pas d'impact sur votre pointage de crédit. Il se peut même qu'il connaisse déjà votre pointage de crédit et qu'il soit disposé à renoncer aux frais de refinancement pour conserver votre activité de prêt.

Si vous pensez que vous aurez beaucoup de questions en cours de route, il peut être avantageux de vous associer à une institution financière où vous aurez un agent de crédit dédié. Avec les grandes banques et les néobanques, vous pouvez être affecté à une équipe, voire à un numéro de téléphone général du support client. Gardez à l'esprit à la fois le niveau de service que vous souhaitez pendant le processus de demande de prêt de refinancement et le processus de remboursement du prêt.

Si vous n'avez pas d'institution financière principale ou si vous gérez actuellement votre argent par le biais d'un service en ligne uniquement et souhaitez envisager une option plus personnelle pour vous aider tout au long du processus de refinancement, nous vous recommandons de trouver une banque communautaire ou une coopérative de crédit pour vous guider. . Les avantages d'une institution financière locale s'étendent bien au-delà de la relation financière que vous développez. Souvent, vous pouvez trouver un prêteur dont les valeurs correspondent aux vôtres.

Facteurs à considérer avant de refinancer

En plus d'un taux de refinancement possible incroyablement bas et incroyablement attrayant, il y a une autre considération majeure :le refinancement en ce moment est-il une bonne idée pour vous ? Oui, du point de vue des taux d'intérêt, l'idée d'améliorer la durée de votre prêt peut être attrayante. Mais l'objectif du refinancement n'est pas seulement de rationaliser votre paiement mensuel, mais aussi d'améliorer votre situation financière globale.

Si vous remboursez un prêt immobilier ou un prêt auto, que vous êtes bien investi et que vous approchez de la fin de votre prêt, recommencez avec un nouveau prêt (encore une fois, un prêt refinancé n'est qu'un nouveau prêt au montant de ce qui reste en cours de votre prêt existant) peut vous obliger à payer plus d'intérêts que vous n'accumulez de fonds propres.

De même, si vous encourez une pénalité pour remboursement anticipé pour le remboursement anticipé de votre prêt initial, vous voudrez peut-être soit négocier avec votre banque ou coopérative de crédit existante pour que les frais soient annulés, soit reconsidérer si le refinancement vous permettra d'économiser suffisamment d'argent par rapport à la pénalité. Des frais de montage peuvent également être encourus, mais encore une fois, un prêteur de refinancement motivé désireux de vous avoir comme emprunteur peut être en mesure d'aider à gérer ces dépenses.

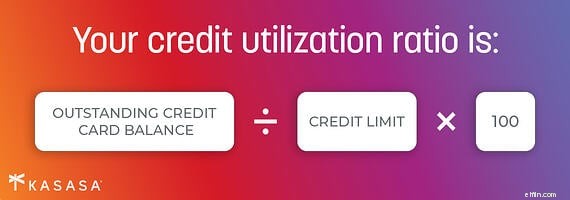

D'un autre côté, si vous avez récemment emprunté de l'argent et que votre pointage de crédit continue de s'ajuster par rapport au prêt initial ou à une récente expansion de votre taux d'utilisation du crédit, vous n'aurez peut-être pas grand-chose à gagner d'un nouveau prêt. Vous pourriez même ne pas être admissible à un. Le moment est primordial, comme on dit, et ce n'est peut-être pas le bon moment pour vous personnellement, même si un taux d'intérêt plus bas semble tentant. Vous voulez savoir pourquoi et quand refinancer un prêt ? Des informations sur les meilleurs moments et les meilleures raisons de refinancer des prêts automobiles peuvent également s'appliquer aux prêts personnels, aux prêts de signature et aux prêts sur carte de crédit.

Certes, le refinancement présente de nombreux avantages en fonction du type de prêt. La souscription d'un prêt personnel pour la consolidation de dettes peut vous permettre de bloquer un taux fixe plutôt que d'être lié au taux d'intérêt variable de votre prêt sur carte de crédit.

Si vous êtes enfermé dans un prêt étudiant privé auprès d'une institution financière qui avait du sens lorsque vous avez commencé l'université, mais qui est moins attrayant maintenant que vous êtes diplômé et que vous travaillez pour le rembourser, le refinancement du prêt étudiant pourrait également être possible. Cela peut dépendre de votre source de revenus, et avoir une conversation avec votre agent de crédit peut vous aider à clarifier vos options.

Que vous cherchiez à réduire votre versement hypothécaire mensuel, à en savoir plus sur les options de refinancement de prêt étudiant ou que vous souhaitiez simplement améliorer la durée de votre prêt pendant que les bons taux durent, connaître tous les avantages et les inconvénients à l'avance peut vous aider à trouver le moyen le plus intelligent d'emprunter. .

Refinancement hypothécaire versus dette personnelle

Le refinancement de votre prêt hypothécaire existant peut vous offrir une option de prêt améliorée lorsque vous envisagez les deux prochaines décennies de votre paiement hypothécaire mensuel, mais les dollars et les cents à l'avance peuvent s'avérer intimidants ici et maintenant. La perspective d'un nouveau prêt hypothécaire alors que les souvenirs du processus initial de prêt hypothécaire vous trottent dans la tête peut être une bonne raison de parler à un prêteur de refinancement hypothécaire qui peut vous aider à déterminer si le refinancement vous serait bénéfique, et ce qui pourrait attendons de vous que cela se produise.

Les frais de clôture peuvent être un aspect du coût initial, en plus de la pénalité pour remboursement anticipé et des frais de montage déjà mentionnés. Cependant, si vous avez apporté des améliorations à la propriété, récemment obtenu un prêt sur valeur domiciliaire ou amélioré votre pointage de crédit, le refinancement hypothécaire peut valoir la peine d'améliorer vos finances à long terme. Cela vaut certainement la peine de se renseigner, surtout si vous essayez de bloquer un taux d'intérêt plus bas.

Si vous avez un prêt VA ou un prêt FHA, il peut y avoir des directives spécifiques qui ont un impact sur vos options de refinancement hypothécaire, et il est préférable de parler avec un prêteur de refinancement hypothécaire qui gère spécifiquement chaque type de prêt.

Si vous avez actuellement un prêt hypothécaire à taux variable, vous verrez vos paiements augmenter, et non parce que vous augmentez la valeur nette de votre maison. Obtenir un prêt hypothécaire à taux fixe maintenant peut valoir la peine et dans un an, vous serez en mesure d'apprécier une position beaucoup plus attrayante. Avec une maison, vous êtes toujours assis dans la position d'avoir un prêt garanti avec un bien précieux en main à la fin de votre prêt hypothécaire.

Tel tangible vs intangible

Cependant, la plupart des prêts personnels ne sont pas garantis, ce qui signifie qu'il n'y a aucun bien corporel, comme une maison ou une voiture, en jeu que le prêteur peut accepter en garantie. Un prêt personnel dépend principalement de votre bon dossier de crédit. Vous pouvez toujours refinancer des prêts garantis et non garantis, mais vous constaterez que les taux d'intérêt des prêts non garantis sont plus élevés que ceux des prêts garantis, simplement parce que le prêteur prend un risque légèrement plus élevé puisqu'il n'y a rien pour sauvegarder le prêt.

Si vous avez déjà transféré un solde sur une nouvelle carte de crédit parce qu'elle vous offre un taux de lancement plus récent et plus bas, vous avez essentiellement refinancé votre prêt sur carte de crédit à un taux inférieur. Votre pointage de crédit en prendra un coup parce que vous venez de prolonger le montant total dont vous disposez pour emprunter. De plus, votre pointage de crédit s'améliore plus le prêt est ouvert et en règle, de sorte que votre nouvelle carte de crédit a également un impact sur votre crédit.

Il en va de même si vous refinancez un prêt personnel, un prêt automobile ou même un prêt hypothécaire, mais avec ces prêts, vous clôturez également le prêt initial et vous, très probablement, refinancez votre nouveau prêt à un taux fixe (espérons-le moins élevé). une). Il existe des similitudes dans la façon dont les différents types de prêts sont refinancés, mais l'objectif de réduire votre taux d'intérêt et de raccourcir la durée globale du prêt rend les deux types de refinancement intéressants. Une institution financière axée sur le service sera en mesure de répondre à vos questions, notamment en vous aidant à décider si le refinancement de votre dette est à votre avantage à long terme avant que vous n'entriez trop loin dans le processus.

Où trouver le bon prêteur de refinancement près de chez vous

Vous n'aurez probablement pas à chercher trop loin pour trouver un endroit prêt à vous prêter de l'argent. La clé pour trouver le bon place est à quel point ils sont prêts à vous aider. Gardez à l'esprit que les grandes banques se soucient rarement de ce qui convient le mieux à vos besoins; ils se préoccupent de ce qui convient le mieux aux besoins de la gestion de millions d'emprunteurs. (Traduction :vous n'êtes pas leur priorité absolue.) Les mégabanques préfèrent souvent servir et courtiser une grande entreprise plutôt que de passer du temps à comprendre le refinancement de votre maison.

Les prêteurs en ligne ont certainement rendu l'emprunt d'argent plus rapide et plus facile, et qui n'aime rien de rapide et facile ? Espérons que contacter leur représentant téléphonique sans frais lorsque vous avez besoin d'aide est également rapide et facile. Bien sûr, lorsque vous le ferez, ce sera la seule fois où ils subiront un volume d'appels inhabituellement élevé.

Bien que personne ne veuille que le processus soit fastidieux, choisir un prêteur aussi rapide et efficace lorsque vous remboursez votre prêt depuis un an est tout aussi important que la rapidité avec laquelle il vous pousse tout au long du processus.

Comme nous l'avons mentionné, emprunter de l'argent là où vous êtes déjà en banque peut vous aider à économiser sur certains des frais généralement associés à un nouveau prêt, alors demandez-vous si votre institution financière actuelle pourrait être un choix judicieux.

Si vous recherchez la façon la plus intelligente d'emprunter, tenez également compte du rôle que joue l'institution financière dans votre communauté. Appuie-t-il les petites entreprises locales? L'argent qu'il prête à des gens comme vous permet-il à ces ressources économiques de rester dans votre communauté? Votre prêteur se concentre-t-il sur le développement de votre communauté ou sur le développement du portefeuille de ses actionnaires ? Il est facile d'obtenir un prêt auprès de nombreuses sources différentes, mais il est judicieux d'obtenir un prêt qui renforce vos valeurs.

En fin de compte, l'objectif du refinancement de tout prêt, qu'il s'agisse de votre carte de crédit, de votre voiture ou de votre maison, est de recentrer votre bien-être financier de manière bénéfique. La baisse des taux d'intérêt peut être la force motrice, mais vous devez vous assurer que votre institution financière a le même objectif principal que vous :votre autogestion financière. Faites vos devoirs et trouvez une relation bancaire qui n'est pas la fin, mais plutôt le début de quelque chose de bien.

dette

- Betterment vs Wealthfront :qu'est-ce qui vous convient le mieux ?

- Comment se qualifier pour un remboursement de prêt VA

- Comment obtenir des prêts bancaires lorsque vous avez un mauvais crédit

- Refinancer un prêt auto :comment savoir si c'est une bonne idée

- Le refinancement d'un prêt pourrait vous faire économiser de l'argent - Voici comment

- HELOC vs. Prêt sur valeur domiciliaire :comment ils se comparent et lequel vous convient le mieux

- Prêts pour VR :comment financer un véhicule récréatif

- 4 choses à savoir avant de demander un prêt personnel

- Comment trouver le meilleur prêt hypothécaire pour vous

-

Chime vs Simple :Quelle banque est le meilleur choix pour vous ?

Chime vs Simple :Quelle banque est le meilleur choix pour vous ? Note de léditeur : Simple, une filiale de BBVA USA, est en cours de fermeture. BBVA USA a été racheté par PNC Bank. Pour les clients actuels de Simple, nous vous recommandons dessayer Chime. Si vous...

-

FHA contre prêt conventionnel :lequel vous convient le mieux ?

FHA contre prêt conventionnel :lequel vous convient le mieux ? Si vous êtes un acheteur dune première maison, vous vous demandez peut-être si un prêt FHA ou conventionnel est le bon choix pour vous. Le prêt qui vous convient le mieux dépend en fin de compte de vo...