Pourquoi les paiements minimums par carte de crédit ne sont pas votre ami

Acceptée dans le monde entier (et partout sur le Web), votre carte de crédit transforme l'argent en quelque chose de magique :un génie en plastique émergeant des portefeuilles et des sacs à main, conférant un pouvoir d'achat et des récompenses à tous ceux qui glissent et signent.

En pratique, la carte de crédit est devenue un outil financier indispensable, mais elle a un prix. Ou plutôt, cela s'accompagne de frais :des frais de service, peut-être des frais annuels, des "frais de commodité" occasionnels (ce qui n'est pas très pratique pour vous), peut-être des frais de retard de paiement inattendus... et oui, vous obtenez également votre facture de carte de crédit.

La commodité d'acheter quelque chose avec votre carte sans y penser à deux fois peut vous faire croire que votre carte de crédit est votre amie. Mais est-ce que vos amis viennent avec un paiement mensuel pour vous enchaîner ? Plus que cela, chaque mois qui passe pendant lequel vous n'effectuez que le paiement minimum requis, vous vous enfoncez davantage dans les dettes - et devez à votre "ami" bien plus que ce que vous aviez initialement prévu.

Voyons si nous pouvons trouver un moyen de faire au moins de votre carte de crédit, pas votre ennemi financier, et peut-être même une aide utile pour maintenir votre bien-être financier.

Comment votre carte de crédit vous enchaîne

Lorsque vous effectuez une transaction par carte de crédit en ligne, en personne ou dans le cadre d'un paiement récurrent pour votre service de streaming préféré, ce n'est pas votre l'argent que vous dépensez. Vous empruntez de l'argent à l'émetteur de la carte de crédit et le coût final que vous payez peut varier considérablement. Cette petite machine de prêt dans votre portefeuille ne fait que couvrir l'achat pour vous jusqu'à la fin du cycle de facturation. À moins que vous ne payiez votre solde en totalité à l'échéance de la facture, vous payez des intérêts en plus du prêt que vous avez contracté lorsque vous avez utilisé votre carte de crédit.

Dès que la première date d'échéance de paiement par carte de crédit est passée depuis que vous avez effectué cet achat, des intérêts commencent à s'accumuler. L'intérêt se traduit par des frais financiers, et le mois prochain, ce sera une transaction de plus sur votre relevé de carte de crédit. Après le deuxième mois, vous payez des intérêts sur les intérêts, ce qui rend cet achat initial plus cher que lorsque vous l'avez acheté. Chaque mois où vous reportez un solde du mois précédent, ces frais financiers deviennent votre solde principal impayé.

Le moyen le moins cher et le plus intelligent de gérer votre carte de crédit est de payer le solde en totalité chaque mois. Souvent, cependant, vous devrez peut-être effectuer un achat qui dépasse ce que vous avez sur votre compte bancaire. Même si vous utilisez votre carte de crédit comme mode de paiement alternatif lorsque vous n'êtes pas sûr du montant restant sur votre carte de débit, si vous utilisez votre carte de crédit pour des achats supérieurs à votre flux de trésorerie entrant, vous pensez peut-être déjà que vous vont faire flotter ce solde pendant plus que le mois en cours. Votre compagnie de carte de crédit le sait, et elle espère que vous profiterez de son option de paiement qui prolonge cette étape bon marché et intelligente.

Lorsque vous recevez votre relevé de carte de crédit, l'une des informations requises sur la première page est le paiement minimum que vous devez effectuer pour éviter les frais de retard (et une éventuelle augmentation de votre taux d'intérêt). Le paiement minimum dû est presque toujours inférieur au solde total. Si vous choisissez de ne payer que ce montant et d'utiliser votre argent à d'autres fins, votre compagnie de carte de crédit se fera un plaisir de reporter ces transactions - et les frais qui les accompagnent - sur votre compte de carte de crédit, en espérant que vous n'effectuerez que le paiement minimum. le mois prochain aussi.

Quelles sont les conséquences si vous ne payez que le plus petit montant et utilisez votre argent ailleurs ? La façon la plus simple de répondre à cette question est d'examiner deux scénarios. (Avis de non-responsabilité :tous les chiffres sont à titre d'exemple uniquement.)

Scénario 1 :Quand moins équivaut à beaucoup plus

Disons que vous avez bénéficié d'un taux promotionnel annuel effectif global (TAEG) de 0,00 % sur votre carte de crédit au cours des six derniers mois et qu'il est sur le point de passer au taux standard. Ce solde de 5 000 $ et votre nouveau TAP de 15,99 % sont sur le point de générer de sérieux intérêts.

Les paiements minimums varient selon l'institution financière qui a émis votre carte de crédit, mais généralement le paiement minimum est lié à votre solde. Disons que le vôtre est de 150 $. Cela couvre le coût initial des intérêts (66,63 $) plus 83,37 $ qui s'appliqueront au capital. ce qui n'est pas trop mal, surtout quand vous remarquez que votre solde diminue, tout comme votre paiement minimum. Cool !

Mais ensuite, vous exécutez ces chiffres dans un calculateur de paiement de carte de crédit et découvrez que payer le minimum à chaque fois vous laisse payer la carte de crédit pendant près de 17 ans et vous rapporte plus de 3 539,63 $ d'intérêts. Ces 5 000 $ que vous avez empruntés vous auront coûté un grand total de 8 539,63 $. Pas cool !

Scénario 2 :payer plus d'avance et réaliser des économies

Maintenant, envisagez un scénario légèrement différent commençant avec les mêmes chiffres, mais un paiement plus cohérent.

Vous avez un solde de 5 000 $ avec un TAP de 15,99 % et votre paiement minimum commence à 150 $. La seule différence est que vous continuez à payer 150 $ même lorsque le « paiement minimum » et les intérêts mensuels diminuent. Cela signifie qu'une plus grande partie de chaque paiement va directement au solde principal.

Le résultat? Vous remboursez la carte en moins de 4 ans et payez 1 655,06 $ d'intérêts, soit moins de la moitié du montant que vous avez payé dans l'autre scénario. Votre coût total est de 6 655,06 $.

Si vous payez encore plus que les 150 $ (disons 200 $), vous remboursez la carte encore plus rapidement. Vous auriez payé le solde en moins de trois ans et les intérêts totaliseraient 1 122,75 $, ce qui vous ferait économiser 500 $ de plus. Pensez-y :cela représente 10 % du prêt initial que vous n'aurez pas à payer.

Revenir à zéro prend du temps

Il est important de considérer que la plupart des gens n'arrêtent pas d'utiliser leur carte de crédit d'un coup. Le solde principal est susceptible de fluctuer d'un mois à l'autre, en fonction de l'utilisation que vous en faites, alors essayez de l'utiliser avec parcimonie. Cela modifiera votre paiement minimum et le temps nécessaire pour le rembourser. Si vous utilisez la carte pour des achats supplémentaires, il est préférable d'augmenter votre paiement mensuel en conséquence et d'éviter autant que possible d'accumuler des intérêts.

L'autre facteur qui peut avoir un impact sur le solde de votre carte de crédit (et votre paiement minimum requis) est votre taux d'intérêt. Si votre carte de crédit inclut un taux fixe, cela aide. Mais si le taux dépend du taux préférentiel, le montant des intérêts que vous devez peut changer, tout comme votre solde minimum. Il est judicieux de connaître les conditions de votre carte de crédit et de choisir la meilleure carte de crédit pour vous avant même d'en faire la demande.

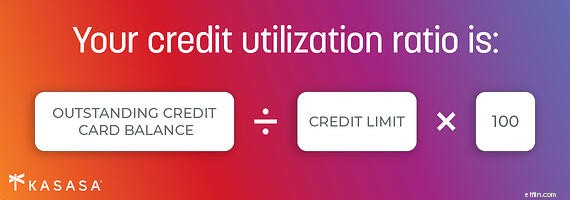

Une autre pratique intelligente si vous vous retrouvez avec un solde au-delà du mois de transaction :soyez conscient de votre taux d'utilisation du crédit. Si votre limite de crédit est de 5 000 $, essayez de limiter votre utilisation à moins de 1 000 $. Garder votre utilisation de tout votre crédit disponible en dessous de 20 % maintiendra votre pointage de crédit dans une fourchette plus saine.

Le point clé à retenir est le suivant :chaque dollar que vous pouvez payer au-delà du paiement minimum vous aidera à rembourser le solde principal plus rapidement et vous coûtera le moins d'argent en termes de frais et d'intérêts payés à la société de carte de crédit. Donc, même si vous ne pouvez pas résister à ces bottes ou à une escapade à la plage, vous pouvez au moins rester en bons termes avec votre plan de bien-être financier.

bancaire

- Pourquoi utiliser une carte de crédit ?

- Les cartes de crédit sont-elles incluses pour l'éligibilité aux paiements SSI ?

- Pourquoi les dépenses de R&D ne sont-elles pas capitalisées ?

- Comment construire votre crédit

- Les cartes de crédit du magasin ne sont pas le meilleur ami du consommateur

- Utiliser une carte de débit ? Voici 5 très bonnes raisons de ne pas

- Pourquoi votre carte de crédit n'est pas vraiment remboursée :comment fonctionne l'intérêt résiduel

- Mauvais credit? Pas de crédit? Les cartes de crédit sécurisées sont vos amies

- Les comptes de carte de crédit conjoints sont-ils une bonne idée ?

-

Comment augmenter votre limite de crédit et pourquoi vous devriez

Comment augmenter votre limite de crédit et pourquoi vous devriez Il existe de nombreuses tactiques stratégiques dont vous pouvez tirer parti pour établir votre pointage de crédit. Certains, comme le paiement de vos factures à temps chaque mois, prennent un certain ...

-

13 signes que votre carte de crédit a besoin d'une mise à niveau (ou d'une rétrogradation)

13 signes que votre carte de crédit a besoin d'une mise à niveau (ou d'une rétrogradation) Si vous avez une ancienne carte de crédit, il y a de fortes chances que vous perdiez des récompenses, des miles ou un taux dintérêt plus bas. Des facteurs tels que des modifications de votre pointage ...