Les intérêts sur les obligations d'État sont-ils simples ou composés ?

Le gouvernement américain émet plusieurs types d'obligations, et les intérêts sont payés différemment pour plusieurs des types. Pour les investisseurs, la capacité de composer des intérêts est positive pour la croissance d'un portefeuille. La composition est de gagner des intérêts sur les intérêts à mesure que la valeur d'une obligation ou d'un compte augmente. Le choix d'une obligation d'État pour l'investissement dépend de l'objectif de l'investisseur, revenu courant ou croissance composée.

Obligations d'épargne américaines

Les obligations d'épargne des séries EE et I rapportent des intérêts qui s'ajoutent à la valeur des obligations. Les obligations d'épargne sont des certificats d'épargne vendus par l'intermédiaire des banques ou du site Web Treasury Direct (treasurydirect.gov). Une obligation de série EE rapporte un taux d'intérêt fixe pour la durée de vie de l'obligation et une obligation de série I rapporte des intérêts ajustés en fonction de l'inflation deux fois par an. Les types d'obligations d'épargne accumulent des intérêts mensuellement et composent les intérêts semestriellement. Tous les six mois, le calcul des intérêts mensuels est ajusté pour inclure les intérêts courus des six mois précédents.

Bons du Trésor et Obligations

Les bons et obligations du Trésor sont des titres négociables vendus par le Département du Trésor par le biais d'un processus d'enchères. Les billets et obligations sont émis pour payer un taux d'intérêt fixe appelé taux d'intérêt nominal. Un 10$, 000 bons du Trésor avec un taux d'intérêt de sept pour cent verse à un investisseur 700 $ d'intérêts par an en deux versements semestriels de 350 $ chacun. L'intérêt des billets et obligations versés aux investisseurs est simple et ne se compose pas. Les billets et les obligations peuvent se vendre avec une prime ou une décote par rapport à la valeur nominale, résultant en un rendement d'investissement différent du rendement du coupon. Le rendement de l'investissement, appelé le rendement à l'échéance, inclut l'effet de la prime ou de la décote sur le rendement pour un investisseur.

Bons du Trésor

Les bons du Trésor sont un troisième type d'obligation d'État avec une méthode différente de paiement des intérêts. Les bons du Trésor sont émis avec des échéances de trois à 52 semaines et vendus avec une décote par rapport à la valeur finale. Par exemple, un bon du Trésor à un an d'une valeur nominale de 100 $, 000 pourrait se vendre 97 $, 000. Les 3 $, 000 différence est l'intérêt à gagner sur la facture. Cette facture a un taux d'escompte de trois pour cent, mais le rendement pour l'investisseur sera plus élevé parce que les 3 $, 000 est gagné sur un investissement de 97 $, 000. Le rendement réel d'un bon du Trésor s'appelle le rendement équivalent des obligations et correspond à l'intérêt simple. Pour l'exemple de bon du Trésor, le rendement équivalent de l'obligation serait de 3,093%.

Intérêts simples composés d'obligations d'État

Les obligations d'épargne sont le seul type d'obligation d'État à intérêts composés, et les obligations d'épargne ne peuvent être achetées qu'en quantités limitées. Pour composer les bénéfices des bons du Trésor négociables, billets et/ou obligations, une solution consiste à investir dans des titres du Trésor par l'intermédiaire d'un fonds commun de placement en bons du Trésor. L'investissement obligataire par le biais de fonds communs de placement permet aux intérêts gagnés et payés sous forme de dividendes d'être automatiquement réinvestis dans davantage d'actions de fonds. Le résultat sera une accumulation de l'intérêt des obligations d'État à mesure que le nombre d'actions dans le compte de l'investisseur augmente.

investir

- À quelle fréquence les banques composent-elles les intérêts ?

- Que signifient les taux d'intérêt quotidiens composés ?

- Comment calculer un paiement d'intérêt simple

- Comment acheter des obligations du gouvernement brésilien

- Comment comprendre les intérêts courus quotidiennement et composés mensuellement

- Intérêt simple vs intérêt composé :les principales différences

- Comment la budgétisation gouvernementale affecte-t-elle les investisseurs américains?

- La relation entre les obligations d'État et la dette nationale

- Un guide sur les intérêts simples vs. Intérêts composés

-

Qu'est-ce que l'intérêt simple par rapport à l'intérêt composé ?

Qu'est-ce que l'intérêt simple par rapport à l'intérêt composé ? Dans cet article, nous discuterons des intérêts simples par rapport aux intérêts composés et illustrerons les principales différences qui peuvent survenir entre eux. Les paiements dintérêts peuvent êt...

-

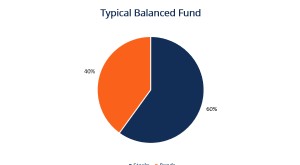

Qu'est-ce qu'un fonds équilibré?

Qu'est-ce qu'un fonds équilibré? Un fonds équilibré, également appelé fonds hybride, se caractérise par une diversification entre deux ou plusieurs classes dactifsClasse dactifsUne classe dactifs est un groupe de véhicules dinvestiss...