Qu'est-ce que le théorème M&M ?

Le théorème M&M, ou le théorème de Modigliani-Miller, est l'un des théorèmes les plus importants de la finance d'entreprise. Le théorème a été développé par les économistes Franco Modigliani et Merton Miller en 1958. L'idée principale de la théorie M&M est que la structure du capitalStructure du capitalLa structure du capital fait référence au montant de la dette et/ou des capitaux propres employés par une entreprise pour financer ses opérations et financer ses actifs. . La structure du capital d'une entreprise n'affecte pas sa valeur globale.

La première version de la théorie M&M était pleine de limitations car elle a été développée sous l'hypothèse de marchés parfaitement efficients, dans lequel les entreprises ne paient pas d'impôts, alors qu'il n'y a pas de coûts de faillite ou d'informations asymétriquesInformations asymétriquesLes informations asymétriques sont, comme le terme l'indique, inégal, disproportionné, ou des informations biaisées. Il est généralement utilisé en référence à un type d'accord commercial ou d'arrangement financier où une partie possède plus, ou plus détaillé, informations que l'autre. Par la suite, Miller et Modigliani ont développé la deuxième version de leur théorie en incluant les taxes, frais de faillite, et les informations asymétriques.

Le théorème M&M dans des marchés parfaitement efficaces

Il s'agit de la première version du théorème M&M avec l'hypothèse de marchés parfaitement efficients. L'hypothèse implique que les entreprises opérant dans le monde des marchés parfaitement efficaces ne paient pas d'impôts, la négociation des titres est exécutée sans frais de transaction, failliteFailliteLa faillite est le statut juridique d'une entité humaine ou non humaine (une entreprise ou un organisme gouvernemental) qui est incapable de rembourser ses dettes impayées est possible mais il n'y a pas de frais de faillite, et l'information est parfaitement symétrique.

Proposition 1 (M&M I) :

Où:

- V

U =Valeur de l'entreprise non endettée (financement uniquement par fonds propres) - V

L =Valeur de l'entreprise endettée (financement via un mix de dette et de fonds propres)

La première proposition prétend essentiellement que la structure du capital de l'entreprise n'a pas d'impact sur sa valeur. Étant donné que la valeur d'une entreprise est calculée comme la valeur actuelle des flux de trésorerie futurs, la structure du capital ne peut pas l'affecter. Aussi, sur des marchés parfaitement efficients, les entreprises ne paient aucun impôt. Par conséquent, l'entreprise avec une structure de capital à 100 % n'obtient aucun avantage de paiements d'intérêts déductibles fiscalement.

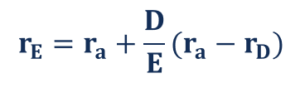

Proposition 2 (M&M I) :

Où:

- r

E =Coût des fonds propres à effet de levier - r

une =Coût des fonds propres non endettés - r

ré =Coût de la dette - D/E =Ratio d'endettement

La deuxième proposition du théorème M&M stipule que le coût des capitaux propres de l'entrepriseCoût des capitaux propresCoût des capitaux propres est le taux de rendement dont un actionnaire a besoin pour investir dans une entreprise. Le taux de rendement requis est basé sur le niveau de risque associé à l'investissement est directement proportionnel au niveau de levier de l'entreprise. Une augmentation du niveau de levier induit une probabilité de défaut plus élevée pour une entreprise. Par conséquent, les investisseurs ont tendance à exiger un coût des fonds propres (rendement) plus élevé pour être compensés pour le risque supplémentaire.

Théorème M&M dans le monde réel

Inversement, la deuxième version du théorème M&M a été développée pour mieux s'adapter aux conditions du monde réel. Les hypothèses de la nouvelle version impliquent que les entreprises paient des impôts; il y a des transactions, la faillite, et les frais d'agence; et l'information n'est pas symétrique.

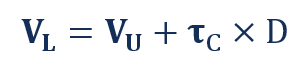

Proposition 1 (M&M II) :

Où:

- t

c =Taux d'imposition - D =Dette

La première proposition stipule que les boucliers fiscaux résultant des paiements d'intérêts déductibles d'impôt rendent la valeur d'une entreprise endettée supérieure à la valeur d'une entreprise non endettée. La principale justification du théorème est que les paiements d'intérêts déductibles d'impôt affectent positivement les flux de trésorerie d'une entreprise. Étant donné que la valeur d'une entreprise est déterminée comme la valeur actuelle des flux de trésorerie futurs, la valeur d'une entreprise à effet de levier augmente.

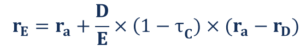

Proposition 2 (M&M II) :

La deuxième proposition pour la condition du monde réel stipule que le coût des capitaux propres a une relation directement proportionnelle avec le niveau d'endettement.

Néanmoins, la présence de boucliers fiscaux affecte la relation en rendant le coût des fonds propres moins sensible au niveau de levier. Bien que la dette supplémentaire augmente toujours le risque de défaillance d'une entreprise, les investisseurs sont moins enclins à réagir négativement lorsque l'entreprise prend un effet de levier supplémentaire, car il crée les boucliers fiscaux qui augmentent sa valeur.

Davantage de ressources

CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans vos finances carrière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous recommandons fortement les ressources supplémentaires de la FCI ci-dessous :

- Aperçu de la finance d'entrepriseAperçu de la finance d'entrepriseLa finance d'entreprise traite de la structure du capital d'une entreprise, y compris son financement et les mesures que la direction prend pour augmenter la valeur de

- Little's LawLittle's LawLittle's Law est un théorème qui détermine le nombre moyen d'éléments dans les systèmes de file d'attente, basé sur le temps d'attente moyen d'un article dans un système et

- Coût du capital sans levierCoût du capital sans levierLe coût du capital sans levier est le coût théorique d'une entreprise qui se finance pour la mise en œuvre d'un projet d'investissement, n'assumant aucune dette. Formule, exemples. Le coût du capital sans effet de levier est le taux de rendement implicite qu'une entreprise s'attend à gagner sur ses actifs, sans effet de la dette. WACC reprend le capital actuel

- Méthodes d'évaluation entreprises comparables, et transactions précédentes

la finance

- Quel est le rapport acide-test?

- Qu'est-ce que le ratio de rotation des actifs ?

- Quel est le ratio dette/actif ?

- Qu'est-ce que le ratio d'intervalle défensif ?

- Quel est le degré de levier financier ?

- Quel est le degré de levier d'exploitation?

- Quel est le degré d'effet de levier total ?

- Qu'est-ce que le multiplicateur de gains ?

- Qu'est-ce que l'analyse 5C ?

-

Qu'est-ce que la Bourse ?

Qu'est-ce que la Bourse ? Le marché boursier fait référence aux marchés publics qui existent pour lémission, achat, et vendre des actions qui se négocient en bourse ou de gré à gré. ActionsStockQuest-ce quune action ? Un indiv...

-

Qu'est-ce que le principe de correspondance ?

Qu'est-ce que le principe de correspondance ? Le principe dappariement est un concept comptable qui dicte que les entreprises déclarent leurs dépenses. Ils sont généralement couplés au chiffre daffaires via le principe dappariement en même temps ...