Qu'est-ce qu'un engagement de prêt ?

Une convention de prêt est un accord stipulant les termes et conditions des politiques de prêt entre un emprunteur et un prêteur. L'accord donne aux prêteurs les meilleures banques aux États-Unis. Selon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. marge de manœuvre pour accorder des prêts tout en protégeant leur position de prêt. De la même manière, en raison de la transparence de la réglementation, les emprunteurs obtiennent des attentes claires des prêteurs.

Le covenant de prêt permet aux emprunteurs de préparer leur remboursement avant et pendant le contrat. Cependant, en cas de défaut de paiement d'un emprunteur ou de manquement au covenant, le prêteur est en droit de réclamer la somme du prêt en totalité. Le pacte garantit que (1) les droits des prêteurs sont sécurisés, (2) il existe un mécanisme fiable pour rectifier le processus, et (3) il existe une illustration claire des événements conduisant au défaut de l'emprunteur.

Types d'engagements de prêt

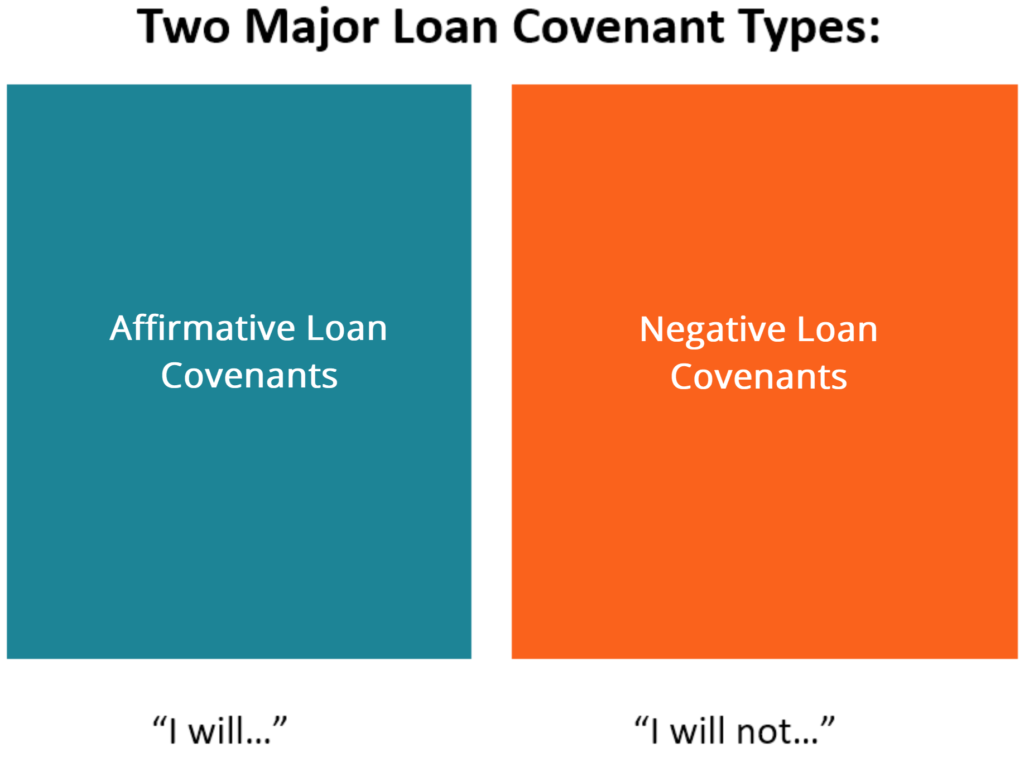

Dans les conventions de prêt, il existe trois types d'accords communément connus :les clauses restrictives de prêt, clauses de crédit négatives, et les clauses restrictives des prêts financiers.

Engagement de prêt affirmatif

Les clauses restrictives de prêt rappellent aux emprunteurs qu'ils doivent exercer des activités expresses pour maintenir un fonctionnement sain de leurs entreprises, ce qui en retour créera une performance financière stable. Cependant, en violation de ce pacte, l'emprunteur sera en défaut de ses obligations. Par conséquent, l'emprunteur peut bénéficier d'un délai de grâce pour réparer les violations ou pire, le prêteur peut l'annoncer comme défaut, et exiger ainsi le remboursement intégral.

Exemples d'attentes des prêteurs dans les clauses restrictives de prêt

- Les prêteurs s'attendent à ce que les emprunteurs s'acquittent de leurs obligations fiscales. Il y a plusieurs objectifs dans la comptabilisation des impôts sur les bénéfices et l'optimisation de la valorisation d'une entreprise. à la fois envers l'entreprise et envers leurs employés.

- Les prêteurs s'attendent à ce que les emprunteurs tiennent des livres de comptes crédibles et vérifiablesTrois états financiersLes trois états financiers sont le compte de résultat, le bilan, et l'état des flux de trésorerie. Ces trois déclarations de base sont. Cette exigence permet aux prêteurs d'être en mesure de vérifier la santé des finances des emprunteurs chaque année fiscaleAnnée fiscale (AF) Une année fiscale (AF) est une période de 12 mois ou 52 semaines utilisée par les gouvernements et les entreprises à des fins comptables pour formuler annuelle.

- Les prêteurs s'attendent à ce que les emprunteurs obtiennent des polices d'assurance fiables pour leurs entreprises et l'étendent au moins aux prêteurs en tant qu'assuré supplémentaire.

- Pour gérer une entreprise dans un environnement commercial supportable, les prêteurs s'attendent à ce que les emprunteurs maintiennent une relation de travail fiable avec leurs États respectifs en appliquant et en respectant les lois.

Engagement de prêt négatif

Parfois, les prêteurs peuvent vouloir créer un pare-feu autour de toutes les décisions financières et de propriété majeures prises par l'emprunteur. Pour y parvenir, ils s'assurent qu'ils possèdent des droits sur les notifications telles que les modifications de la structure du capitalStructure du capitalLa structure du capital fait référence au montant de la dette et/ou des capitaux propres employés par une entreprise pour financer ses opérations et ses actifs. La structure du capital d'une entreprise. Par conséquent, il rationalise la crédibilité de l'emprunteur et réduit également les risques de défaillance. Pour cette raison, donc, il est important que les entreprises ou les emprunteurs aient une compréhension approfondie des termes des clauses restrictives du prêt afin de s'assurer qu'ils ne subissent pas de tirs croisés involontaires, car les prêteurs n'ont pas l'intention de perdre leur investissement.

Exemples de restrictions de prêteur dans les engagements de prêt négatifs

- Une stipulation claire selon laquelle les prêteurs ont le droit d'empêcher les fusions ou les acquisitions sans notification appropriée ou sans connaissance complète du processus.

- L'engagement comprend une clause qui empêche l'emprunteur d'investir sans l'autorisation du prêteur.

- De la même manière, il existe une clause qui empêche les emprunteurs de radier ou de vendre des actifs sans notification appropriée des prêteurs de la transaction.

- L'emprunteur doit contrôler les taux d'endettement liés aux couvertures de service.

- Le prêteur peut interdire à l'emprunteur d'exercer des pratiques boursières telles que la distribution et le paiement des actionnaires.

Engagements de prêts financiers

Les clauses restrictives des prêts financiers permettent de contrôler si l'emprunteur atteint ou atteint de près les objectifs des estimations fournies au prêteur. Par conséquent, plus on se rapproche des cibles, plus le prêteur est satisfait. De la même manière, le plus éloigné des projections réelles, plus l'emprunteur est susceptible de faire défaut. Par conséquent, être en sécurité, les prêteurs peuvent imposer des restrictions sur le montant du crédit auquel l'emprunteur peut accéder à une période donnée. Ci-dessous les détails.

Exemples de conditions dans les clauses restrictives de prêt financier

- Le prêteur peut surveiller en permanence le ratio actuel de l'emprunteur pour s'assurer qu'il reste relativement attrayant et prometteur.

- La clause restrictive du prêt financier indique clairement à quel point un emprunteur peut avoir un crédit bas ou élevé.

Événements lorsque l'emprunteur ne respecte pas le contrat de prêt

S'il atteint un point où un emprunteur enfreint une clause de prêt, le prêteur prendra sans aucun doute des mesures pour résoudre le différend. Parfois, les négociations peuvent être faciles. Dans d'autres cas extrêmes, cela impliquera des mesures strictes. Vous trouverez ci-dessous les détails des deux circonstances.

Approches en matière de règlement amiable des différends

- Prolongation du délai de soumission – Dans le cas où l'emprunteur ne remet pas les livres de comptes à temps, le prêteur, sous des avertissements sévères, peut prolonger le délai de soumission.

- Renonciation à l'offre – À une autre occasion, par bonne volonté, le prêteur peut offrir la renonciation à l'emprunteur.

- Rachats de dettes – Dans le cas où la dette est encore faisable, le prêteur peut préférer les rachats de dette. C'est-à-dire, un prêteur peut réduire le montant de la dette principale pour permettre à l'emprunteur de payer la dette à des versements inférieurs par rapport au montant initial.

- Accords juridiques – Le prêteur peut proposer à l'emprunteur un accord d'abstention obligeant l'emprunteur à indiquer quand il remboursera le montant restant en question.

- Règlements à l'amiable - Parfois, les prêteurs peuvent ne pas aller jusqu'à punir l'emprunteur par des poursuites judiciaires. Au lieu, ils peuvent décider de renégocier l'accord à l'amiable.

- Modifications – En raison des conditions entourant l’exploitation de l’entreprise, le prêteur peut choisir d'accommoder l'emprunteur en modifiant quelques clauses en faveur de l'emprunteur.

- Offrir une cure d'équité – Dans ce type de règlement des différends, le prêteur peut décider d'approcher les actionnaires pour injecter plus de fonds dans l'entreprise ou ajouter des flux de trésorerie supplémentaires.

Approches dans le règlement des différends intenses

- Liquidation de la garantie de l'emprunteur – Le prêteur peut décider de liquider la garantie de l'emprunteur détenue contre le prêt en cas de défaillance.

- Insolvabilité – Au cas où l’affaire n’est plus faisable, alors le prêteur n'a pas d'autre choix que de pousser à l'insolvabilité.

Autres ressources

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Capacité d'endettementCapacité d'endettementLa capacité d'endettement fait référence au montant total de la dette qu'une entreprise peut contracter et rembourser selon les termes de l'accord de dette.

- Accord entre créanciersAccord entre créanciersUn accord entre créanciers, communément appelé acte entre créanciers, est un document signé entre un ou plusieurs créanciers, stipulant à l'avance comment leurs intérêts concurrents sont résolus et comment travailler en tandem au service de leur emprunteur mutuel.

- Échéancier de la detteÉchéancier de la detteUn échéancier de la dette présente toutes les dettes d'une entreprise dans un échéancier en fonction de son échéance et de son taux d'intérêt. En modélisation financière, flux de charges d'intérêts

- Lettre de garantieLettre de garantieUne lettre de garantie fait référence à un engagement écrit émis par une banque à la demande d'un client qui a conclu un contrat de vente pour acheter des marchandises auprès d'un fournisseur, fournir l'assurance que le client remplira les obligations du contrat conclu avec le fournisseur. En dehors de l'achat de marchandises, une

la finance

-

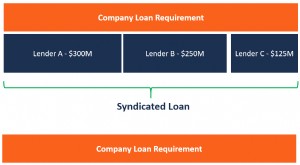

Qu'est-ce qu'un prêt syndiqué ?

Qu'est-ce qu'un prêt syndiqué ? Un prêt syndiqué est proposé par un groupe de prêteurs qui travaillent ensemble pour fournir du crédit à un emprunteur important. Lemprunteur peut être une personne moraleSociétéUne personne morale es...

-

Qu'est-ce que l'amortissement ?

Qu'est-ce que l'amortissement ? Lamortissement fait référence au processus de remboursement dune dette au moyen dun calendrier, versements prédéterminés qui incluent le principal et les intérêtsÉchéancier de la detteUn échéancier de...