Qu'est-ce que la loi sur les transferts électroniques de fonds (AELE) ?

La loi sur les transferts électroniques de fonds (AELE), promulguée à l'origine en 1978, est une loi américaine sur la protection des consommateurs qui énonce les droits, responsabilités, et les responsabilités des parties impliquées dans les transferts d'argent électronique. La législation originale a subi plusieurs modifications, principalement pour suivre l'évolution de la technologie.

La surveillance, régulation, et le pouvoir d'élaboration des règles de l'AELE était à l'origine du ressort du Federal Reserve Board. Cependant, la loi Dodd-Frank sur la réforme de Wall Street et la protection des consommateurs de 2010La loi Dodd-FrankLa loi Dodd-Frank, ou le Wall Street Reform and Consumer Protection Act de 2010, a été promulguée sous l'administration Obama en réponse à la crise financière de 2008. Elle visait à introduire des changements importants dans la réglementation financière et à créer de nouvelles agences gouvernementales chargées de mettre en œuvre les différentes clauses de la loi. transféré l'autorité au Bureau de la protection financière des consommateurs (CFPB), à compter de juillet 2011.

L'objectif fondamental de la législation de l'AELE était double :protéger les droits des consommateurs – les personnes qui transfèrent de l'argent par voie électronique – et clarifier les règles régissant les transferts monétaires électroniques.

Sommaire

- L'Electronic Fund Transfer Act (AELE) est une loi américaine sur la protection des consommateurs qui énonce les droits, responsabilités, et les responsabilités des parties impliquées dans les transferts d'argent électronique.

- L'AELE régit les transferts, tels que les retraits aux guichets automatiques, transactions par carte de crédit et de débit, et les chèques électroniques.

- Une partie de l'AELE prévoit, en détail, les droits des consommateurs concernant les transferts électroniques de fonds.

Comprendre la Loi sur les transferts électroniques de fonds

La loi sur le transfert électronique de fonds, également connu sous le nom de "Règlement E, » énonce pour l'essentiel toutes les règles applicables aux virements électroniques d'argent. Ses dispositions s'adressent aux banques et autres institutions financières qui gèrent les virements électroniques, ainsi que les consommateurs qui souhaitent envoyer ou recevoir de l'argent par voie électronique.

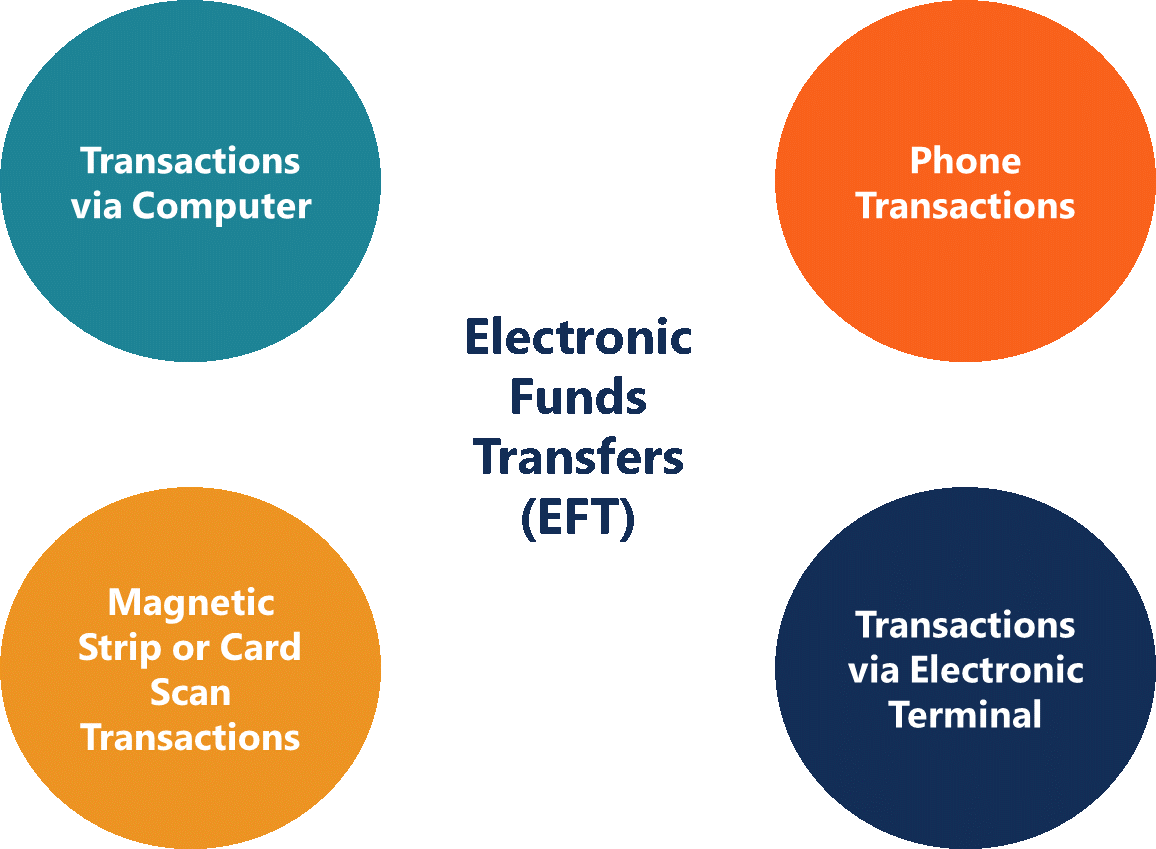

Les transferts électroniques de fonds comprennent les transactions entre ordinateurs et sur téléphones portables et toutes les transactions quotidiennes où les consommateurs utilisent une carte de crédit ou de débit pour effectuer des achats. Les principaux domaines couverts par l'AELE comprennent les guichets automatiques (ATM)Les guichets automatiques (ATM)Un guichet automatique, mieux connu sous le nom de guichet automatique, est un ordinateur spécialisé qui permet aux titulaires de comptes bancaires de gérer facilement leurs transactions d'argent, les dépôts directs et autres virements d'argent préautorisés, les transactions de la chambre de compensation automatisée (ACH), et les transactions au point de vente effectuées avec une carte de crédit ou de débit.

L'une des dispositions clés de l'Electronic Fund Transfer Act permet aux consommateurs de contester des débits erronés ou non autorisés sur leurs cartes de crédit ou de débit et définit la procédure à suivre pour ce faire. Il prévoit également les règles de responsabilité limitée des consommateurs concernant les transactions non autorisées ou les cartes de crédit ou de débit perdues ou volées.

D'autre part, l'AELE définit les exigences auxquelles les banques et autres institutions financières doivent satisfaire pour gérer de telles situations, et elles s'appliquent aux informations que les émetteurs de cartes de crédit et de débit doivent fournir aux consommateurs.

Zones régies par l'AELE

L'AELE couvre un large éventail de transactions financières. Ci-dessous les principaux domaines réglementés par la loi :

1. Dépôts directs et paiements de factures récurrents

L'AELE réglemente à la fois les transferts électroniques entrants (dépôts) et sortants (paiements) qui représentent des transactions financières préautorisées par les consommateurs. Par exemple, de nombreuses personnes mettent en place des paiements automatiques de factures de certains de leurs factures récurrentes, comme les factures de services publics.

Les fonds nécessaires au paiement de la facture sont automatiquement débités du compte désigné du consommateur - chèque, des économies, ou marché monétaireMarché monétaireLe marché monétaire est un marché des changes organisé où les participants peuvent prêter et emprunter à court terme, titres de créance de qualité. – à une date déterminée chaque mois et transférée à l'entité à laquelle le paiement de la facture est dû. Dans le cadre de l'AELE, les consommateurs sont autorisés à annuler ces virements automatiques à tout moment en contactant leur institution financière.

2. Opérations Internet

L'AELE décrit également comment les consommateurs peuvent accéder à leurs comptes financiers en ligne et organiser des transferts d'argent, soit vers d'autres comptes - comme le transfert de fonds d'un chèque vers un compte d'épargne - soit pour effectuer des achats ou payer des factures.

3. Chèques électroniques

L'AELE décrit également comment les consommateurs peuvent accéder à leurs comptes financiers en ligne et organiser des transferts d'argent, soit vers d'autres comptes – comme le transfert de fonds d'un compte courant vers un compte d'épargne – soit pour effectuer des achats ou payer des factures.

Droits du consommateur

Une grande partie de la loi sur les transferts électroniques de fonds traite des droits des consommateurs concernant les transferts électroniques. Il oblige les institutions financières à fournir aux consommateurs des informations claires sur les frais liés aux TEF (tels que les frais de guichet automatique), responsabilité du consommateur concernant les transactions non autorisées ou les cartes volées, les droits des consommateurs (tels que le droit de recevoir régulièrement, extraits de compte périodiques), et les circonstances limitées dans lesquelles l'institution est autorisée à partager les informations d'un consommateur avec un tiers.

Les règlements de l'AELE couvrent, en détail, l'objet de la responsabilité du consommateur lorsqu'une erreur s'est produite dans une transaction électronique ou dans des cas de transactions non autorisées. La loi prévoit une responsabilité variable sur trois périodes. Si un consommateur signale une transaction non autorisée ou une carte de crédit ou de débit perdue ou volée dans les deux jours, leur responsabilité totale est limitée à 50 $.

S'ils ne signalent pas un tel problème dans les deux jours mais le font dans les 60 jours, leur responsabilité est limitée à 500 $. Cependant, si un consommateur ne signale pas une transaction ou un problème de carte dans les 60 jours, leur responsabilité pour les pertes résultant d'une utilisation non autorisée de la carte est illimitée.

Une fois avisé d'un problème de transaction ou de carte, l'institution financière émettrice doit mener une enquête sur l'incident dans les 10 jours. Dans certaines circonstances limitées, ils peuvent disposer de 45 jours pour terminer l'enquête. Une clause de protection des consommateurs de l'AELE à laquelle de nombreux consommateurs s'opposent limite le montant d'argent qu'un consommateur peut retirer d'un compte pendant une période de 24 heures. Le montant est généralement fixé par les banques entre 200 $ et 300 $.

Bien que la limitation vise à protéger les consommateurs contre le vol d'argent sur leur compte, de nombreuses personnes trouvent la restriction ennuyeuse et problématique lorsqu'elles souhaitent transférer une somme plus importante d'un compte à un autre.

Apprendre encore plus

CFI est le fournisseur officiel de la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Afin de vous aider à devenir un analyste financier de classe mondiale et à faire progresser votre carrière à votre plein potentiel, ces ressources supplémentaires seront très utiles :

- Chambre de compensation automatisée (ACH)Chambre de compensation automatisée (ACH)Le réseau de chambre de compensation automatisée, également connu sous le nom d'ACH, est un canal géré par la National Automated Clearing House Association (NACHA), qui transfère

- Chèque de transfert de dépôt (DTC)Chèque de transfert de dépôt (DTC)Un chèque de transfert de dépôt (DTC), également connu sous le nom de traite de transfert de dépositaire, est utilisé lorsqu'un fournisseur de services tiers collecte quotidiennement

- Fair Credit Billing Act (FCBA)Fair Credit Billing Act (FCBA)Le Fair Credit Billing Act (FCBA) est une loi fédérale américaine qui prescrit la protection des consommateurs contre l'exploitation par les créanciers par le biais d'erreurs de facturation. Enac

- National Securities Markets Improvement Act (NSMIA)National Securities Markets Improvement Act (NSMIA)La National Securities Markets Improvement Act (NSMIA) a été introduite en 1996 pour allouer plus efficacement les capitaux sur les marchés financiers.

la finance

- Qu'est-ce que la loi Celler-Kefauver ?

- Qu'est-ce que la loi antitrust Clayton ?

- Qu'est-ce que la loi Dodd-Frank ?

- Qu'est-ce que le réseau de paiements électroniques (EPN) ?

- Qu'est-ce que la loi bancaire d'urgence de 1933 ?

- Qu'est-ce que le ratio des dépenses ?

- Qu'est-ce que la loi Glass-Steagall ?

- Qu'est-ce que la Loi Hart-Scott-Rodino?

- Qu'est-ce que le Fonds du Patrimoine et de Stabilisation (FSS) ?

-

Qu'est-ce que le Vice-Fonds ?

Qu'est-ce que le Vice-Fonds ? Le vice-fonds, géré par USA Mutuals, est un fonds commun de placementFonds communs de placementUn fonds commun de placement est une somme dargent collectée auprès de nombreux investisseurs dans le but...

-

Qu'est-ce que le Fonds spécial des revenus?

Qu'est-ce que le Fonds spécial des revenus? Un fonds de revenu spécial est un fonds utilisé par des entités gouvernementales pour accumuler des produits de certaines sources de revenus dont lutilisation est limitée à des fins ou à des activités...