Qu'est-ce qu'un Backstop ?

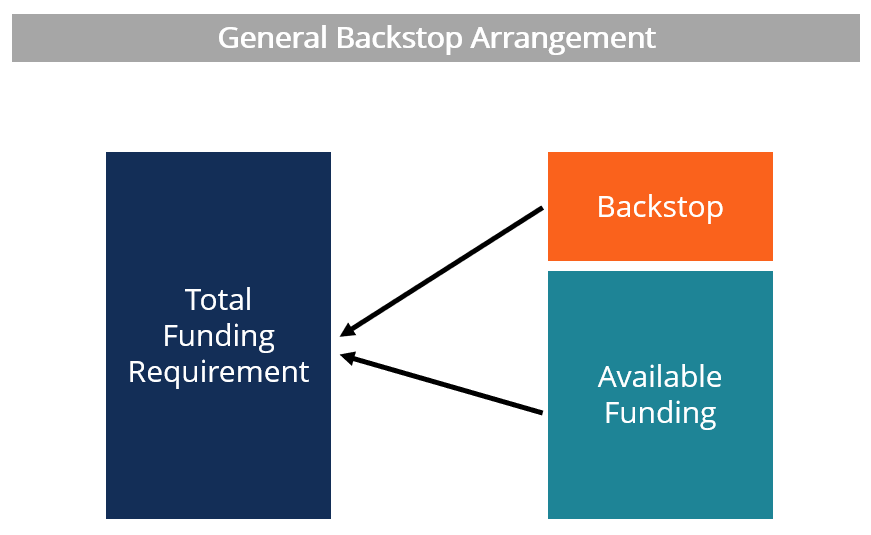

Un filet de sécurité est un arrangement financier qui crée une source secondaire de fonds au cas où la source principale ne suffirait pas à répondre aux besoins actuels. Il peut également être considéré comme une police d'assurance qui couvre l'insuffisance d'une source de fonds.

Le filet de sécurité peut prendre diverses formes dans différents contextes. Voici trois applications qui seront discutées en détail dans les sections suivantes :

- Backstop en souscription

- Backstop du capital-investissement

- Backstop en gestion financière

Backstop en souscription

L'utilisation la plus courante d'un backstop est la souscription d'émissions d'actions ou d'offres publiques initiales (IPO) Offre publique initiale (IPO) Une offre publique initiale (IPO) est la première vente d'actions émises par une entreprise au public. Avant une introduction en bourse, une entreprise est considérée comme une entreprise privée, généralement avec un petit nombre d'investisseurs (fondateurs, copains, famille, et les investisseurs commerciaux tels que les investisseurs en capital-risque ou les investisseurs providentiels). Découvrez ce qu'est une introduction en bourse. Dans une introduction en bourse, une société souhaitant augmenter ses capitaux propres émet ses actions au public. Les émissions sont souscrites par une banque d'investissement ou un groupe de banques d'investissement.

Si une entreprise n'est pas en mesure de vendre toutes ses actions au public, alors le souscripteur fournit une disposition de backstop. En vertu de la disposition, le preneur ferme achètera les actions restantes qui n'ont pas été achetées par le public.

Un tel arrangement est fourni en échange d'un backstop fee, qui est généralement calculé en pourcentage de l'émission totale.

Exemple

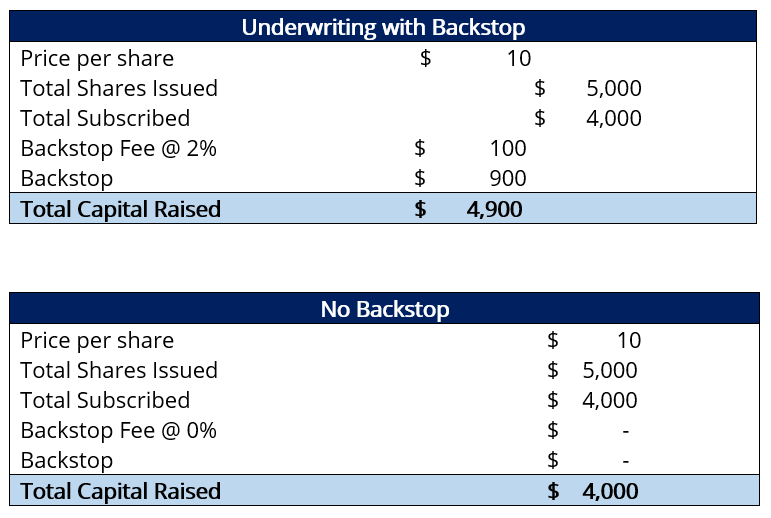

Prenons l'exemple d'une entreprise qui souhaite lever des capitaux propres et émet 500 actions. Sur les 500, seulement 400 actions sont achetées par le public. Si l'entreprise n'a pas conclu d'accord de garantie, alors il doit fonctionner avec un montant moindre.

D'autre part, la société peut payer une somme modique et vendre les actions restantes aux preneurs fermes. D'où, ils seront en mesure de mieux répondre à leurs besoins de financement. Les tableaux suivants illustrent les deux scénarios :

Backstop de capital-investissement

Une société de capital-investissement utilise généralement le LBO (Leveraged Buyout) LBO (Leveraged Buyout) Un LBO (Leveraged Buyout) est une transaction par laquelle une entreprise est acquise en utilisant la dette comme principale source de contrepartie. méthode d'acquisition des sociétés cibles. Dans le cadre de la méthode LBO, l'entreprise finance l'achat de la cible en utilisant principalement de la dette et apporte le reste sous forme de fonds propres.

Un backstop de private equity, également connu sous le nom de filet de sécurité intégral, est un accord dans lequel une société de capital-investissement accepte d'acheter la société cible en apportant jusqu'à 100 % de fonds propres au cas où elle ne parviendrait pas à lever la dette requise pour financer l'achat.

La société de capital-investissement emploie une telle stratégie avec une perte potentielle importante pour elle-même. Il est important car il est indispensable d'utiliser une part plus importante de dette par rapport aux fonds propres dans une stratégie de LBO. D'où, un filet de sécurité complet utilise principalement un outil de posture agressif dans les négociations Tactiques de négociation La négociation est un dialogue entre deux personnes ou plus dans le but de parvenir à un consensus sur une ou plusieurs questions où un conflit existe. Il est important que les parties à la négociation connaissent de bonnes tactiques de négociation afin de gagner leur partie ou de créer une situation gagnant-gagnant pour les deux parties. pour rendre l'affaire plus attrayante pour l'entreprise cible et augmenter les enjeux pour la concurrence.

Backstop en gestion financière

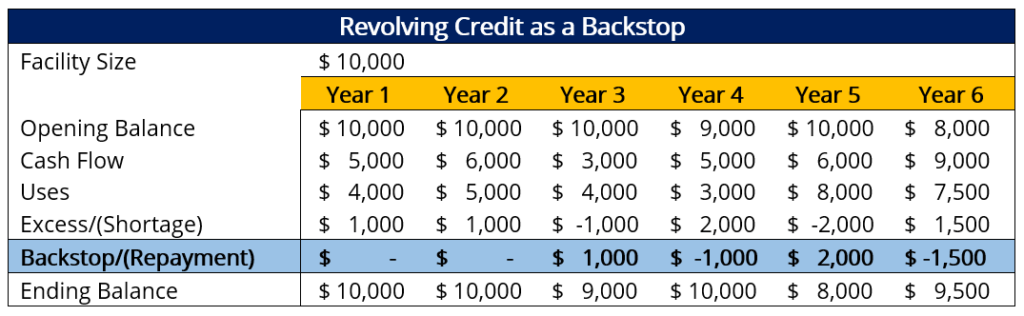

Une autre application importante du backstop est la gestion financière quotidienne d'une entreprise. Le filet de sécurité prend généralement la forme d'une facilité de crédit renouvelable. Une facilité de crédit renouvelable est un simple accord de prêt à court terme dans lequel l'emprunteur est autorisé à emprunter un certain montant jusqu'à un maximum chaque année ou sur une période plus courte.

Une facilité de crédit renouvelableFacilité de crédit renouvelableUne facilité de crédit renouvelable est une ligne de crédit conclue entre une banque et une entreprise. Il vient avec un montant maximum établi, et le peut être utilisé comme un filet de sécurité pour combler toute pénurie de fonds qui pourrait survenir à court terme.

Par exemple, dans le tableau ci-dessous, l'entreprise fait face à un manque de 1 $, 000 dans l'année 3. L'entreprise peut utiliser la facilité de crédit renouvelable comme source de financement secondaire pour emprunter 1 $, 000 et s'acquitter de toutes ses obligations financières pour l'année. D'où, une facilité de crédit renouvelable agit comme un filet de sécurité pour les besoins de financement à court terme de l'entreprise.

Ressources additionnelles

CFI est le fournisseur officiel de la page mondiale du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Financement relaisFinancement relaisLe financement relais est une forme de financement temporaire destinée à couvrir les coûts à court terme d'une entreprise jusqu'à ce qu'un financement régulier à long terme soit assuré.

- Bullet LoanBullet LoanUn prêt in fine est un type de prêt dans lequel le capital emprunté est remboursé à la fin de la durée du prêt. Dans certains cas, les intérêts débiteurs sont

- Contrat de prêt commercialContrat de prêt commercialUn contrat de prêt commercial fait référence à un accord entre un emprunteur et un prêteur lorsque le prêt est à des fins commerciales. Chaque fois qu'une somme d'argent importante est empruntée, une personne ou une organisation doit conclure un accord de prêt. Le prêteur fournit l'argent, à condition que l'emprunteur accepte toutes les stipulations du prêt

- Pacte de detteConventions de detteLes clauses de dettes sont des restrictions que les prêteurs (créanciers, détenteurs de la dette, investisseurs) mis sur des accords de prêt pour limiter les actions de l'emprunteur (débiteur).

la finance

- Qu'est-ce que le pourcentage d'équité de marge ?

- Qu'est-ce que l'équité liquide?

- Qu'est-ce que l'équité déficitaire?

- Qu'est-ce que le coût des capitaux propres ?

- Qu'est-ce que l'équité?

- Qu'est-ce que le financement participatif en actions ?

- Qu'est-ce que le multiplicateur d'équité ?

- Qu'est-ce que le ratio d'équité?

- Qu'est-ce qu'un contrat d'échange d'actions ?

-

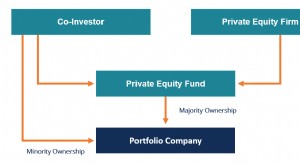

Qu'est-ce que le co-investissement en actions ?

Qu'est-ce que le co-investissement en actions ? Un co-investissement en fonds propres (ou co-investissement) est un investissement minoritaire. entreprise. Linvestissement se fait aux côtés dun sponsor financier. Un exemple de co-investisseur compr...

-

Qu'est-ce que l'équité de croissance?

Qu'est-ce que l'équité de croissance? Les capitaux propres de croissance (également appelés capital de croissance ou capital dexpansion) sont un type dopportunité dinvestissement dans des entreprises relativement matures qui traversent un...