Qu'est-ce qu'une option de vente ? Le guide ultime

Si vous débutez dans l'investissement, se renseigner sur les options de vente n'est probablement pas la première chose sur votre liste de sujets à couvrir. Après tout, le terme lui-même est associé à une multitude de termes qui ont tendance à effrayer les investisseurs débutants :options d'achat couvertes, appels nus, mises courtes, prix d'exercice, etc. Tout cela peut sembler si complexe.

L'investisseur moyen peut supposer que les options sont pour des investisseurs chevronnés. Mais avant de « mettre » l'idée d'en savoir plus sur les options de mise de côté, envisager d'acquérir une compréhension de base de ce concept d'investissement.

Remarque :En tant que commerçant, les marchés d'options peuvent être extrêmement volatils et risqués. Les options de vente pourraient vous empêcher de perdre des gains à long terme dans un marché baissier et pourraient être un moyen d'améliorer la performance de votre portefeuille. Mais il n'y a aucune garantie de retour.

Voici un petit guide pour mettre des options pour vous aider à démarrer.

Wealthsimple Invest est un moyen automatisé de faire fructifier votre argent comme les investisseurs les plus avertis au monde. Commencez et nous vous construirons un portefeuille d'investissement personnalisé en quelques minutes.Qu'est-ce qu'une option de vente ?

Une option est un contrat qui énonce les termes d'une transaction future dans une période de temps spécifique et pour un prix spécifique pour un actif sous-jacent, généralement un titre comme une action ou un ETF.

Essentiellement, il donne le droit à un investisseur, mais pas l'obligation, acheter ou vendre un titre sous-jacent selon les termes énoncés dans le contrat. Parce que les options ne transmettent pas la propriété d'un actif, ils sont connus comme un investissement dérivé, ce qui signifie que le prix de l'option est lié au prix d'autre chose.

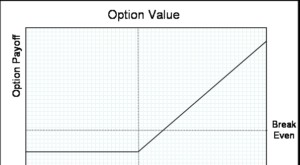

L'achat d'une option de vente est le droit de vendre des actions d'un titre à un certain « prix d'exercice » dans un certain délai, la date de péremption. Le prix de l'option de vente est appelé prime et est coté en dollars par action pour une quantité de 100 actions.

L'achat d'une option de vente s'apparente à la vente à découvert d'une action, ou « parier » que le cours de l'action baissera. La principale différence entre la vente à découvert d'une action et l'achat d'une option de vente est que l'option de vente a une date d'expiration.

Si le cours de l'action chute en dessous du prix d'exercice avant la date d'expiration, tu, en tant qu'acheteur du put et propriétaire de l'action sous-jacente, pouvez exercer votre droit de vendre les actions, au-dessus du prix du marché. Si vous ne possédez pas le stock, l'alternative est de vendre l'option de vente avant la date d'expiration et de réaliser des bénéfices sur la prime collectée lors de la vente de l'option de vente.

Dans un autre scénario, vous pouvez vendre une option de vente. Lorsque vous vendez, ou écrire une option de vente, vous êtes obligé d'acheter un titre au prix d'exercice auprès d'un acheteur s'il exerce l'option de vendre l'action avant la date d'expiration. Votre seuil de rentabilité se produit au prix d'exercice moins la prime que vous facturez pour la transaction.

Dans ce cas, vous supposez que le cours de l'action tombera au prix d'exercice que vous avez inscrit dans votre contrat d'options. C'est ce qu'on appelle un « short put ». Vous pouvez tirer profit de la prime que vous facturez pour l'option de vente tant que le prix de l'action reste supérieur au prix d'exercice.

Si le cours de l'action tombe en dessous du prix d'exercice de votre contrat, vous êtes sur le point d'acheter 100 actions à ce prix d'exercice. Vous perdez plus d'argent lorsque le cours de l'action baisse en dessous du prix d'exercice.

Comment fonctionne une option de vente ?

Une autre façon d'envisager l'achat d'options de vente est dans le contexte de la façon dont les polices d'assurance protègent un actif, comme une voiture, pour une prime. Imaginez que vous ayez un véhicule d'une valeur de 20 $, 000 et vous souscrivez une assurance automobile qui couvrira les réparations ou le remplacement en cas de naufrage ou de vol de votre véhicule. Disons que la prime annuelle pour assurer la voiture coûte 900 $, que vous paierez immédiatement pour démarrer la police.

Bien que cette voiture coûte 20 $, 000, votre mise de fonds initiale et trois mois de versements coûtent environ 4 $, 100 en tout. Avec la prime d'assurance de 900 $, votre investissement total dans le véhicule jusqu'à présent est de 5 $, 000.

Dans cette situation, il y a peu de résultats qui peuvent déterminer les gains, si seulement, vous avez à faire avec votre véhicule et la police d'assurance. Choisissons le résultat qui montre le plus clairement comment fonctionne l'achat d'options de vente.

Disons que votre voiture est dans un accident et que la compagnie d'assurance décide de totaliser le véhicule. Ils vous paient ce que vaut maintenant la voiture :18 $, 000. (Les voitures se déprécient rapidement après leur achat.)

Dans ce cas, vous avez investi un total de 5 $, 000 et avoir maintenant un véhicule d'une valeur de 18 $, 000, faire un profit de 13 $, 000. Bien sûr, vous ne vendrez probablement pas votre voiture pour encaisser ces bénéfices, mais pour cet exemple, il permet de mettre en évidence le gain potentiel sur cette opération, même s'il n'est pas réalisé. Cela fonctionne de la même manière dans le monde des valeurs mobilières mais le but est, le plus souvent, pour préserver l'actif sous-jacent et les bénéfices nets de votre portefeuille.

Le point principal est que vous essayez de protéger un actif dont la perte de valeur est soumise à des événements sur lesquels vous n'avez peut-être pas le contrôle. Pour se couvrir contre les pertes, vous payez une prime, appelé prix de l'option de vente, pour vous protéger des pertes en cas de perte de valeur de votre actif.

Inversement, en tant que vendeur d'un put, vous êtes comme l'assureur dans cet exemple. Imaginez que l'assureur a assuré 100 autres conducteurs avec la même démographie, voitures, facteurs de risque, etc. à 900 $ pour l'année, faisant le seuil de rentabilité cinq accidents à 18 $, 000 pour l'année. Tant qu'il y a moins de cinq accidents, l'assureur devrait gagner entre 90 $, 000 (aucun accident) et 72 $, 000 (quatre accidents) sur les primes.

Il est également utile de savoir que les options peuvent être négociées sur leurs propres marchés. Si vous envisagez de négocier des options, votre intérêt réside plutôt dans la fluctuation du prix de la prime d'assurance en fonction de la demande générée sur le marché fictif où ces polices d'assurance sont vendues, (bien que des titres et des marchés liés à l'assurance existent réellement.)

Comme le commerce sur n'importe quel marché, vous spéculez sur la nature du changement de prix de la police d'assurance. Votre objectif est de réaliser un profit, acheter ou vendre des primes d'assurance, malgré le fait que vous ne posséderez jamais la voiture assurée par la police et ne participerez à aucune transaction pour la vendre une fois qu'elle sera totalement remplacée par le paiement de l'assurance.

Un exemple d'option de vente

Disons que vous avez une action au prix de 50 $, mais vous pensez que le prix pourrait chuter à 40 $ dans un proche avenir. Vous pouvez acheter une option de vente de 45 $ pour 20 cents. Si l'action chute à 40 $, vous avez le droit de vendre à 45 $ même s'il se négocie à 40 $. Dans ce scénario, vous réaliseriez un bénéfice de 4,80 $ sur chaque action.

Aussi, le vendeur de l'option de vente devrait vous acheter l'action à 45 $, une perte de 4,80 $ par action. Cependant, si le stock ne descend jamais en dessous de 45 $ à la date d'expiration, l'acheteur du put perd 20 cents par action et le vendeur du put conserve les 20 cents par action à titre de profit.

Option d'achat vs option de vente

Un autre type d'option est connu sous le nom d'option d'achat. Une option d'achat donne à l'acheteur le droit, mais pas l'obligation, acheter le titre sous-jacent au prix d'exercice à la date d'expiration. Dans ce cas, vous faites un profit lorsque le prix d'une action augmente. Comme les options de vente, vous pouvez posséder l'actif sous-jacent lié à l'option ou simplement acheter ou vendre l'option d'achat.

Pourquoi acheter des options de vente ?

La principale raison d'acheter des options de vente en tant qu'investisseur est de se couvrir contre les pertes. Si vous craignez qu'une baisse du marché gruge vos gains ou affecte négativement la performance de votre portefeuille, les options de vente pourraient vous donner une certaine tranquillité d'esprit pour clôturer des positions alors que le marché connaît un ralentissement.

Vous vendriez des options de vente pour réaliser un profit sur la prime que vous percevez en rédigeant le contrat d'options. Si vous écrivez un contrat pour 100 actions à 20 $ chacune et que l'action reste au-dessus du prix d'exercice, vous gagnerez entre 0 $ et 2 $, 000, selon l'endroit où le prix s'établit avant l'expiration de votre contrat.

Vous pouvez négocier des options avec moins d'investissement initial (c'est-à-dire le prix de la prime par rapport au prix de 100 actions de l'action réelle.) Cependant, l'inconvénient est que vous pourriez subir plus de pertes si vos prédictions sur les mouvements de prix ne se réalisent pas dans les délais de votre contrat.

Comment démarrer le trading d'options

Comme acheter et vendre des actions, vous pouvez accéder aux options d'achat et de vente au sein d'une plateforme de trading de base ou d'un courtier en ligne. Certaines plateformes peuvent nécessiter une application pour accéder à cette option de trading. Selon la plateforme, il peut y avoir des exigences que vous devez remplir en termes de liquidité (cash disponible) et d'expérience de trading.

Il existe de nombreuses plateformes en ligne sur lesquelles vous pouvez pratiquer le trading dans un environnement simulé. Vous pouvez même créer des portefeuilles d'investissement fictifs jusqu'à ce que vous soyez prêt à utiliser de l'argent réel.

Une fois que vous êtes prêt à acheter des options de vente, vous pouvez choisir les paramètres de l'option de vente qui incluent :

-

Prix d'exercice

-

Date d'expiration

-

Premium (si vous vendez l'option)

-

Nombre de contrats

D'ici, vous surveillerez le cours de l'action et déciderez d'exercer (ou non) votre option d'achat ou de vente de vos options d'achat et de vente avant l'expiration.

investir

- Qu'est-ce qu'à l'argent (ATM) ?

- Qu'est-ce qu'une option d'achat ?

- Qu'est-ce que Delta ?

- Qu'est-ce qu'une option numérique ?

- Qu'est-ce que le prix d'exercice ?

- Qu'est-ce qu'une option d'activation ?

- Qu'est-ce que l'ESG ? Le guide ultime

- Qu'est-ce que la blockchain ? Le guide ultime

- Qu'est-ce qu'une rente ? Le guide ultime

-

Qu'est-ce que le chevauchement ?

Qu'est-ce que le chevauchement ? Une stratégie de straddle est une stratégie qui consiste à prendre simultanément une position longue et une position courte sur un titre. Considérons lexemple suivant :un trader achète et vend une opt...

-

Quel est le prix d'exercice ?

Quel est le prix d'exercice ? Le prix dexercice est le prix auquel le titulaire de loption peut exercer loption dachat ou de vente dun titre sous-jacent, selon quils détiennent ou non une option dachatOption dachatUne option dacha...