Qu'est-ce qu'une obligation de dette garantie (CDO) ?

Un Collateralized Debt Obligation (CDO) est un produit d'investissement synthétique qui représente différents prêts regroupés et vendus par le prêteurTop Banks aux États-Unis.Selon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. sur le marché. Le titulaire du titre de créance garanti peut, en théorie, récupérer le montant emprunté auprès de l'emprunteur initial à la fin de la période de prêt. Un titre de créance garanti est un type de titre dérivé parce que son prix (au moins théoriquement) dépend du prix d'un autre actif.

Structure d'un titre de créance garanti

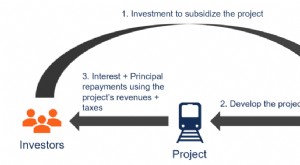

Historiquement, les actifs sous-jacents des titres de créance garantis comprenaient des obligations de sociétés. Les obligations Les obligations sont des titres à revenu fixe émis par des sociétés et des gouvernements pour lever des capitaux. L'émetteur de l'obligation emprunte du capital au détenteur de l'obligation et lui verse des paiements fixes à un taux d'intérêt fixe (ou variable) pendant une période déterminée., obligations souveraines, et les prêts bancaires. Un CDO collecte les revenus d'une collection de titres de créance garantis et affecte les revenus collectés à un ensemble prioritaire de titres CDO.

Similaire aux actions (actions privilégiées Actions privilégiées Actions privilégiées (actions privilégiées, actions privilégiées) sont la catégorie d'actionnariat d'une société qui a un droit prioritaire sur les actifs de la société par rapport aux actions ordinaires. Les actions sont plus senior que les actions ordinaires mais sont plus juniors par rapport à la dette, tels que les obligations. et actions ordinairesCommon StockLes actions ordinaires sont un type de titre qui représente la propriété des capitaux propres d'une entreprise. Il existe d'autres termes - tels que action ordinaire, action ordinaire, ou une action avec droit de vote - qui sont équivalentes à des actions ordinaires.), un titre CDO senior est payé avant un CDO mezzanine. Les premiers CDO comprenaient des CDO de cash flow, c'est à dire., pas soumis à une gestion active par un gestionnaire de fonds. Cependant, au milieu des années 2000, avant la récession de 2008, les CDO évalués à la valeur du marché constituaient la majorité des CDO. Un gestionnaire de fonds gérait activement les CDO.

Avantages des titres de créance garantis

- Les titres de créance garantis permettent aux banques de réduire le montant du risque qu'elles détiennent sur leur bilan. La majorité des banques sont tenues de conserver une certaine proportion de leurs actifs en réserve. Cela incite à la titrisation et à la vente d'actifs, car détenir des actifs en réserves est coûteux pour les banques.

- Les titres de créance garantis permettent aux banques de transformer un titre relativement illiquide (une obligation ou un prêt unique) en un titre relativement liquide.

La bulle immobilière et les obligations de dette garantie

Historiquement, les maisons étaient considérées comme fondamentalement différentes des autres actifs tels que les obligations et les actions de sociétés. Par conséquent, le marché du logement a été analysé de manière différente par rapport au marché des autres instruments d'investissement. Les transactions sur le marché du logement sont généralement des transactions de grande valeur impliquant des particuliers, et la fréquence relative de telles transactions est faible par rapport à une obligation ou une action, qui peut changer de mains plusieurs fois au cours d'une journée de négociation.

En 2003, Alan Greenspan, puis président de la Réserve fédéraleRéserve fédérale (La Fed)La Réserve fédérale est la banque centrale des États-Unis et est l'autorité financière derrière la plus grande économie de marché libre du monde., réduire le taux cible des fonds fédéraux à 1 %, contre un sommet de 6,5 % en 2001. Cette décision a incité les banques à augmenter les prêts pour profiter de la facilité de crédit disponible. Les banques ont également accordé des prêts au logement à des emprunteurs qui n'étaient généralement pas admissibles à des prêts hypothécaires dans le passé.

Obligation de dette garantie adossée à des créances hypothécaires

Un CDO adossé à des hypothèques détient des parties de nombreuses obligations hypothécaires individuelles. En moyenne, un CDO adossé à des créances hypothécaires détient des parts de centaines d'obligations hypothécaires individuelles. Les obligations hypothécaires, à son tour, contenait des milliers d'hypothèques individuelles. Ainsi, un CDO adossé à des hypothèques est considéré comme réduisant le risque d'une crise du logement à petite échelle en se diversifiant à travers de nombreuses obligations hypothécaires.

Un CDO adossé à des créances hypothécaires était considéré comme un instrument d'investissement très sûr avant la crise financière de 2008. Cependant, ces CDO étaient particulièrement sensibles à un effondrement systémique du marché mondial du logement. En 2007-2008, les prix des maisons ont chuté dans le monde entier.

Lecture connexe

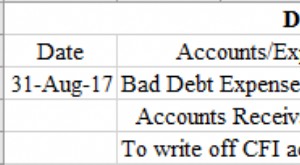

Merci d'avoir lu l'explication de CFI sur un titre de créance garanti. CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Debt Capital MarketsDebt Capital Markets (DCM)Les groupes Debt Capital Markets (DCM) sont chargés de conseiller directement les émetteurs privés sur la levée de la dette pour les acquisitions, refinancement de la dette existante, ou la restructuration de la dette existante. Ces équipes opèrent dans un environnement en évolution rapide et travaillent en étroite collaboration avec un partenaire conseil

- Fannie MaeFannie MaeL'Association fédérale nationale des hypothèques, généralement connue sous le nom de Fannie Mae, est une entité parrainée par le gouvernement des États-Unis qui a été créée pour étendre le marché hypothécaire secondaire en mettant des prêts hypothécaires à la disposition des emprunteurs à faible et moyen revenu. Il ne fournit pas de prêts hypothécaires aux emprunteurs, mais achète et garantit des hypothèques

- ForclusionForclusionLorsqu'un propriétaire cesse de payer un prêt utilisé pour acheter une maison, la maison est réputée saisie. Ce que cela signifie en fin de compte, c'est que la propriété de

- Règle VolckerRègle VolckerLa règle Volcker fait référence à l'article 619 de la loi Dodd-Frank, qui interdit aux banques de s'engager dans le commerce pour compte propre, ou d'utiliser les fonds de leurs déposants pour investir dans des instruments de placement risqués. La règle interdit également aux banques de détenir ou d'investir dans des fonds spéculatifs ou des fonds de capital-investissement.

investir

- Qu'est-ce que la dette personnelle?

- Qu'est-ce qu'une dette en souffrance ?

- Qu'est-ce que le capital ?

- Qu'est-ce que la dette ?

- Qu'est-ce que la capacité d'endettement ?

- Qu'est-ce que la consolidation de dettes ?

- Qu'est-ce qu'un défaut de paiement ?

- Qu'est-ce qu'une obligation de prêt garanti?

- Que sont les obligations adossées à des créances (CDO) ?

-

Qu'est-ce qu'une obligation générale (GO) ?

Qu'est-ce qu'une obligation générale (GO) ? Une obligation dobligation générale (GO) est un type dobligation municipale dans laquelle les remboursements dobligations (intérêts et principalPaiement de principalUn paiement de principal est un pai...

-

Qu'est-ce que la dette sur marge ?

Qu'est-ce que la dette sur marge ? La dette sur marge représente le montant quun investisseur doit à un courtier dans son compte sur marge. Lorsquun courtier approuve un compte sur marge pour un investisseur, le compte sur marge bénéfi...