Qu'est-ce qui motive les devises étrangères ? Différences de taux et plus

Alors que les négociants en bourse se concentrent généralement sur les ratios cours/bénéfices, de nouvelles gammes de produits, flux de revenus, et plus, Les traders de change (forex) ont tendance à explorer la croissance économique et les différentiels de taux d'intérêt pour évaluer et classer la force des devises mondiales.

Les commerçants sophistiqués qui sont prêts à plonger leurs orteils au-delà de l'arène des transactions boursières trouveront un grand monde sur les marchés des devises. Les marchés des changes mondiaux sont profonds, liquide, et actif, tirée par le commerce économique mondial entre les pays, flux d'investissement, et d'autres facteurs. Les marchés du Forex peuvent également être volatils et ils sont ouverts 24h/24, six jours par semaine.

Qu'est-ce qui fait bouger les devises ?

Les traders sophistiqués peuvent considérer la valeur d'une devise comme une sorte de « note » des marchés financiers mondiaux sur les performances de l'économie d'un pays, y compris dans quelle mesure son gouvernement équilibre les questions budgétaires et de la dette. Cela pourrait inclure la stabilité relative de son régime politique. Une situation économique plus solide incite généralement les gestionnaires de fonds mondiaux à investir sur le marché boursier et le marché obligataire d'un pays donné, et ils ont besoin de sa devise pour acheter ces positions. Par exemple, chaque fois qu'un gestionnaire de fonds européen effectue une opération sur le marché boursier américain, il doit échanger des euros contre des dollars américains.

Il existe deux principaux facteurs qui stimulent le trading des paires de devises :les différentiels de taux d'intérêt et les différentiels de croissance économique.

Les différentiels de taux d'intérêt se réfèrent simplement à l'écart ou à la différence entre les taux d'intérêt officiels. Par exemple, Le taux officiel Selic actuel du Brésil à 14,25% est considérablement plus élevé que le taux actuel des fonds fédéraux de la Réserve fédérale à 0,5%. Dans ce cas, Le taux d'intérêt plus élevé du Brésil reflète, en partie, le niveau de risque plus élevé associé à l'investissement dans ce pays et cette devise. Des taux d'intérêt plus élevés sont nécessaires pour attirer les flux monétaires mondiaux vers les devises.

« Les différentiels de taux d'intérêt ont un impact significatif sur le mouvement des devises, " dit Mazen Issa, stratège forex principal chez Valeurs Mobilières TD. "Nous sommes entrés dans un monde avec une politique monétaire facile et nous avons été ancrés à près de zéro" dans les pays développés.

Le deuxième moteur majeur du commerce des changes est les différentiels de taux de croissance économique, qui comparent la force de l'économie d'un pays, ou produit intérieur brut, à un autre.

Les paires de devises appelées « les majeures » comprennent le dollar américain/yen, euro/États-Unis dollar, et livre/États-Unis dollar car ils représentent les plus grandes économies du monde. Les commerçants doivent se rappeler que le commerce des devises est simplement un commerce relatif. Par exemple, si un trader a une perspective haussière sur l'économie de la zone euro par rapport à l'économie américaine et pense que les taux d'intérêt y sont susceptibles d'augmenter, elle pourrait envisager d'acheter la paire euro/dollar. Ou, si un trader est négatif sur les perspectives de la zone euro par rapport à l'économie américaine, elle pourrait envisager de vendre l'euro/dollar. Tout est relatif.

« Il y a toujours deux côtés à la médaille. Ce n'est pas parce que nous sommes dans un environnement de faible croissance à l'échelle mondiale que vous ne pouvez pas voir de gains relatifs dans un pays par rapport à un autre, ", dit Issa.

Une volatilité élevée rend les opérations de portage moins attrayantes

L'environnement économique mondial incertain actuel a posé des défis à une stratégie de trading de base dans la communauté du forex, le soi-disant « carry trade ».

Cette stratégie consiste à vendre une devise à faible rendement et à acheter une devise à rendement plus élevé afin de récupérer le spread, ou différence. Par exemple, actuellement, le dollar néo-zélandais bénéficie d'un taux d'intérêt plus élevé que le yen japonais. Certains commerçants peuvent choisir de mettre en place un carry trade en vendant le yen et en achetant le « kiwi » dans le but de récupérer la différence de taux d'intérêt. Mais le faible niveau des taux d'intérêt dans les pays avancés a mis un frein au commerce de portage au sein des pays les plus puissants du «Groupe des Dix».

« Seuls quelques pays sélectionnés au sein du G-10 affichent des taux plus élevés, et cela inclut l'Australie et la Nouvelle-Zélande. Il faut généralement se tourner vers les marchés émergents pour voir des taux directeurs officiels beaucoup plus élevés, ", dit Issa.

Les niveaux de volatilité comptent

S'étendre dans l'arène des marchés émergents pour un carry trade comporte des risques, surtout dans le contexte actuel. L'incertitude quant à la solidité de l'économie chinoise et le calendrier d'une autre hausse des taux de la Fed ont injecté un niveau plus élevé de volatilité sur tous les marchés, ce qui diminue l'intérêt pour la stratégie de carry trade.

« Le carry trade est moins attrayant dans un environnement à forte volatilité, car vous pouvez avoir un mouvement de prix important. Cela augmente le risque que la devise évolue contre vous, », dit Issa. Les traders Forex préfèrent généralement utiliser la stratégie de portage dans une faible volatilité, environnement stable avec l'intention de récupérer l'écart du taux de change plus élevé.

Flux de refuge sûr

Une autre caractéristique unique dans le monde des changes est ce que l'on appelle les flux de valeur refuge. Pendant les périodes d'action militaire, une instabilité économique accrue, ou tout simplement une vieille peur, les gestionnaires de fonds mondiaux ont tendance à retirer des capitaux de devises à plus haut rendement mais risquées - peut-être sur les marchés émergents - et à stocker des liquidités dans des devises refuges qui incluent traditionnellement le dollar américain, le franc suisse, et le yen japonais.

Le dollar américain, comme monnaie de réserve mondiale, par exemple, a enregistré des gains spectaculaires entre la mi-2008 et le début de 2009, lorsque la crise financière mondiale a commencé à frapper et que les gestionnaires de fonds mondiaux ont cherché un endroit sûr pour stocker leur capital tout en surmontant la tempête mondiale.

Image actuelle ?

Le climat économique mondial fait face à un certain nombre de défis, des inquiétudes concernant le ralentissement de l'économie chinoise dans le monde entier aux inquiétudes concernant la faible inflation dans la zone euro et ici aux États-Unis. Plus, les commerçants du monde des changes expriment leur confiance - et leur manque de confiance - en achetant et en vendant des devises.

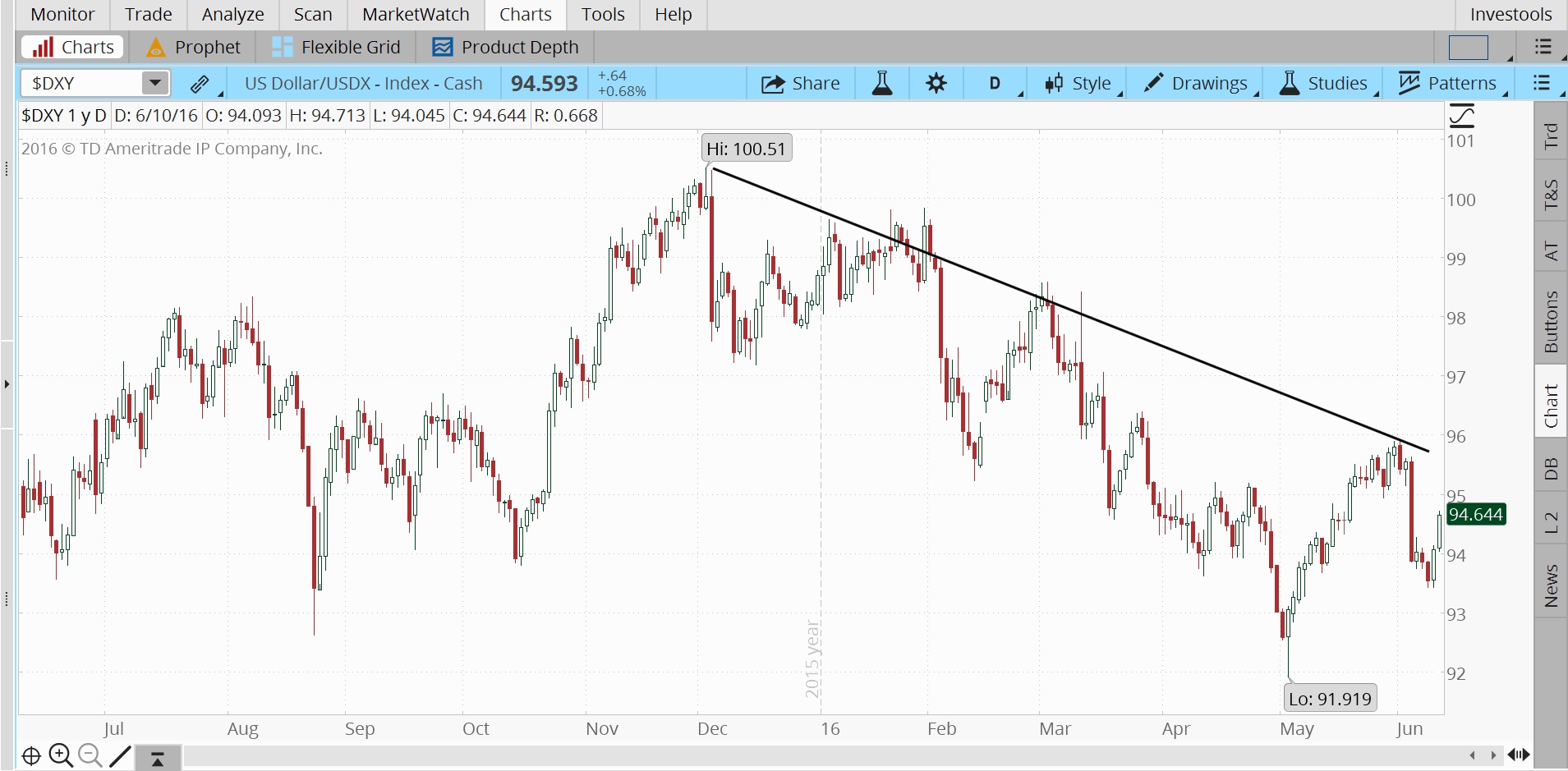

Jusqu'à présent cette année, le dollar américain a été sous pression par rapport à d'autres majors comme l'euro, broyer, et yen. Le graphique de la figure 1 est un graphique sur 1 an de l'indice du dollar américain ($DXY), un indice des devises étrangères par rapport au dollar. Depuis le début de l'année, le $DXY est passé d'un plus haut proche de 100 à un plus bas proche de 92.

FIGURE 1 :AFFAIBLISSEMENT DU DOLLAR AMÉRICAIN EN 2016 Jusqu'à présent cette année, le $ DXY s'est échangé avec un modèle constant de hauts et de bas inférieurs. Source du graphique :la plateforme thinkorswim® de TD Ameritrade. Pas une recommandation. A titre indicatif seulement. Les performances passées ne garantissent pas les résultats futurs.

L'environnement de trading forex reste agité, avertit Issa :« Les gens attendent un catalyseur et un changement dans le contexte mondial, et cela pourrait être plus une histoire du second semestre 2016. »

Impact des actions, Trop

La valeur du dollar a un impact sur les grandes entreprises multinationales américaines qui génèrent beaucoup de revenus à l'étranger en devises étrangères. « L'action Dow moyenne, par exemple, réalise près de 50 % de son activité à l'international, », explique Devin Ekberg.

« La valeur du dollar a un impact direct sur les revenus d'une entreprise multinationale de deux manières :les revenus et les dépenses », dit Ekberg. Un dollar américain en hausse réduit les revenus car les ventes à l'étranger sont converties au pays à des taux de change défavorables. Aussi, il peut aussi réduire les dépenses grâce à des prix plus favorables pour les matières premières et les matières premières, un facteur à l'œuvre maintenant.

D'un autre côté, un dollar américain en baisse peut augmenter les revenus étrangers, mais pourrait également augmenter les dépenses liées aux matières premières. Les grandes entreprises ont tendance à se couvrir contre les fluctuations des cours des devises, mais les investisseurs doivent être conscients des mouvements extrêmes.

En bout de ligne ?

Pour les traders avertis qui envisagent d'élargir leurs horizons dans le trading de devises, la première étape consiste à élaborer un plan solide.

"Les devises peuvent être volatiles, surtout lors d'événements d'actualité, et les gains et les pertes sont amplifiés par l'utilisation de l'effet de levier. Toute stratégie que vous employez doit tenir compte de la volatilité et de la gestion des risques, ", insiste Ekberg.

Les marchés dorment rarement

Les marchés à terme ou les marchés des changes en évolution rapide peuvent être une fenêtre sur le commerce mondial pour les traders qualifiés. Suivez le rythme avancé de thinkorswim ® Plate-forme.

Trouvez de nouveaux outils et créez des graphiques personnalisés »marché des changes

- Qu'est-ce qu'un bon taux d'intérêt pour un prêt ?

- Qu'est-ce qu'un taux d'intérêt relatif ?

- Qu'est-ce qu'une débenture ?

- Qu'est-ce qu'un mécanisme de taux de change (MCE) ?

- Qu'est-ce qu'un taux d'intérêt flottant ?

- Qu'est-ce que le risque de change ?

- Qu'est-ce que la parité des taux d'intérêt ?

- Qu'est-ce qu'un plafond de taux d'intérêt ?

- Qu'est-ce qu'un taux d'intérêt et pourquoi est-ce important ?

-

Qu'est-ce qu'un swap de change ?

Qu'est-ce qu'un swap de change ? Un swap de change (également connu sous le nom de swap de change) est un accord pour emprunter simultanément une devise et en prêter une autre à une date initiale, puis échanger les montants à léchéan...

-

Qu'est-ce qu'un collier de taux d'intérêt ?

Qu'est-ce qu'un collier de taux d'intérêt ? Un collier de taux dintérêt est une option spécialisée qui peut être utilisée pour se protéger contre les variations des taux dintérêt. Il constitue une barrière pour les commerçants qui les utilisent...