Qu'est-ce que l'APR ?

Vous avez probablement déjà vu le terme APR lors du financement d'un achat. Qu'il s'agisse d'un article important comme une hypothèque ou un prêt automobile ou de quelque chose de petit comme l'épicerie ou les vêtements. C'est aussi un terme très important lorsque l'on compare les cartes de crédit.

Que signifie APR ?

Beaucoup de gens pensent que le taux annuel effectif global (TAEG) signifie la même chose que le taux d'intérêt. Bien qu'il s'agisse d'un élément de l'APR, d'autres facteurs entrent également dans la détermination de ce qu'il est. Par conséquent, il est essentiel de comprendre toute la signification de l'APR avant de vous engager dans une carte de crédit ou un prêt. Sinon, vous pourriez finir par payer plus que prévu initialement.

Même si vous obtenez une carte de crédit avec un taux de lancement de 0 % et que votre objectif est de payer le solde en totalité avant que les intérêts ne soient facturés, vous devez savoir combien d'intérêts et autres frais vous devrez payer au cas où.

Comme il est trop facile à apprendre, les finances ne se déroulent pas toujours comme prévu. Alors préparez-vous à prendre des décisions en toute connaissance de cause en comparant les TAEG de plusieurs offres de crédit.

Taux annuel effectif global (APR) :une définition de base

Les sociétés de cartes de crédit facturent un taux annuel effectif global (APR) sur tout montant non payé avant que les intérêts ne soient courus. Il comprend le taux d'intérêt réel ainsi que tous les frais facturés pour l'achat.

Essentiellement, le taux annuel effectif global est le coût total d'emprunt de l'argent pour tout ce que vous achetez, exprimé en pourcentage. L'APR sera plus élevé que le taux d'intérêt annoncé s'il y a d'autres frais, et il doit être inclus dans toute divulgation concernant le financement.

Étant donné que chaque émetteur de carte de crédit a sa propre structure tarifaire, ses pénalités et ses frais de transaction, il peut être difficile de comprendre exactement combien vous payez pour un article. L'APR est un moyen simple de fournir un nombre de base à des fins de comparaison.

Le montant qu'une personne paie en intérêts et frais de carte de crédit détermine le coût total de l'achat. Vous pouvez comparer les APR de différents produits pour décider lequel est le meilleur. Avant de choisir un produit, il est essentiel de comprendre ce qu'un TAEG comprend, comment il fonctionne et quel est son impact sur vos finances.

La différence entre APR et les autres nombres

L'APR n'est qu'un seul numéro que vous verrez sur les transactions. Ces termes peuvent prêter à confusion si vous ne savez pas ce qu'ils signifient et comprenez les différences.

Un autre terme que vous verrez est le taux périodique quotidien, qui est utilisé pour calculer les taux d'intérêt. Il fait référence aux intérêts facturés quotidiennement sur votre achat ou votre prêt. Fondamentalement, c'est l'APR divisé par le nombre de jours dans une année - 365. Le taux périodique mensuel est similaire, sauf que l'APR est divisé par 12.

Comment fonctionne l'APR sur les cartes de crédit ?

Voici un exemple concret.

Une carte de crédit (ou un prêt) a un TAEG de 15 %. Le taux d'intérêt périodique quotidien serait de 0,041 %, tandis que le taux d'intérêt périodique mensuel serait de 1,25 %. Les émetteurs de cartes de crédit doivent connaître ces chiffres, car ils ajoutent des intérêts à votre solde sur une base quotidienne ou mensuelle plutôt qu'annuellement.

Un autre terme est le rendement annuel en pourcentage ou APY. Il prend en compte l'intérêt composé chaque mois, contrairement à l'APR. Par exemple, disons que vous avez emprunté 1 000 $ avec un TAP de 12 %. Le taux périodique mensuel est de 1 %, ce qui porte les intérêts pour cette période à 10 $.

Si rien n'est payé sur le principal, le solde monte à 1 010 $. Le mois suivant, les intérêts facturés seront légèrement plus élevés car ils sont composés sur les 1 010 $ plutôt que sur les 1 000 $ d'origine.

La plupart des émetteurs de cartes de crédit offrent un délai de grâce. Le délai de grâce est le temps entre la fin d'un cycle de facturation et le moment où votre facture est due. Vous ne payez généralement pas d'intérêts sur votre solde pendant cette période tant que vous le remboursez avant la date d'échéance.

Comment le TAP est-il calculé ?

L'APR dépend de deux facteurs. Premièrement, le taux préférentiel américain est la base à laquelle tous les autres taux d'intérêt commencent. Il s'agit du taux d'intérêt dont vous entendez parler par les experts financiers lorsqu'ils déterminent si le taux de base augmentera ou diminuera.

Cela a un impact sur tous les autres taux d'intérêt. Deuxièmement, le créancier ou l'institution financière ajoute un taux de marge, qui est le montant supérieur au taux de base.

Ce taux peut rester le même quel que soit le taux de base. Par exemple, le taux d'intérêt de base peut être de 4,9 % et le créancier facture une marge de 10 % pour tout financement. Le taux d'intérêt pour le client serait de 14,9 %.

TAP flottants ou fixes

De nombreux prêts ont un TAEG fixe, ce qui signifie que votre intérêt ne change pas pendant toute la durée du prêt. Vous le verrez le plus souvent dans un prêt immobilier à taux fixe, un prêt auto ou un prêt personnel. Avec certains prêts immobiliers, vous pouvez avoir un taux révisable, ce qui signifie qu'il change une fois, puis se fixe à un taux fixe pour la durée.

Les cartes de crédit utilisent souvent un APR variable (ou APR flottant), qui est défini pour une période de temps spécifique. Il change à mesure que le taux préférentiel américain change, ce qui signifie que vous pouvez payer un taux d'intérêt différent de celui au moment où vous vous êtes inscrit pour la première fois pour la carte de crédit.

Vous pouvez également découvrir qu'un créancier fournit différents APR pour divers frais. Cela se voit le plus souvent dans les cartes de crédit. Par exemple, vous payez un TAEG lorsque vous utilisez la carte de crédit pour des achats et un autre (généralement plus élevé) si vous souscrivez une avance de trésorerie. En règle générale, le TAEG de l'avance de fonds est supérieur au TAEG de l'achat.

Ce qui détermine votre APR

Plusieurs facteurs déterminent votre APR, c'est pourquoi il s'agit d'un concept si compliqué. Premièrement, le taux préférentiel américain a un impact direct sur le TAP qui vous est facturé, tout comme le taux de marge du créancier. Ensuite, en plus de ces influences définies, d'autres variables affectent le TAP spécifique qui vous est proposé pour votre carte de crédit ou votre prêt.

Plus important encore, votre pointage de crédit a un impact sur le fait que vous ayez un TAP faible ou élevé. Une personne avec un pointage de crédit inférieur paie un TAP plus élevé qu'une personne avec un excellent crédit.

Pour rendre cela équitable, les créanciers doivent suivre des règles spécifiques qu'ils ont mises en place pour tous les clients. Bien qu'ils puissent appliquer des taux d'intérêt différents aux clients, cela doit respecter ses directives.

Par exemple, un émetteur de carte de crédit peut facturer un TAP de 10 % pour les clients avec un pointage de crédit supérieur à 700 et un TAP de 15 % pour les clients avec un pointage de crédit inférieur à 700. Cependant, en vertu de cet ensemble de règles, ils ne pourraient pas facturer un 10 % APR pour un client avec un score de 705 et 15 % APR pour un deuxième client avec un score de 703.

APR spéciaux

Les émetteurs de cartes de crédit peuvent également facturer des APR spéciaux pour certaines situations. Vous le verrez souvent dans la pratique lorsque les cartes de crédit offrent un APR de 0 % pendant les 90 premiers jours pour les nouveaux clients.

TAP d'introduction : L'APR d'introduction n'est en vigueur que pour une durée limitée et peut être assorti de restrictions, telles que l'indisponibilité des transferts de solde.

Pénalité APR : Les sociétés de cartes de crédit ont généralement mis en place une pénalité APR pour les personnes qui effectuent des paiements en retard ou violent leur accord d'une manière ou d'une autre. Ce TAP entre en vigueur pour tous les achats futurs, mais il peut être abaissé si un client s'avère responsable du reste de ses paiements mensuels.

TAP de transfert de solde : Certaines cartes de crédit ont un APR spécial de transfert de solde. Vous pouvez voir des publicités faisant la promotion d'un taux de transfert de solde de zéro pour cent. Cela n'est généralement en vigueur que pour les montants transférés d'une autre carte de crédit et n'inclut pas les nouveaux achats ou les avances de fonds.

Il n'est généralement en place que pour un temps limité avant qu'un APR plus élevé n'entre en vigueur. Faites attention à ces détails; sinon, vous pourriez finir par payer plus pour vos transferts de solde ou vos nouveaux achats.

Comment comparer les APR

Pour connaître le coût total d'un produit que vous financez, vous devez comparer le TAEG avec la concurrence. N'oubliez pas que le TAEG comprend des frais spéciaux tels que les frais annuels, mais il n'inclura pas les retards de paiement ou d'autres frais spéciaux qui ne peuvent pas être calculés à l'avance.

Parfois, vous pouvez négocier un APR inférieur. Par exemple, si vous avez été un client fidèle qui a payé à temps, vous pouvez demander un examen de votre compte pour voir si vous êtes admissible à un meilleur APR.

La modification d'un APR est à la discrétion de la banque, il n'y a donc aucune garantie que vous l'obtiendrez. Cependant, cela peut être une option pour les clients importants, surtout si vous avez une offre similaire d'une autre société de carte de crédit.

Négocier un TAP inférieur

Dans certains cas, vous pourrez également négocier un TAEG inférieur si vous avez du mal à effectuer vos paiements mensuels. Dans cette situation, cependant, le créancier peut fermer votre compte parce qu'il ne veut pas que vous retrouviez votre solde.

Lorsque vous envisagez un APR dans un prêt immobilier, vous pouvez payer des points pour réduire votre taux d'intérêt. Les points correspondent à une certaine somme d'argent due à la clôture pour réduire votre taux d'intérêt. Étant donné que les prêts immobiliers sont mis en place pour 15 ou 30 ans, payer des points pour un taux d'intérêt plus bas pourrait vous faire économiser beaucoup d'argent au fil du temps.

Les TAP peuvent sembler être un élément compliqué du financement d'un achat, mais ils constituent un outil pédagogique utile pour vous aider à comparer les offres de crédit.

Les APR ont une influence significative sur le montant que vous paierez pour tout ce que vous choisissez de financer, il est donc important de comprendre exactement comment ils fonctionnent. N'ayez pas peur de poser des questions et de lire les petits caractères de votre APR pour vous assurer que vous faites une bonne affaire.

Finances personnelles

- Qu'est-ce qu'un bon taux d'intérêt pour un prêt ?

- Qu'est-ce qu'un taux d'intérêt relatif ?

- Taux annuel en pourcentage (TAEG)

- Qu'est-ce qu'une débenture ?

- Qu'est-ce qu'un taux d'intérêt flottant ?

- Qu'est-ce que la parité des taux d'intérêt ?

- Qu'est-ce qu'un plafond de taux d'intérêt ?

- Quel est le taux d'intérêt de la politique ?

- TAEG contre taux d'intérêt :que signifient-ils vraiment ?

-

Qu'est-ce qu'une option d'achat de taux d'intérêt ?

Qu'est-ce qu'une option d'achat de taux d'intérêt ? Une option sur taux dintérêt est un dérivé dont la valeur du contrat est basée sur les taux dintérêt. Il existe deux types doptions de taux dintérêt, appels et met. Une option dachat de taux dintérêt ...

-

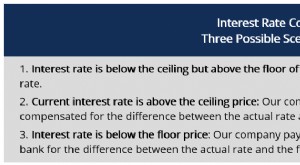

Qu'est-ce qu'un collier de taux d'intérêt ?

Qu'est-ce qu'un collier de taux d'intérêt ? Un collier de taux dintérêt est une option spécialisée qui peut être utilisée pour se protéger contre les variations des taux dintérêt. Il constitue une barrière pour les commerçants qui les utilisent...