6 conseils d'investissement dans les fonds communs de placement

- Gardez les dépenses courantes aussi bas que possible. Vous devriez toujours surveiller de près les frais de souscription (charges) et les frais de vos fonds communs de placement. Ceci est particulièrement important pour les investisseurs débutants, parce que vous commencez probablement avec de petites sommes d'argent, et vous voulez que la plus grande partie possible continue de fonctionner pour vous et ne soit pas perdue en ventes ou en dépenses d'exploitation. Plus un fonds est détenu longtemps, moins vos frais de charge initiaux seront importants. Mais les frais courants ne disparaîtront jamais; ils seront toujours là pour réduire le rendement de votre fonds. Aussi, sachez que les frais courants d'un fonds sont rarement réduits, car ses valeur liquidative (VNI) décline. Dans un marché baissier, ces frais érodent un pourcentage encore plus important du rendement annuel de votre fonds.

- Ne vous laissez pas aveugler par les performances à court terme. Les fonds qui affichent des rendements spectaculaires sur un an peuvent être très tentants; cependant, il est préférable de ne pas fonder votre décision d'investissement sur des résultats à court terme comme ceux-ci. Les fonds communs de placement sont des véhicules d'investissement à long terme (généralement définis comme cinq ans ou plus). Afin d'évaluer si un fonds est un bon investissement à long terme, il est impératif d'examiner ses performances passées sur une période de temps raisonnablement longue - trois-, cinq-, même dix ans. En plus de son retour, vous devriez également considérer la cohérence de ce retour, la performance du fonds par rapport à des fonds similaires, et comment il s'est comporté par rapport à l'ensemble du marché. Consultez également les rendements annualisés pour voir si quelques années de bonnes performances camouflent encore plus d'années de performances médiocres.

- Soyez conscient des antécédents de votre gestionnaire de fonds. Vérifiez toujours depuis combien de temps un gestionnaire (qu'il s'agisse d'un individu ou d'une équipe) a été en charge d'un fonds particulier ; plus la durée est longue, mieux c'est – de préférence cinq ans ou plus. Recherchez-en un qui suit une stratégie d'investissement cohérente et qui a généré des rendements fiables (et, espérons-le, croissants) sur une période de temps relativement longue.

- Rendez votre investissement aussi simple et automatique que possible. La façon la plus simple d'investir dans un fonds commun de placement est de mettre en place un régime automatique avec votre employeur ou votre société de fonds. Si possible, utilise ton régime 401(k) au travail pour que l'argent soit automatiquement déduit de votre salaire avant impôts. C'est non seulement une façon simple et indolore d'investir pour votre retraite, mais vous bénéficiez également d'une facture d'impôt sur le revenu actuelle moins élevée.

- Surveillez périodiquement la performance de votre fonds. Parce que c'est un investissement à long terme, vous n'avez pas besoin de vérifier votre fonds tous les jours. Mais juste parce qu'il s'agit d'un investissement à long terme – et parce que vous êtes un investisseur responsable – vous ne pouvez pas ignorer vos avoirs comme s'ils prenaient toujours soin d'eux-mêmes. Vérifiez mensuellement la performance de votre OPC, ou au moins trimestriellement. Cela vous permettra de déterminer si vous devez augmenter votre investissement dans le fonds, ou peut-être décider s'il est temps de vendre. Et lors de l'évaluation, assurez-vous de considérer la performance de votre fonds en relation avec autres fonds et l'ensemble du marché.

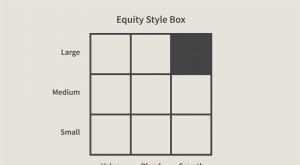

- Diversifier en utilisant l'allocation d'actifs. Oui, les fonds communs de placement sont généralement diversifiés; c'est l'un des principaux avantages qui en font des instruments d'investissement attrayants. Souvent, cependant, ils sont diversifiés au sein d'un certain groupe de titres (actions de grande ou petite capitalisation, valeurs de croissance, actions de valeur, etc.). Il est sage d'être également diversifié sur diverses classes d'actifs - actions , obligations , et équivalents de trésorerie – et parmi les différents types de fonds actions et obligations. La justification est basée sur des données de performance historiques. Différents groupes de titres et différents marchés économiques offrent de meilleurs rendements à différents moments. Ni les économies ni les marchés du monde entier ne bougent de manière synchrone les uns avec les autres. Une diversification accrue entre les différentes classes d'actifs vous permettra de récolter des bénéfices à mesure que les différents marchés prospèrent.

Fonds d'investissement public

- Regardez la performance des fonds communs de placement avec un seul œil sur le risque

- Comment évaluer la performance des fonds communs de placement

- Conseils pour lire votre prospectus de fonds communs de placement

- La stratégie de fonds communs de placement pondérée en fonction du rendement

- 5 conseils pour comparer les cotations des fonds communs de placement

- 4 conseils pour interpréter un rapport de fonds communs de placement

- Qu'est-ce qu'un fonds commun de placement?

- La recherche est la clé avant d'investir dans un nouveau fonds commun de placement

- Investir dans un fonds commun de placement n'est pas bon marché

-

Comment juger le rendement des fonds communs de placement

Comment juger le rendement des fonds communs de placement Quest-ce quun fonds commun de placement? Un fonds commun de placement est un pool dargent qui investit dans des actifs comme des actions et des obligations. Le pool dargent est divisé en actions que...

-

Rendement des fonds communs de placement

Rendement des fonds communs de placement Quest-ce que le rendement des fonds communs de placement? Le rendement des fonds communs de placement mesure le rendement de revenu dun fonds commun de placement. Il est calculé en divisant le paiem...