Comment évaluer la performance des fonds communs de placement

Une des choses importantes à considérer lors de l'évaluation rendement des fonds communs de placement est l'efficacité avec laquelle les liquidités sont réparties entre les différentes industries. Plusieurs études montrent qu'environ quarante pour cent de la variation des rendements entre les fonds s'explique par les allocations d'actifs cibles. Quatre-vingt-dix pour cent de la variation au sein d'un même portefeuille s'explique par l'allocation d'actifs au sein du fonds. Cela montre que la performance du fonds a moins à voir avec les actions individuelles qui les composent que les différences réelles de rendement entre les classes d'actifs. Reconnaître une diversification efficace lorsque l'on compare les fonds est essentiel pour sélectionner les meilleurs choix d'investissement. Un portefeuille parfaitement diversifié optimisera les rendements (c'est-à-dire fournira les rendements les plus élevés à un niveau de risque donné) en raison de la nature inhérente du risque actions lui-même. Le risque total des actions comprend le risque systématique (de marché) et le risque non systématique (diversifiable). Le risque systématique ne peut être évité et est causé par la volatilité des marchés boursiers résultant de facteurs macroéconomiques. C'est la bêta d'une action, qui mesure l'évolution d'une action par rapport au marché. Un investisseur se voit attribuer une prime de risque supérieure au taux d'intérêt sans risque en échange de la prise de ce risque inhérent. Parce que posséder une action individuelle ne se diversifie pas, cependant, ils sont également exposés à des risques non systématiques et sont susceptibles de voir la valeur de leurs actions fluctuer en fonction de la performance de l'entreprise et de son secteur. Le risque diversifiable (non systématique) peut être minimisé et, dans certains cas, éliminé grâce à une diversification appropriée.

Comment bien se diversifier

Un concept précieux à appliquer lors de la sélection de fonds communs de placement est qu'une grande quantité d'actions ne se traduit pas nécessairement par une diversification plus efficace. Aussi peu que quinze ou vingt actions peuvent suffire si elles sont correctement corrélées. Les meilleurs fonds communs de placement répartissent les actifs entre les industries qui ont de faibles corrélations les unes avec les autres. Une corrélation d'actifs plus faible signifie une meilleure performance du fonds. En effet, les actifs se faisant face compensent la volatilité. Soyez conscient de la corrélation lors de l'évaluation des secteurs détenus par les fonds. Bien que la détermination de la corrélation réelle d'un fonds implique de longs calculs, il est utile de raisonner logiquement si les industries détenues par des fonds seraient positivement ou négativement corrélées les unes aux autres (par exemple, les secteurs des services pétroliers et de l'énergie présenteraient un degré élevé de corrélation, considérant que la corrélation entre les secteurs de l'immobilier et de l'énergie pourrait être moins directe, et donc plus bas).

Résultats faussés

Le biais de survie est un autre concept à garder à l'esprit lors de l'évaluation des performances historiques des fonds communs de placement. Il s'agit d'un biais à la hausse du rendement global des fonds communs de placement qui se produit parce que les fonds que nous examinons sont ceux qui ont « survécu » (c'est-à-dire qui n'ont pas fermé leurs portes) au fil des ans. En réalité, plus de fonds ont fait faillite qu'ils n'en ont survécu, et lors de l'évaluation des moyennes historiques du rendement des fonds communs de placement, nous évaluons essentiellement les meilleurs fonds, en excluant les rendements de tous les fonds qui n'ont pas duré. Globalement, la leçon la plus importante à retenir est qu'une diversification efficace entre les classes d'actifs, caractérisé par de faibles corrélations entre les actifs est la clé pour choisir les meilleurs fonds.

Fonds d'investissement public

- Comment juger le rendement des fonds communs de placement

- Comment investir dans des fonds communs de placement et minimiser les risques

- Regardez la performance des fonds communs de placement avec un seul œil sur le risque

- Comment fonctionnent les fonds communs de placement?

- Le Fonds de Fonds

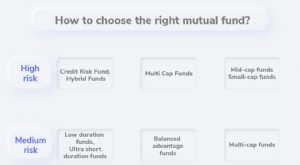

- Un classement des types de fonds communs de placement par risque

- Fonds commun de placement vs fonds de couverture

- Fonds communs de placement pécheurs

- Comment investir dans des fonds communs de placement

-

Comment investir dans des fonds communs de placement

Comment investir dans des fonds communs de placement Les fonds communs de placement sont un moyen facile dinvestir dans un large portefeuille dactions, obligations, et autres titres. Vous navez pas besoin de passer beaucoup de temps à choisir des action...

-

Comment choisir les mutuelles ?

Comment choisir les mutuelles ? Les vieux jours de gagner et déconomiser jusquà atteindre des objectifs à long terme et à court terme sont révolus. De nos jours, les gens ne veulent pas seulement économiser leur argent durement gagn...