Fiduciaire

Qu'est-ce qu'un fiduciaire?

Un fiduciaire est une personne ou une organisation qui agit au nom d'une ou plusieurs autres personnes, faire passer les intérêts de leurs clients avant les leurs, avec le devoir de préserver la bonne foi et la confiance. Être fiduciaire nécessite donc d'être tenu à la fois juridiquement et éthiquement d'agir dans le meilleur intérêt de l'autre.

Un fiduciaire peut être responsable du bien-être général d'un autre (par exemple, le tuteur légal d'un enfant), mais souvent la tâche implique des finances; gérer les biens d'une autre personne, ou un groupe de personnes, par exemple. Gestionnaires de fonds, conseillers financiers, banquiers, agents d'assurance, comptables, exécuteurs testamentaires, membres du conseil d'administration, et les mandataires sociaux ont tous une responsabilité fiduciaire.

Points clés à retenir

- Un fiduciaire est légalement tenu de faire passer l'intérêt de son client avant le sien.

- Les obligations fiduciaires apparaissent dans une série de relations d'affaires, comprenant un fiduciaire et un bénéficiaire, les membres du conseil d'administration et les actionnaires, et les exécuteurs testamentaires et légataires.

- Un fiduciaire d'investissement est toute personne ayant la responsabilité légale de gérer l'argent de quelqu'un d'autre, comme un membre du comité d'investissement d'un organisme de bienfaisance.

- Les conseillers en placement inscrits ont une obligation fiduciaire envers les clients; les courtiers doivent simplement respecter la norme d'adéquation moins stricte, ce qui ne nécessite pas de faire passer les intérêts du client avant les siens.

Comment la règle fiduciaire peut vous impacter

Comprendre un fiduciaire

Les responsabilités et les devoirs d'un fiduciaire sont à la fois éthiques et juridiques. Lorsqu'une partie accepte sciemment une obligation fiduciaire au nom d'une autre partie, ils sont tenus d'agir dans le meilleur intérêt du mandant, c'est-à-dire le client ou la partie dont ils gèrent les actifs. C'est ce qu'on appelle une « norme de diligence pour une personne prudente » ; une norme qui découle à l'origine d'une décision de justice de 1830. Cette formulation de la règle de la personne prudente exigeait qu'une personne agissant en qualité de fiduciaire agisse d'abord et avant tout en ayant à l'esprit les besoins des bénéficiaires. Des précautions strictes doivent être prises pour s'assurer qu'aucun conflit d'intérêts ne surgit entre le fiduciaire et son mandant.

Dans de nombreux cas, aucun profit ne doit être tiré de la relation à moins que le consentement explicite ne soit accordé au moment où la relation commence. Par exemple, au Royaume-Uni, les fiduciaires ne peuvent pas profiter de leur position, selon une décision de la Haute Cour anglaise, Keech contre Sandford (1726). Si le directeur donne son consentement, alors le fiduciaire peut conserver tout avantage qu'il a reçu ; ces avantages peuvent être monétaires ou définis plus largement comme une « opportunité ».

Les obligations fiduciaires apparaissent dans une grande variété de relations commerciales courantes, comprenant:

- Fiduciaire et bénéficiaire (le type le plus courant)

- Membres du conseil d'administration et actionnaires

- Les exécuteurs testamentaires et légataires

- Gardiens et pupilles

- Promoteurs et souscripteurs d'actions

- Avocats et clients

- Sociétés d'investissement et investisseurs

- Compagnies d'assurance/agents et assurés

Relation fiduciaire entre le fiduciaire et le bénéficiaire

Les arrangements successoraux et les fiducies mises en place impliquent à la fois un fiduciaire et un bénéficiaire. Une personne nommée à titre de fiduciaire ou de fiduciaire de la succession est le fiduciaire, et le bénéficiaire est le principal. En vertu d'une obligation de fiduciaire/bénéficiaire, le fiduciaire a la propriété légale des biens ou des actifs et détient le pouvoir nécessaire pour gérer les actifs détenus au nom de la fiducie. En droit successoral, le fiduciaire peut également être connu comme l'exécuteur testamentaire de la succession.

Notez que le syndic doit prendre des décisions qui sont dans le meilleur intérêt du bénéficiaire puisque ce dernier détient un titre équitable sur la propriété. La relation fiduciaire/bénéficiaire est un aspect important de la planification successorale globale, et un soin particulier doit être pris pour déterminer qui est désigné comme fiduciaire.

Les politiciens établissent souvent des fiducies aveugles afin d'éviter des scandales de conflits d'intérêts réels ou perçus. Une fiducie aveugle est une relation dans laquelle un fiduciaire est en charge de l'ensemble de l'investissement du corpus (actifs) d'un bénéficiaire sans que le bénéficiaire sache comment le corpus est investi. Même si le bénéficiaire n'a aucune connaissance, le fiduciaire a l'obligation fiduciaire d'investir le corpus conformément à la norme de conduite de la personne prudente.

Relation fiduciaire entre les membres du conseil et les actionnaires

Une obligation fiduciaire similaire peut être exercée par les administrateurs de sociétés, car ils peuvent être considérés comme des fiduciaires pour les actionnaires s'ils siègent au conseil d'une société, ou fiduciaires des déposants s'ils exercent les fonctions de directeur d'une banque. Les tâches spécifiques comprennent les suivantes :

Le devoir de diligence

Le devoir de diligence s'applique à la façon dont le conseil prend des décisions qui affectent l'avenir de l'entreprise. Le conseil d'administration a le devoir d'enquêter de manière approfondie sur toutes les décisions possibles et sur leur impact potentiel sur l'entreprise. Si le conseil vote pour élire un nouveau PDG, par exemple, la décision ne doit pas être prise uniquement sur la base de la connaissance ou de l'opinion du conseil d'un candidat possible ; il est de la responsabilité du conseil d'enquête d'enquêter sur tous les candidats viables pour s'assurer que la meilleure personne pour le poste est choisie.

Le devoir d'agir de bonne foi

Même après avoir examiné raisonnablement toutes les options qui s'offrent à lui, le conseil a la responsabilité de choisir l'option qui, selon lui, sert le mieux les intérêts de l'entreprise et de ses actionnaires.

Le devoir de loyauté

Le devoir de loyauté signifie que le conseil n'est tenu de mettre aucune autre cause, intérêts, ou des affiliations au-dessus de son allégeance à l'entreprise et aux investisseurs de l'entreprise. Les membres du Conseil doivent s'abstenir de toute relation personnelle ou professionnelle qui pourrait placer leur propre intérêt ou celui d'une autre personne ou entreprise au-dessus de l'intérêt de la société.

Contrairement aux croyances populaires, il n'y a pas de mandat légal selon lequel une société est tenue de maximiser le rendement pour les actionnaires.

S'il s'avère qu'un membre d'un conseil d'administration a manqué à son obligation fiduciaire, leur responsabilité peut être engagée en justice par la société elle-même ou par ses actionnaires.

Relation fiduciaire entre l'exécuteur et le légataire

Les activités fiduciaires peuvent également s'appliquer à des transactions spécifiques ou ponctuelles. Par exemple, un acte fiduciaire est utilisé pour transférer les droits de propriété dans une vente lorsqu'un fiduciaire doit agir en tant qu'exécuteur testamentaire de la vente au nom du propriétaire. Un acte fiduciaire est utile lorsqu'un propriétaire souhaite vendre mais n'est pas en mesure de gérer ses affaires pour cause de maladie, incompétence, ou d'autres circonstances, et a besoin de quelqu'un pour agir à sa place.

Un fiduciaire est tenu par la loi de divulguer à l'acheteur potentiel le véritable état de la propriété vendue, et ils ne peuvent tirer aucun avantage financier de la vente. Un acte fiduciaire est également utile lorsque le propriétaire est décédé et que ses biens font partie d'une succession qui nécessite une surveillance ou une gestion.

Relation fiduciaire entre le tuteur et le pupille

Dans le cadre d'une relation tuteur/tuteur, la tutelle légale d'un mineur est transférée à un adulte désigné. En tant que fiduciaire, le tuteur est chargé de veiller à ce que l'enfant mineur ou le pupille reçoive les soins appropriés, qui peut inclure le choix de l'endroit où le mineur fréquente l'école, que le mineur bénéficie de soins médicaux adaptés, qu'ils soient disciplinés de manière raisonnable, et que leur bien-être quotidien reste intact.

Un tuteur est nommé par le tribunal d'État lorsque le tuteur naturel d'un enfant mineur n'est plus en mesure de s'occuper de l'enfant. Dans la plupart des États, une relation tuteur/tuteur reste intacte jusqu'à ce que l'enfant mineur atteigne l'âge de la majorité.

Relation fiduciaire entre l'avocat et le client

La relation fiduciaire avocat/client est sans doute l'une des plus strictes. La Cour suprême des États-Unis déclare que le plus haut niveau de confiance doit exister entre un avocat et son client, et qu'un avocat, en tant que fiduciaire, doit agir en toute équité, fidélité, et la fidélité dans chaque représentation de, et traiter, clientes.

Les avocats sont tenus responsables des manquements à leurs obligations fiduciaires par le client et sont responsables devant le tribunal devant lequel ce client est représenté lorsqu'un manquement se produit.

Relation fiduciaire entre le mandant et l'agent

Un exemple plus générique d'obligation fiduciaire réside dans la relation mandant/mandataire. Toute personne physique, société, Partenariat, ou un organisme gouvernemental peut agir en tant que mandant ou mandataire tant que la personne ou l'entreprise a la capacité juridique de le faire. Dans le cadre d'une mission de mandant/mandataire, un mandataire est légalement désigné pour agir au nom du mandant sans conflit d'intérêts.

Un exemple courant de relation mandant/mandataire qui implique une obligation fiduciaire est un groupe d'actionnaires en tant que mandants élisant la direction ou des cadres supérieurs pour agir en tant qu'agents. De la même manière, les investisseurs agissent en tant que mandants lors de la sélection des gestionnaires de fonds d'investissement en tant qu'agents pour gérer les actifs.

Fiduciaire d'investissement

Bien qu'il puisse sembler qu'un fiduciaire d'investissement soit un professionnel de la finance (gestionnaire de fonds, banquier, etc), un « fiduciaire d'investissement » est en fait tout personne qui a la responsabilité légale de gérer l'argent de quelqu'un d'autre. Cela signifie que si vous vous êtes porté volontaire pour siéger au comité d'investissement du conseil d'administration de votre organisme de bienfaisance local ou d'une autre organisation, vous avez une responsabilité fiduciaire. Vous avez été placé dans une position de confiance, et il peut y avoir des conséquences pour la trahison de cette confiance.

Aussi, l'embauche d'un expert financier ou d'investissement ne décharge pas les membres du comité de toutes leurs fonctions. Ils ont toujours l'obligation de sélectionner et de contrôler avec prudence les activités de l'expert.

La règle d'adéquation

Courtiers-négociants, qui sont souvent rémunérés à la commission, n'ont généralement qu'à remplir une obligation de convenance. Ceci est défini comme la formulation de recommandations cohérentes avec les besoins et les préférences du client sous-jacent. Les courtiers sont réglementés par la Financial Industry Regulatory Authority (FINRA) selon des normes qui les obligent à faire des recommandations appropriées à leurs clients.

Au lieu de devoir placer leurs intérêts en dessous de ceux du client, la norme d'adéquation ne précise que le fait que le courtier doit raisonnablement croire que les recommandations formulées conviennent au client, en fonction des besoins financiers du client, objectifs, et des circonstances uniques. Une distinction clé en termes de loyauté est également importante :le premier devoir d'un courtier est envers son employeur, le courtier pour lequel ils travaillent, pas à leurs clients.

D'autres descriptions de l'adéquation consistent à s'assurer que les coûts de transaction ne sont pas excessifs et que leurs recommandations ne sont pas inappropriées pour le client. Les exemples qui peuvent violer l'adéquation incluent le commerce excessif, barattage du compte simplement pour générer plus de commissions, et changer fréquemment d'actifs de compte pour générer des revenus de transaction pour le courtier.

Aussi, la nécessité de divulguer les conflits d'intérêts potentiels n'est pas une exigence aussi stricte pour les courtiers ; un investissement doit seulement être adapté, il ne doit pas nécessairement être cohérent avec les objectifs et le profil de l'investisseur individuel.

La norme d'adéquation peut finir par provoquer des conflits entre un courtier et un client. Le conflit le plus évident concerne l'indemnisation. En vertu d'une norme fiduciaire, il serait strictement interdit à un conseiller en placement d'acheter un fonds commun de placement ou un autre investissement pour un client, car cela rapporterait au courtier des frais ou une commission plus élevés qu'une option qui coûterait moins cher au client ou rapporterait plus pour le client.

Dans le cadre de l'exigence d'adéquation, tant que l'investissement est adapté au client, il peut être acheté pour le client. Cela peut également inciter les courtiers à vendre leurs propres produits avant de rivaliser pour des produits qui peuvent coûter moins cher.

Adéquation par rapport à la norme fiduciaire

Si votre conseiller en placement est un conseiller en placement inscrit (RIA), ils partagent la responsabilité fiduciaire avec le comité d'investissement. D'autre part, un courtier, qui travaille pour un courtier, Peut-être pas. Certaines sociétés de courtage ne veulent pas ou ne permettent pas à leurs courtiers d'être des fiduciaires.

Conseillers en placement, qui sont généralement payants, sont liés à une norme fiduciaire établie dans le cadre de l'Investment Advisers Act de 1940. Ils peuvent être réglementés par la SEC ou les autorités de réglementation des valeurs mobilières de l'État. La loi définit assez précisément ce qu'est un fiduciaire, et il stipule un devoir de loyauté et de diligence, ce qui signifie que le conseiller doit faire passer les intérêts de son client avant les siens.

Par exemple, le conseiller ne peut pas acheter de titres pour son compte avant de les acheter pour un client et il lui est interdit d'effectuer des opérations pouvant entraîner des commissions plus élevées pour le conseiller ou son entreprise d'investissement.

Cela signifie également que le conseiller doit faire de son mieux pour s'assurer que les conseils d'investissement sont formulés à l'aide d'informations exactes et complètes. que l'analyse soit approfondie et aussi précise que possible. Il est important d'éviter les conflits d'intérêts lorsqu'on agit en tant que fiduciaire, et cela signifie qu'un conseiller doit divulguer tout conflit potentiel pour faire passer les intérêts du client avant ceux du conseiller.

En outre, le conseiller doit placer les transactions sous une norme de « meilleure exécution », ce qui signifie qu'ils doivent s'efforcer de négocier des titres avec la meilleure combinaison de faible coût et d'exécution efficace.

La règle fiduciaire de courte durée

Alors que le terme « convenance » était la norme pour les comptes transactionnels ou les comptes de courtage, la règle fiduciaire du ministère du Travail, proposé de durcir les choses pour les courtiers. Toute personne ayant des fonds de retraite sous gestion, qui a fait des recommandations ou des sollicitations pour un IRA ou d'autres comptes de retraite fiscalement avantageux, serait considéré comme un fiduciaire tenu de respecter cette norme, plutôt qu'à la norme de convenance qui était par ailleurs en vigueur.

La règle fiduciaire a eu une mise en œuvre longue et encore peu claire. Initialement proposé en 2010, il devait entrer en vigueur entre le 10 avril, 2017, et le 1er janvier 2018. Après l'entrée en fonction du président Trump, il a été reporté au 9 juin. 2017, y compris une période de transition pour certaines exemptions s'étendant jusqu'au 1er janvier. 2018.

Ensuite, la mise en œuvre de tous les éléments de la règle a été repoussée au 1er juillet 2019. Avant que cela ne se produise, la règle a été annulée à la suite d'une décision de juin 2018 de la cinquième cour de circuit des États-Unis.

En juin 2020, une nouvelle proposition, Proposition 3.0, a été publié par le ministère du Travail, qui « a rétabli la définition de fiduciaire de conseil en investissement en vigueur depuis 1975 accompagnée de nouvelles interprétations qui ont étendu sa portée dans le cadre du roulement, et a proposé une nouvelle exemption pour les conseils d'investissement conflictuels et les transactions principales. »

Il reste à voir s'il sera approuvé sous la nouvelle administration du président Biden.

Risques d'être un fiduciaire

La possibilité qu'un fiduciaire/agent ne fonctionne pas de manière optimale dans le meilleur intérêt du bénéficiaire est appelée « risque fiduciaire ». Cela ne signifie pas nécessairement que le fiduciaire utilise les ressources du bénéficiaire à son propre avantage; cela pourrait être le risque que le fiduciaire n'obtienne pas la meilleure valeur pour le bénéficiaire.

Par exemple, une situation dans laquelle un gestionnaire de fonds (agent) effectue plus de transactions que nécessaire pour le portefeuille d'un client est une source de risque fiduciaire, car le gestionnaire de fonds érode lentement les gains du client en engageant des coûts de transaction plus élevés que nécessaire.

En revanche, une situation dans laquelle une personne ou une entité légalement désignée pour gérer les actifs d'une autre partie utilise son pouvoir de manière contraire à l'éthique ou illégale pour en tirer un avantage financier, ou servir leur propre intérêt d'une autre manière, est appelé « abus fiduciaire » ou « fraude fiduciaire ».

Assurance fiduciaire

Une entreprise peut assurer les personnes qui agissent à titre de fiduciaires d'un régime de retraite admissible, tels que les administrateurs de la société, officiers, des employés, et autres personnes physiques fiduciaires.

L'assurance responsabilité fiduciaire vise à combler les lacunes existant dans la couverture traditionnelle offerte par le biais des polices d'assurance responsabilité des employés ou des administrateurs et dirigeants. Il offre une protection financière lorsque le besoin d'un litige survient, en raison de scénarios tels qu'une prétendue mauvaise gestion des fonds ou des investissements, erreurs administratives ou retards dans les transferts ou les distributions, une modification ou une réduction des prestations, ou des conseils erronés concernant la répartition des investissements au sein du régime.

Directives fiduciaires d'investissement

En réponse au besoin d'orientation des fiduciaires d'investissement, la Fondation pour les études fiduciaires à but non lucratif a été créée pour définir les pratiques d'investissement prudentes suivantes :

Étape 1 :Organiser

Le processus commence par une formation des fiduciaires sur les lois et les règles qui s'appliqueront à leur situation. Une fois que les fiduciaires ont identifié leurs règles de gouvernance, ils doivent ensuite définir les rôles et les responsabilités de toutes les parties impliquées dans le processus. Si des prestataires de services d'investissement sont utilisés, alors tout accord de service doit être écrit.

Étape 2 :Formaliser

La formalisation du processus d'investissement commence par la création des buts et objectifs du programme d'investissement. Les fiduciaires doivent identifier des facteurs tels que l'horizon d'investissement, un niveau de risque acceptable, et retour attendu. En identifiant ces facteurs, les fiduciaires créent un cadre pour évaluer les options d'investissement.

Les fiduciaires doivent ensuite sélectionner les classes d'actifs appropriées qui leur permettront de créer un portefeuille diversifié grâce à une méthodologie justifiable. La plupart des fiduciaires utilisent la théorie moderne du portefeuille (MPT) car la MPT est l'une des méthodes les plus acceptées pour créer des portefeuilles d'investissement qui ciblent un profil risque/rendement souhaité.

Finalement, le fiduciaire devrait formaliser ces étapes en créant une déclaration de politique d'investissement qui fournit les détails nécessaires à la mise en œuvre d'une stratégie d'investissement spécifique. Maintenant, la fiduciaire est prête à procéder à la mise en œuvre du programme d'investissement, comme identifié dans les deux premières étapes.

Étape 3 :Mettre en œuvre

La phase de mise en œuvre est celle où des investissements spécifiques ou des gestionnaires d'investissement sont sélectionnés pour répondre aux exigences détaillées dans la déclaration de politique d'investissement. Un processus de diligence raisonnable doit être conçu pour évaluer les investissements potentiels. Le processus de diligence raisonnable devrait identifier les critères utilisés pour évaluer et filtrer l'ensemble des options d'investissement potentielles.

La phase de mise en œuvre est généralement réalisée avec l'aide d'un conseiller en placement car de nombreuses fiduciaires n'ont pas les compétences et/ou les ressources nécessaires pour effectuer cette étape. Lorsqu'un conseiller est utilisé pour aider à la phase de mise en œuvre, les fiduciaires et les conseillers doivent communiquer pour s'assurer qu'un processus de diligence raisonnable convenu est utilisé dans la sélection des investissements ou des gestionnaires.

Étape 4 :Surveiller

La dernière étape peut être la partie la plus longue et la plus négligée du processus. Certaines fiduciaires ne ressentent pas l'urgence d'effectuer un suivi si elles ont correctement effectué les trois premières étapes. Les fiduciaires ne doivent négliger aucune de leurs responsabilités car ils pourraient être également responsables de négligence à chaque étape.

Afin de bien surveiller le processus d'investissement, les fiduciaires doivent examiner périodiquement les rapports qui comparent la performance de leurs investissements à l'indice et au groupe de pairs appropriés, et déterminer si les objectifs de l'énoncé de politique de placement sont atteints. Il ne suffit pas de surveiller les statistiques de performances.

Les fiduciaires doivent également surveiller les données qualitatives, tels que les changements dans la structure organisationnelle des gestionnaires d'investissement utilisés dans le portefeuille. Si les décideurs d'investissement d'une organisation sont partis, ou si leur niveau d'autorité a changé, les investisseurs doivent considérer comment ces informations peuvent avoir un impact sur les performances futures.

En plus des évaluations de performance, les fiduciaires doivent examiner les dépenses engagées dans la mise en œuvre du processus. Les fiduciaires sont responsables non seulement de la manière dont les fonds sont investis, mais également de la manière dont les fonds sont dépensés. Les frais d'investissement ont un impact direct sur la performance, et les fiduciaires doivent s'assurer que les frais payés pour la gestion des investissements sont justes et raisonnables.

Règles et règlements fiduciaires actuels

Un département de l'agence du Trésor, le Bureau du contrôleur de la monnaie, est chargé de réglementer les associations d'épargne fédérales et leurs activités fiduciaires aux États-Unis. De multiples obligations fiduciaires peuvent parfois être en conflit les unes avec les autres, un problème qui se produit souvent avec les agents immobiliers et les avocats. Deux intérêts opposés peuvent au mieux être équilibrés; cependant, équilibrer les intérêts n'est pas la même chose que servir au mieux les intérêts d'un client.

Les certifications fiduciaires sont distribuées au niveau de l'État et peuvent être révoquées par les tribunaux s'il s'avère qu'une personne néglige ses devoirs. Pour devenir certifié, un fiduciaire est tenu de réussir un examen qui teste sa connaissance des lois, les pratiques, et procédures liées à la sécurité, telles que la vérification des antécédents et le dépistage. Bien que les bénévoles du conseil n'aient pas besoin de certification, la diligence raisonnable consiste à s'assurer que les professionnels travaillant dans ces domaines ont les certifications ou les licences appropriées pour les tâches qu'ils effectuent.

Qu'est-ce qu'un fiduciaire?

Un fiduciaire doit placer l'intérêt de ses clients en premier, dans le cadre d'un accord juridique et éthiquement contraignant. Surtout, les fiduciaires sont tenus d'éviter un conflit d'intérêts entre le fiduciaire et le mandant. Parmi les formes les plus courantes de fiduciaires figurent les conseillers financiers, banquiers, gestionnaires de fonds, et les agents d'assurance. À la fois, les fiduciaires sont présents dans de nombreuses autres relations d'affaires, tels que les membres du conseil d'administration et les actionnaires.

Quelles sont les 3 obligations fiduciaires envers les actionnaires?

Étant donné que les administrateurs de sociétés peuvent être considérés comme des fiduciaires pour les actionnaires, ils possèdent les trois devoirs fiduciaires suivants. Le devoir de diligence exige des administrateurs qu'ils prennent des décisions de bonne foi pour les actionnaires d'une manière raisonnablement prudente. Le devoir de loyauté exige que les administrateurs ne mettent pas d'autres intérêts, cause, ou des entités au-dessus des intérêts de la société et de ses actionnaires. Obligation d'agir de bonne foi, finalement, exige que les administrateurs choisissent la meilleure option pour servir l'entreprise et les parties prenantes.

Qu'est-ce qu'un exemple de fiduciaire?

Prenons les exemples d'un fiduciaire et d'un bénéficiaire, forme la plus courante de relation fiduciaire. Le fiduciaire est une organisation ou une personne qui est responsable de la gestion des actifs d'un tiers, souvent trouvés dans les domaines, retraite, et les œuvres caritatives. Un fiduciaire a l'obligation fiduciaire de faire passer les intérêts de la fiducie en premier, avant les leurs.

investir

-

Guide des secrets du commerce des matières premières

Guide des secrets du commerce des matières premières Les négociants en matières premières qui réussissent connaissent les secrets du commerce des matières premières et font la distinction entre les différents types de marchés financiers. Le trading de m...

-

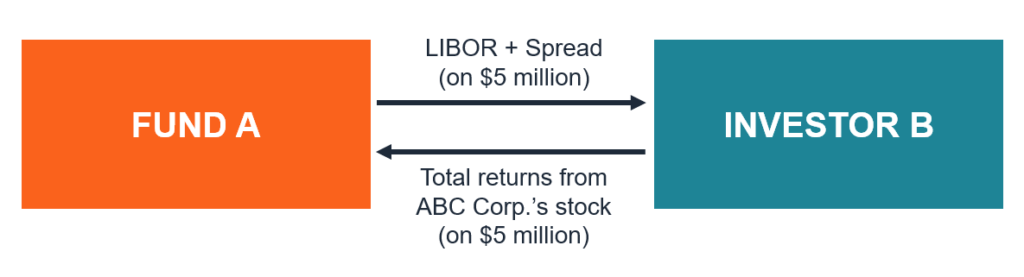

Qu'est-ce qu'un contrat d'échange d'actions ?

Qu'est-ce qu'un contrat d'échange d'actions ? Un contrat déchange dactions est un contrat dérivé entre deux parties qui implique léchange dun flux (jambe) de flux de trésorerie basés sur des actions liés à la performance dune action ou dun indice...

-

Comment configurer un IRA autogéré (SDIRA)

Comment configurer un IRA autogéré (SDIRA) Un IRA autogéré (SDIRA) peut aider les investisseurs qui planifient leur retraite à accéder à une variété dinvestissements alternatifs. Lorsque vous explorez vos options dépargne-retraite, cest une bo...

-

Quel pourcentage du salaire devrait être consacré à la nourriture et aux vêtements ?

Quel pourcentage du salaire devrait être consacré à la nourriture et aux vêtements ? Lors de lachat de nourriture, consultez les ventes. Difficile de trouver la frontière entre un besoin et un luxe, surtout lorsque vous considérez combien vous devriez dépenser pour la nourriture et l...