Devrais tu payer ton hypothèque en avance?

Mon amie Amy a récemment écrit avec un dilemme intéressant. « Devrais-je rembourser mon hypothèque plus tôt ? » Elle se demande.

Amy a un travail bien rémunéré et a réussi à épargner suffisamment pour ne plus avoir de dettes si elle le voulait. Et elle en a envie ! Mais est-ce le meilleur choix ? Elle est consciente que c'est un beau problème à avoir, mais c'est quand même un peu confus. Elle aimerait être guidée.

Voici une version abrégée de son e-mail :

Je me demande si vous avez des conseils à me donner concernant le remboursement d'une hypothèque par rapport à sa conservation à des fins fiscales.

Voici le récapitulatif de base : J'ai 22 ans et 103 $, 000 à gauche sur un prêt hypothécaire à taux fixe de 30 ans à 3,95 %. Mon paiement mensuel est de 668 $ par mois. Je paierai environ 48 000 $ d'intérêts cette année. Je paie mes impôts et mon assurance de ma poche chaque année.

Les deux dernières années, J'ai gagné près d'un quart de million de dollars chaque année, et cette année, je dépasserai probablement ce montant. C'est un endroit merveilleux. Sans autre dette, Je me demande si je devrais rembourser complètement mon prêt hypothécaire d'un seul coup en novembre, lorsque je recevrai ma prime.

J'ai des conseils des deux côtés. Mon comptable me met en garde contre cela, car je n'aurais pas d'autres amortissements pour compenser mon revenu élevé. Cependant, la liberté d'être SANS DETTE semble incroyable, même si cela s'accompagne d'une facture fiscale élevée.

J'aimerais vos conseils (ou les conseils de vos lecteurs, si cela offre une opportunité de partager avec eux).

Ma réponse courante à cette question – que je reçois souvent – a toujours été : Il s'agit d'une situation sans perte. Décider si vous devez payer votre maison est un cas où l'une ou l'autre option est géniale.

Mathématiquement (et financièrement), le meilleur choix est presque toujours de porter l'hypothèque. toutefois , beaucoup de gens reçoivent un énorme coup de pouce psychologique de ne pas avoir d'hypothèque. En d'autres termes, c'est l'une de ces situations où la décision financière intelligente et la décision psychologique intelligente ne sont pas nécessairement les mêmes.

Bien qu'Amy pose spécifiquement des questions sur les implications fiscales, commençons par examiner la situation dans son ensemble.

Les avantages et les inconvénients du remboursement de votre hypothèque

Juste pour que tout le monde soit sur la même longueur d'onde, voici un bref aperçu des avantages et des inconvénients du remboursement de votre hypothèque. Il y a des avantages et des inconvénients aux deux choix. Certains avantages sont-ils plus importants que d'autres ? Vous passez l'appel.

Voici pourquoi vous voudrez peut-être rembourser votre prêt hypothécaire plus tôt :

- Chaque fois que vous remboursez vos dettes, y compris votre hypothèque, vous obtenez un rendement garanti sur votre argent. Le marché boursier rapporte une moyenne à long terme de 6,8 % (rendements réels), mais la moyenne est ne pas Ordinaire. Il y a beaucoup de risques à investir en bourse. Si vous n'êtes pas à l'aise avec ce risque, rembourser votre hypothèque est un bon investissement. Plus à ce sujet dans un instant.

- J'aime considérer la valeur nette d'une maison comme une « réserve de valeur ». Lorsque vous remboursez votre hypothèque, c'est comme mettre de l'argent à la banque (bien que l'argent soit plus difficile d'accès). Cette équité peut être exploitée en cas de besoin. En attendant, il s'apprécie lentement (en supposant que la valeur de votre maison augmente).

- Si vous payez actuellement une assurance hypothécaire privée, généralement dans les cas où la valeur nette de votre maison est inférieure à 20 %, le remboursement de votre prêt hypothécaire vous aidera à éliminer ce coût. Ce n'est pas applicable à la situation d'Amy, mais c'est quelque chose que d'autres pourraient vouloir considérer.

- Il y a absolument un sentiment de soulagement qui vient d'être sans hypothèque. Tu sais que si les choses tournent mal, tu perds ton travail, les réservoirs de l'économie, etc - au moins tu as un endroit où vivre.

D'autre part, il y a des raisons pour lesquelles vous pourriez vouloir conserver un prêt hypothécaire aussi longtemps que possible. Voici quelques raisons pour lesquelles vous pourriez décider que vous préférez ne pas rembourser votre hypothèque :

- Si vous pensez pouvoir obtenir un taux de rendement plus élevé en investissant ailleurs, alors c'est le choix le plus judicieux. Dans notre ère récente de taux hypothécaires bas et de rendements boursiers élevés, par exemple, le choix logique était plutôt d'investir en bourse. Dans les années 1970, bien que, lorsque les taux hypothécaires étaient élevés et que le marché boursier était léthargique, cela n'aurait pas été une décision intelligente. (Voici une calculatrice simple qui peut vous aider à peser cette décision.)

- Certaines personnes, comme le comptable d'Amy, apparemment, croyez que les allégements fiscaux de votre hypothèque valent la peine d'être conservés. La déduction des intérêts hypothécaires, ils disent, contribue à réduire votre obligation au moment des impôts. Bien que cela soit techniquement vrai, c'est un mauvais commerce. (Vous verrez pourquoi dans la section suivante.) dans le cadre du Big Picture, c'est un facteur d'influence.

- Bien que ce ne soit pas souvent une considération, l'inflation est en fait votre amie lorsqu'il s'agit d'un prêt hypothécaire, en particulier un prêt hypothécaire de 30 ans. J'ai acheté ma première maison pour 108 $, 000 en 1993. Si j'avais gardé cette maison et mon hypothèque, Je paierais encore jusqu'en 2023. Mais je paierais avec courant dollars, qui ne valent qu'environ 57 cents par rapport à il y a 25 ans. L'inflation est généralement l'ennemi; avec une hypothèque, c'est ton ami.

- Finalement, il peut être plus judicieux de conserver votre prêt hypothécaire si vous appréciez la liquidité. C'est-à-dire, si vous voulez et/ou avez besoin d'argent liquide, garder l'hypothèque peut être la meilleure option. Une fois que vous avez donné votre argent à votre société de prêts hypothécaires, c'est pénible de le récupérer.

En raison de ma propre situation, J'ai l'impression que ce dernier point mérite un examen plus approfondi.

Tu vois, Je suis sans revenu régulier depuis plus de cinq ans maintenant. Je vis de mes économies. C'est vrai que j'ai des économies substantielles (dont je suis reconnaissant), mais une grande partie est détenue sur des comptes de retraite qui ne peuvent être exploités sans pénalité jusqu'à mon 59-1/2. (C'est dans moins de dix ans maintenant !)

J'ai environ 300 $, 000 pécule pour me durer les dix prochaines années. Si la bourse chute, ce nombre va diminuer. Il y a une partie de moi qui souhaite ne pas avoir été obligé de payer 442 $, 000 cash pour cette maison l'année dernière. Cela me rassurerait d'avoir une partie de cette équité – peut-être la moitié ? — en bourse et sur les comptes d'épargne à la place.

Tel quel, Je pourrais être dans le pétrin s'il s'avère que j'ai besoin de plus d'argent.

La déduction des intérêts hypothécaires résidentiels

Parce qu'Amy a posé des questions sur les implications fiscales du remboursement de son hypothèque, abordons cela avant de plonger plus profondément.

Ici aux États-Unis, les propriétaires sont autorisés à déduire leurs intérêts hypothécaires de leurs impôts sur le revenu à condition que certaines conditions soient remplies.

Supposons qu'Amy gagne (comme elle l'espère) 250 $, 000 cette année. Utilisation des tables d'impôt sur le revenu pour 2018, on voit que son taux marginal d'imposition serait de 35 %. (Cela signifie que le dernier dollar qu'elle a gagné est imposé à 35%.)

Elle serait imposée 45 $, 689,50 sur ses premiers 200 $, 000 de revenus, puis 17 $, 500 (35 %) sur les 50 $ suivants, 000. Son impôt total serait de 63 $, 189,50 et elle efficace le taux d'imposition serait de 25,3 %. (Son impôt à payer serait de 25,3 % de son revenu.)

Amy dit qu'elle paiera environ 4 800 $ d'intérêts hypothécaires en 2018. Si elle est en mesure de déduire entièrement ces intérêts, cela signifie qu'elle est capable de réduire son revenu imposable à partir de 250 $, 000 à 245 $, 200. Cela réduirait son impôt à payer de 63 $, 189,50 à 61 $, 509,50 — un total de 1680 $.

C'est la partie qui confond beaucoup de gens. Les déductions d'impôt sur le revenu réduisent le montant sur lequel vous êtes imposé, pas le montant de l'impôt que vous devez. C'est une différence subtile mais importante. (Les crédits d'impôt réduisent le montant que vous devez. Voici ce que l'IRS a à dire sur la différence entre les crédits d'impôt et les déductions fiscales.)

Si la déduction des intérêts hypothécaires réduisait réellement les impôts d'Amy, elle économiserait 4800 $ cette année. Au lieu, elle n'économise que 1680 $. Pour chaque dollar qu'elle paie à la banque, le gouvernement réduit ses impôts de 35 cents. Cela vous semble une bonne affaire ? Si c'est le cas, parlons! Je serais heureux de vous donner 35 $ en échange de 100 $.

Comme beaucoup d'autres, Je trouve l'argument du « vous devriez conserver une hypothèque pour la déduction fiscale » peu convaincant. Voici comment mon comptable l'a dit un jour :« Vous ne devriez pas considérer les économies d'impôt comme une raison d'acheter une maison. Ce n'est qu'un composant, et un mineur à cela.

C'est d'autant plus vrai que si Amy est incapable de proposer suffisamment d'autres déductions détaillées pour dépasser les 12 $, 000 déduction forfaitaire. Si c'est le cas, il n'y a aucun avantage fiscal à l'hypothèque.

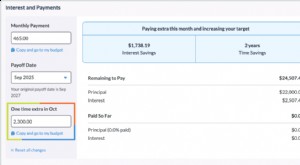

Le calcul du remboursement de votre hypothèque

Avez-vous remarqué qu'on ne cesse de parler du « taux de rendement garanti » qui découle du remboursement de votre hypothèque? Pourtant, nous n'avons pas parlé de ce que ce taux de rendement garanti est . Prenons un moment pour le faire.

- Si vous ne détaillez pas vos déductions fiscales, votre taux de rendement sur le remboursement anticipé de votre hypothèque est simplement votre taux hypothécaire actuel. Disons que vous avez une hypothèque avec un TAP de 3,95 % comme Amy. En remboursant cela, vous obtenez un rendement garanti de 3,95 %.

- Si tu faire détailler les déductions fiscales, votre rendement garanti est un peu plus compliqué à calculer. Faire cela, convertissez votre taux marginal d'imposition en un nombre décimal et soustrayez-le de un. Puis, multipliez ce nombre par votre taux hypothécaire.

Utilisons la situation d'Amy pour expliquer ce dernier point.

Le taux marginal d'imposition d'Amy est de 35 %. Si nous convertissons cela en un nombre décimal, on obtient 0,35. Si nous soustrayons cela de 1, nous obtenons 0,65. Si nous multiplions cela par son taux hypothécaire (3,95 %), nous obtenons 2,57%.

Si Amy devait rembourser son hypothèque plus tôt, elle gagnerait un rendement garanti de 2,57% sur son argent.

C'est beaucoup, beaucoup moins que le rendement réel de 6,8 % qu'Amy devrait pouvoir gagner si elle acheminait plutôt cet argent vers des fonds indiciels. Le piège ? Comme mentionné précédemment, les rendements boursiers sont ne pas garanti.

(Je vais laisser de côté les calculs d'intérêts composés par rapport aux intérêts simples, car j'ai déjà passé trop de temps sur cet article. Il suffit de dire que les rendements boursiers sont composés alors que les rendements du remboursement anticipé de votre prêt hypothécaire ne le sont pas. Si vous Je meurs d'envie de voir une discussion à ce sujet, consultez cet article sur Afford Anything.)

Si vous prenez votre décision en vous basant uniquement sur les mathématiques et la logique, il est logique de conserver votre prêt hypothécaire le plus longtemps possible. Mais personne prend des décisions comme celles-ci basées uniquement sur la logique. Pas même des « experts » financiers.

Ce que disent les experts

Qu'est-ce que la réel les experts de l'argent pensent à ce débat? Ils sont divisés. Certains pensent que vous devriez faire ce que vous pouvez pour rembourser votre prêt hypothécaire plus tôt. D'autres pensent que c'est une idée stupide.

Qu'est-ce que la réel les experts de l'argent pensent à ce débat? Ils sont divisés. Certains pensent que vous devriez faire ce que vous pouvez pour rembourser votre prêt hypothécaire plus tôt. D'autres pensent que c'est une idée stupide.

Voici un tour d'horizon des opinions de certains des manuels d'argent dans ma bibliothèque.

- Ric Edleman ( Les gens ordinaires, Richesse extraordinaire ): Ne soyez jamais propriétaire de votre maison. Au lieu, obtenez une grosse hypothèque de 30 ans et ne la remboursez jamais — quel que soit votre âge et vos revenus . « Chaque fois que vous envoyez 100 $ supplémentaires à votre société de prêts hypothécaires, vous vous privez de la possibilité d'investir ces 100 $ ailleurs.

- Suze Orman ( Les lois de l'argent ) :Investissez dans le connu avant l'inconnu. Le remboursement de votre hypothèque offre un retour sur investissement garanti. « Vous ne pouvez pas vivre dans une déclaration de revenus. Vous ne pouvez pas vivre dans un certificat d'actions. Vous vivez dans votre maison. (Ou sur votre île privée.)

- Elizabeth Warren ( Toute votre valeur ) :Économisez 20 % de vos revenus. Utiliser 10 % pour l'épargne-retraite, 5% pour accélérer votre hypothèque, et 5% à économiser pour de futurs rêves. " Rembourser votre maison fait également quelque chose que de nombreux planificateurs financiers négligent de mentionner :cela vous donne la liberté. Une fois cette hypothèque disparue, imaginez simplement toute la liberté dans votre portefeuille.

- Dave Ramsey ( Le relooking total de l'argent ): Remboursez votre hypothèque par anticipation si vous le pouvez , mais seulement après avoir économisé un fonds d'urgence, et seulement si vous consacrez au moins 15 % de votre revenu à la retraite. N'utilisez pas un programme conçu par un courtier; utilisez votre propre autodiscipline.

- Joe Dominguez et Vicki Robin ( Ton argent ou ta vie ): « Remboursez votre prêt hypothécaire le plus rapidement possible. Ce conseil date d'il y a 25 ans, lorsque les taux hypothécaires étaient plus élevés. En écrivant cet article, J'ai envoyé un e-mail à Vicki pour lui demander si son conseil est toujours le même. C'est :« Mon choix est de ne pas avoir de dettes et de vivre dans une maison que je peux me permettre. »

- Charles Givens ( Richesse sans risque ) propose une nouvelle approche du remboursement anticipé d'un prêt hypothécaire. « Le premier du mois où vous rédigez votre chèque hypothécaire régulier, [inclure un supplément] pour la partie « principal uniquement » du paiement du mois suivant. »

J'ai lu des centaines de livres d'argent au cours des quinze dernières années. De nombreux auteurs ont commenté cette question. Certains experts plaident en faveur du maintien de votre hypothèque; d'autres experts plaident en faveur de la libération de la dette. Il n'y a pas de consensus.

Lorsque j'ai écrit pour la première fois sur le remboursement de votre hypothèque il y a plus de dix ans, J'ai lié à un Yahoo! Article sur les finances de Laura Rowley. Cet article a disparu, ce qui est dommage. Dans cette pièce, Rowley a offert des informations intéressantes sur ce débat :

Pourquoi tant de gens choisissent-ils de mettre de l'argent supplémentaire dans un prêt hypothécaire alors que d'autres options augmenteraient probablement leur richesse ? "C'est vraiment un vestige de la mentalité de dépression qui a persisté de génération en génération, ” dit [un expert]. À l'époque, la plupart des prêts hypothécaires avaient des durées de un à cinq ans, avec un paiement forfaitaire dû à la fin.

« Tout choc sur le revenu signifiait que vous ne pouviez pas payer votre paiement - les hypothèques étaient beaucoup plus sensibles à l'incertitude économique, » [l'expert dit], et environ un quart des Américains étaient au chômage pendant la Grande Dépression. « C'est bien de rembourser votre hypothèque si cela vous donne la tranquillité d'esprit, mais vous devriez reconnaître ce que coûte cette tranquillité d'esprit.

Rowley suggère que la mentalité « remboursez votre hypothèque si vous le pouvez » est le produit d'un état d'esprit de pénurie. C'est une décision née de la peur. Garder l'hypothèque, d'autre part, est le signe d'un état d'esprit d'abondance, une croyance en un avenir positif. (Tu es d'accord avec elle ?)

Ce que disent mes collègues

Hier, J'ai interrogé certains de mes collègues qui écrivent sur l'immobilier. Ces gens vivent et respirent le logement et les hypothèques, donc ils connaissent leur affaire. J'étais curieux de savoir ce qu'ils pensaient du remboursement anticipé d'une hypothèque.

Mon copain Coach Carson a dit :

Ma femme et moi avons débattu de cette question précise sur notre résidence personnelle. Nous aimons l'idée de nous simplifier la vie et de réduire nos risques. Mais jusqu'à présent, nous avons décidé de ne pas le faire.

Globalement, Je considère le remboursement anticipé de votre prêt hypothécaire comme une décision qui concilie tranquillité d'esprit (risque faible) et croissance (rendement). Plus vous donnez de poids en toute tranquillité d'esprit, plus vous avez de chances de rembourser votre prêt hypothécaire par anticipation.

Tranchée Scott, le Président du site immobilier BiggerPockets et auteur de Ensemble pour la vie , m'a dit:

Que vous deviez rembourser votre hypothèque est moins un problème mathématique qu'un problème émotionnel.

- Si je suis en mode accumulation de richesse, ou essayer d'opérer ma prise de décision pour la plus grande quantité de richesse à long terme possible, Je vais investir dans une alternative plutôt que de rembourser mon hypothèque.

- Cependant, une fois sorti du mode d'accumulation de richesse, rembourser une hypothèque semble être très populaire. Une maison payée peut faire une énorme différence dans le montant des liquidités nécessaires pour financer votre style de vie.

Je vais dans un peu plus de détails sur les mathématiques derrière le remboursement d'une maison dans cet article.

Finalement, voici les conseils de Mindy Jensen, animateur du podcast BiggerPockets Money (et Mrs. 1500 Days) :

La plupart des gens négligent le pouvoir incroyable d'avoir un prêt hypothécaire remboursé. Je peux très bien dormir tout en ayant une hypothèque, mais certaines personnes obtiennent les heebie-jeebies ayant n'importe quelle sorte de dette du tout.

Cependant, si vous faites quelque chose avec cet argent qui peut rapporter un rendement plus élevé que votre hypothèque actuelle, c'est une évidence de ne pas payer.

Nous avons économisé suffisamment d'argent pour rembourser notre hypothèque à tout moment, continuer à conserver l'hypothèque parce que nous pouvons gagner plus d'argent en investissant en bourse (ou en investissant dans l'immobilier) que nous ne payons en intérêts sur le prêt. Notre taux est de 3,25 % et nous le conserverons pendant toute la durée du prêt hypothécaire.

Parmi mes amis qui vivent de l'immobilier, il y a plus de consensus qu'il n'y en a parmi les experts monétaires traditionnels. Les pros de l'immobilier disent tous la même chose :d'un point de vue mathématique, il est préférable de conserver l'hypothèque. Mais d'un point de vue mental, parfois, le meilleur choix est de payer.

Conclusion

Il y a des coins des interwebs où les gens sont sidérés que vous vouliez vouloir porter une hypothèque. Beaucoup de gens pensent que si vous pouvez rembourser la dette, c'est une évidence. Ils ont tort. Les mathématiques plaident en faveur de en gardant L'hypothèque.

Comme mon amie Amy l'a découvert, cependant, cette décision est plus une question d'état d'esprit que de mathématiques. Et parfois, même les mathématiques font du remboursement de l'hypothèque le meilleur choix.

- Dans le cas improbable même où vous portez une hypothèque à taux variable, le payer est une bonne idée, surtout maintenant que les taux ont commencé à augmenter.

- Si vous n'utilisiez pas autrement l'argent de manière productive - si vous le dépensiez simplement en biens de consommation, par exemple, alors vous devez absolument rembourser votre hypothèque par anticipation. Le maintien de l'hypothèque n'est un choix financier intelligent que si vous mettez cet argent à votre service !

- Si vous approchez de la retraite, il est probablement logique de rembourser votre hypothèque. En général, vous voulez réduire les risques en vieillissant. L'élimination de l'hypothèque est une façon de le faire. Certaines personnes soutiennent que rembourser votre maison est en fait une autre forme d'épargne-retraite.

- Si votre dette hypothécaire est un lourd fardeau psychologique, il est probablement logique de s'en débarrasser. Devenir libre d'hypothèque signifie que vous êtes également libéré du temps et de l'énergie consacrés à la gestion de l'hypothèque. C'est un réel avantage, même si vous ne pouvez pas mettre un numéro dessus.

Voilà, mes amies, 3000 mots pour savoir si vous devez ou non rembourser votre hypothèque par anticipation. Et à la fin, la réponse est :ça dépend.

L'essentiel est qu'il s'agit d'une situation sans perte. Les deux options sont bonnes. Si vous avez la chance d'avoir l'argent pour rembourser votre hypothèque, et si cela te rendait heureux, alors vous devriez payer la maison. Autrement, gardez la dette et faites travailler l'argent ailleurs !

la finance

- Vous voulez rembourser votre hypothèque avant de prendre votre retraite? Fais ça maintenant

- Devriez-vous refinancer votre prêt hypothécaire si vous prévoyez prendre une retraite anticipée?

- 10 façons de rembourser votre prêt hypothécaire plus rapidement

- Devriez-vous refinancer votre hypothèque alors que les taux sont bas ?

- Dois-je rembourser mon prêt hypothécaire?

- Devriez-vous rembourser votre prêt hypothécaire plus tôt :avantages, inconvénients et conseils pour un remboursement anticipé

- Comment rembourser votre prêt auto plus tôt

- Devriez-vous obtenir un cosignataire pour votre prêt hypothécaire ?

- Devriez-vous économiser de l'argent ou rembourser vos dettes ?

-

Qu'arrive-t-il à votre pointage de crédit si vous remboursez votre hypothèque?

Qu'arrive-t-il à votre pointage de crédit si vous remboursez votre hypothèque? Beaucoup ou tous les produits ici proviennent de nos partenaires qui nous paient une commission. Cest comme ça quon gagne de largent. Mais notre intégrité éditoriale garantit que les opinions de nos e...

-

5 façons de rembourser votre prêt hypothécaire rapidement

5 façons de rembourser votre prêt hypothécaire rapidement Beaucoup de gens sont naturellement intéressés par la démolition de toutes leurs dettes et cela implique de trouver comment rembourser rapidement une hypothèque. Cest un objectif admirable, et vivre u...