Qu'est-ce que la vente libre ?

Over-the-counter (OTC) est la négociation de titres.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction qui sont émis soit pour des titres de participation, soit pour des titres de créance d'une société cotée en bourse. La société émettrice crée ces instruments dans le but exprès de lever des fonds pour financer davantage les activités et l'expansion de l'entreprise. entre deux contreparties exécutées en dehors des échanges formels et sans le contrôle d'une bourse Bourse La bourse désigne les marchés publics qui existent pour l'émission, acheter et vendre des actions négociées en bourse ou de gré à gré. Actions, également appelées actions, représentent la propriété fractionnée dans un régulateur d'entreprise. Le trading OTC se fait sur des marchés de gré à gré (un lieu décentralisé sans emplacement physique), via les réseaux de concessionnaires.

Contrairement à la négociation sur des échanges formels, le commerce de gré à gré ne nécessite pas le commerce d'articles seulement standardisés (par exemple, gamme clairement définie de quantité et de qualité des produits). Aussi, les prix ne sont pas toujours rendus publics. Les contrats OTC sont bilatéraux, et chaque partie pourrait être confrontée au risque de créditRisque de créditLe risque de crédit est le risque de perte qui peut survenir en cas de non-respect par une partie des termes et conditions de tout contrat financier, principalement, préoccupations concernant sa contrepartie.

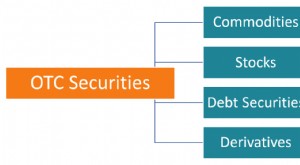

Titres de gré à gré

Les titres OTC comprennent une large gamme d'instruments financiers et de matières premières. Les instruments financiers négociés de gré à gré comprennent les actionsStockQu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable., titres de créance, et dérivés. Les actions négociées de gré à gré appartiennent généralement à de petites entreprises qui n'ont pas les ressources nécessaires pour être cotées sur des bourses formelles. Cependant, Parfois, même les actions de grandes entreprises sont négociées de gré à gré.

Les produits dérivés représentent une part substantielle du commerce de gré à gré, ce qui est particulièrement crucial dans la couverture des risques à l'aide de produits dérivés. L'absence de limitations sur la quantité et la qualité des articles négociés permet aux parties impliquées dans la négociation d'adapter les spécifications des contrats de la transaction à l'exposition au risque. Ainsi, ces instruments pourraient être utilisés pour une « couverture parfaite ».

Réseaux OTC

Aux Etats-Unis, la négociation d'actions de gré à gré s'effectue par l'intermédiaire de réseaux de teneurs de marché. Les deux réseaux bien connus sont gérés par l'OTC Markets Group et la Financial Industry Regulation Authority (FINRA). Ces réseaux fournissent des services de cotation aux concessionnaires des marchés participants. Les transactions sont exécutées par les courtiers en ligne ou par téléphone.

L'importance de l'OTC en finance

Si les marchés de gré à gré restent un élément essentiel de la finance mondiale, Les dérivés de gré à gré ont une importance exceptionnelle. La plus grande flexibilité offerte aux acteurs du marché leur permet d'ajuster les contrats dérivés en fonction de leur exposition au risque.

Aussi, Le trading de gré à gré augmente la liquidité globale sur les marchés financiers, car les entreprises qui ne peuvent pas négocier sur les bourses formelles ont accès au capital via les marchés de gré à gré.

Cependant, Le trading OTC est exposé à de nombreux risques. L'un des plus importants est le risque de contrepartie - la possibilité de défaillance de l'autre partie avant l'exécution ou l'expiration d'un contrat. De plus, le manque de transparence et une liquidité plus faible par rapport aux échanges formels peuvent déclencher des événements désastreux lors d'une crise financière. La flexibilité de la conception des contrats dérivés peut aggraver la situation. La conception plus compliquée des titres rend plus difficile la détermination de leur juste valeur. Ainsi, le risque de spéculation et d'événements imprévus peut nuire à la stabilité des marchés.

Par exemple, Les CDO notoires et les CDO synthétiques qui ont eu un impact significatif sur la crise financière mondiale en 2007-2008 ont été négociés uniquement sur les marchés de gré à gré.

Lectures connexes

CFI est le fournisseur mondial de Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance . Inscrivez-vous aujourd'hui ! programme de certification et outils d'avancement professionnel pour les professionnels de la finance. Pour en savoir plus et faire passer vos compétences au niveau supérieur, explorez les ressources supplémentaires ci-dessous :

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

- Liste de négociation restreinteListe de négociation restreinteLes titres sont placés sur la liste restreinte d'une banque lorsque la banque est engagée avec l'entreprise dans une activité non publique, tels que les travaux de fusions et acquisitions, propriété affiliée, ou des activités de prise ferme ou autre distribution des titres de l'émetteur (de la société).

- Mécanismes de négociationMécanismes de négociationLes mécanismes de négociation font référence aux différentes méthodes par lesquelles les actifs sont négociés. Les deux principaux types de mécanismes de négociation sont les mécanismes de négociation axés sur les cotations et les commandes.

- Types de marchés – Concessionnaires, Courtiers, ÉchangesTypes de marchés - Concessionnaires, Courtiers, BoursesLes marchés comprennent les courtiers, concessionnaires, et les marchés des changes. Chaque marché fonctionne selon des mécanismes de négociation différents, qui affectent la liquidité et le contrôle. Les différents types de marchés permettent différentes caractéristiques de trading, décrit dans ce guide

investir

-

Qu'est-ce que la durée de vie moyenne ?

Qu'est-ce que la durée de vie moyenne ? La durée de vie moyenne est la durée pendant laquelle chaque unité de capital impayé devrait rester impayée. La durée de vie moyenne des hypothèquesHypothèqueUne hypothèque est un prêt – accordé par u...

-

Qu'est-ce que la vente libre ?

Qu'est-ce que la vente libre ? Over-the-counter (OTC) est la négociation de titres.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction qui sont émis soit pour des titres de partic...