Comment le capital-investissement a gagné tandis que d'autres investisseurs de Dick Smith ont été brûlés

La disparition récente quelque peu rapide de Dick Smith Holdings, entraînant son entrée en redressement judiciaire, est un rappel brutal des risques d'investir dans des sociétés cotées par des sociétés de capital-investissement sans faire de recherches approfondies. Un autre exemple du passé récent est Myer, qui n'a également jamais récupéré n'importe où près de son prix d'inscription d'origine.

Certains commentateurs ont imputé la disparition à une mauvaise stratégie, circonstances dans le secteur de la vente au détail, ou une mauvaise gestion des stocks. Mais alors que les investisseurs dans les actions de Dick Smith Holdings pourraient se retrouver sans rien, la société de capital-investissement qui a racheté Dick Smith à Woolworths en 2012 a déjà récupéré son investissement en espèces à plusieurs reprises.

Comment est-ce possible?

Comment Anchorage Capital Partners a-t-il réussi à acquérir Dick Smith auprès de Woolworths en 2012 dans le cadre d'un accord d'une valeur de 115 millions de dollars australiens et l'a mis sur le marché pour une valeur marchande totale équivalente de 520 millions de dollars australiens ?

Capital-investissement 101

Les sociétés de capital-investissement représentent généralement des investisseurs avertis tels que des particuliers fortunés, ou les gestionnaires de fonds à la recherche de rendements plus élevés grâce à des investissements à effet de levier.

En règle générale, une société de capital-investissement entreprendra un portefeuille d'investissements à fort effet de levier dans différents secteurs atteignant un niveau de diversité mais à un risque élevé plus ils restent longtemps.

Les entreprises ont un objectif très clair :identifier les entreprises à fort potentiel de rendement sur la base de leur bilan, potentiel d'exploitation ou capacité de levier et d'avantages fiscaux mais à sortir dès que les objectifs sont atteints.

L'objectif n'est pas d'acquérir une entreprise dans le but d'investir à plus long terme, mais uniquement dans l'optique de sortir à un point où la relation rendement/risque est maximisée.

Façade

Cela signifie qu'une sortie est prévue dès le premier jour dans la mesure où le retour n'est pas compromis. Les perspectives à long terme de l'entreprise n'intéressent la société de capital-investissement que dans la mesure où elles aident à habiller l'entreprise pour le marché afin d'aider à la sortie de la société de capital-investissement. Dans le cas d'une sortie par cotation, cela impliquera généralement de changer et de présenter l'entreprise afin qu'elle soit perçue comme un investissement plus précieux par les futurs investisseurs. L'emballage impliquera généralement tous les aspects positifs essentiels du marché de l'entreprise, le bilan, structure et gestion du capital.

Si une entreprise acquise est déjà inscrite, souvent, ils radieront l'entreprise de la cote, le restructurer et le reconditionner, puis le mettre sur le marché par le biais d'une bourse ou le vendre en tant qu'entreprise en exploitation en partie ou en totalité lors d'une vente. Souvent, ils acquerront des divisions ou des segments d'entreprises au sein de grandes entreprises, comme ce fut le cas pour Dick Smith.

En règle générale, les transactions de capital-investissement sont à fort effet de levier, à savoir qu'il y a beaucoup plus de dettes que de fonds propres utilisés pour financer l'acquisition, mais une fois que les intérêts et la dette sont couverts, tous les rendements vont aux actionnaires, et au départ, il s'agit de la société de capital-investissement. Lorsqu'une entreprise est acquise par une société de capital-investissement, elle se fait par l'intermédiaire d'une entité ou d'une société holding (newco). Newco sous contrôle de private equity, s'achète généralement, en ce sens que newco détiendra l'entreprise acquise mais que le private equity contrôle newco.

Le capital-investissement financera l'acquisition de l'entreprise par une majorité de dettes au sein de newco et non de la société de capital-investissement. La société de capital-investissement et la direction apporteront le capital minimum requis ; cela dépendra des modalités de financement qui seront régies par le bilan de newco, la réputation de la société de capital-investissement et du management, et l'appétit des institutions financières pour la dette newco. Les avantages fiscaux seront également maximisés dans la mesure où les intérêts sont déductibles d'impôt, un énorme avantage étant donné le degré d'endettement. De plus, l'impôt payé sur ces gains est un gain en capital, taxé à un taux inférieur. Les sociétés de capital-investissement utiliseront des avocats fiscalistes et des comptables très intelligents pour structurer l'accord afin que les impôts payés soient bien minimisés.

La société de capital-investissement et le management détiendront la totalité du capital de newco, mais avec des restrictions pour les gestionnaires en termes de vente de leurs actions. Les sociétés de capital-investissement n'accepteront des restrictions sur la vente de leurs actions que dans la mesure où il s'agit d'une condition préalable au financement par emprunt et elles pensent que cela maximise le prix qu'elles peuvent recevoir à la sortie afin de ne pas créer une mauvaise impression.

Les sociétés de capital-investissement obtiendront également des rendements en facturant à l'entreprise acquise des frais de gestion parfois exorbitants ainsi qu'en extrayant des rendements de la vente de l'entreprise en partie ou en totalité, et peut même extraire des dividendes, selon les engagements financiers des prêteurs mis en place au moment de l'acquisition.

Le capital-investissement peut envisager de maintenir une participation à plus long terme, passé leur sortie initiale, dans la mesure où cela aide à maximiser la valeur reçue pour leur participation vendue et seront prêts à radier cette participation continue ayant déjà atteint le rendement souhaité.

C'est ce que je suggère qui s'est déjà produit dans le cas de Dick Smith. Anchorage a reçu un prix de plus de 2 dollars australiens par action, liquider la majorité de sa participation et, ce faisant, est également susceptible d'avoir levé de nouveaux capitaux propres pour rembourser une partie de la dette, selon les conventions en vigueur. Quoi qu'il en soit, Anchorage aura effectué plusieurs fois son investissement initial lors de la cotation de Dick Smith Holdings, même après avoir payé la hausse à Woolworths, le cas échéant, dans le cadre de l'accord.

Les perdants seront ceux qui s'engagent, la gestion, actionnaires, en particulier ceux qui ont tenu bon depuis la cotation de Dick Smith Holdings et les créanciers non garantis avec la peau dans le jeu contre Anchorage qui est simplement impliqué. C'est comme du bacon et des œufs, la poule est impliquée mais le cochon est engagé.

bourse

- Comment négocier une rémunération en actions

- Comment le capital-investissement peut aider à lutter contre le changement climatique

- Les quatre étapes pour créer un fonds de private equity

- Comment démarrer votre propre fonds de capital-investissement

- Comprendre le Private Equity (PE)

- Comment valoriser les entreprises privées

- Comment investir dans le capital-investissement

- Comment fonctionnent les dividendes de capital-investissement

- Comment les rendements du capital-investissement se comparent-ils aux autres rendements d'investissement ?

-

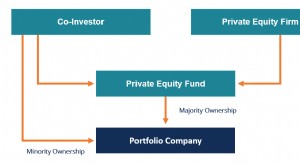

Qu'est-ce que le co-investissement en actions ?

Qu'est-ce que le co-investissement en actions ? Un co-investissement en fonds propres (ou co-investissement) est un investissement minoritaire. entreprise. Linvestissement se fait aux côtés dun sponsor financier. Un exemple de co-investisseur compr...

-

Qu'est-ce que le financement participatif en Private Equity ?

Qu'est-ce que le financement participatif en Private Equity ? Le financement participatif en private equity fait référence à la pratique de générer des financements par la vente de titres tels que des actions, dettes, et billets convertibles. Cest une voie nouve...