Ces trois entreprises possèdent l'Amérique d'entreprise

Un changement fondamental est en cours dans l'investissement boursier, et les retombées sont sur le point d'avoir un impact considérable sur les entreprises américaines.

Autrefois, les particuliers et les grandes institutions investissent majoritairement dans des fonds communs de placement à gestion active, comme la fidélité, dans lequel les gestionnaires de fonds sélectionnent des actions dans le but de battre le marché. Mais depuis la crise financière de 2008, les investisseurs se sont tournés vers les fonds indiciels, qui reproduisent des indices boursiers établis, comme le S&P 500.

L'ampleur du changement est stupéfiante :de 2007 à 2016, les fonds gérés activement ont enregistré des sorties d'environ 1 USD 200 milliards, tandis que les fonds indiciels ont enregistré des entrées de plus de 1 USD 400 milliards.

Au premier trimestre 2017, les fonds indiciels ont rapporté plus de 200 milliards de dollars US – la valeur trimestrielle la plus élevée jamais enregistrée.

Démocratiser le marché ?

Ce changement, sans doute le plus gros mouvement d'investissement de l'histoire, est due en grande partie aux coûts beaucoup plus faibles des fonds indiciels.

Les fonds gérés activement analysent le marché, et leurs directeurs sont bien payés pour leur travail. Mais la grande majorité n'est pas en mesure de battre systématiquement l'indice.

Alors pourquoi payer 1 à 2 % de frais chaque année pour des fonds actifs alors que les fonds indiciels coûtent un dixième de ce montant et offrent les mêmes performances ?

Certains observateurs ont qualifié cette évolution de « démocratisation de l'investissement », car il a considérablement réduit les dépenses des investisseurs.

Mais les autres impacts de ce glissement sismique sont loin de se démocratiser. Une différence cruciale entre les secteurs des fonds actifs et des fonds indiciels est que le premier est fragmenté, composé de centaines de gestionnaires d'actifs différents, petits et grands.

Le secteur indiciel en forte croissance, d'autre part, est très concentré. Il n'est dominé que par trois géants américains de la gestion d'actifs :BlackRock, Vanguard et State Street – ce que nous appelons les Big Three.

Frais réduits mis à part, l'essor des fonds indiciels a entraîné une concentration massive de la propriété des entreprises. Ensemble, Roche noire, Vanguard et State Street ont près de 11 000 milliards de dollars d'actifs sous gestion. C'est plus que tous les fonds souverains réunis et plus de trois fois l'industrie mondiale des hedge funds.

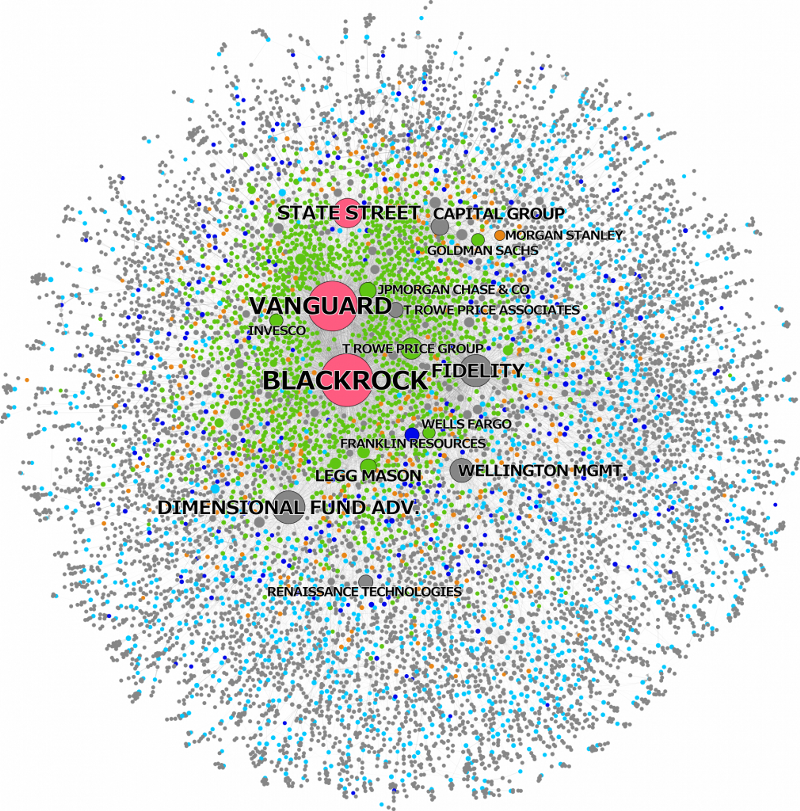

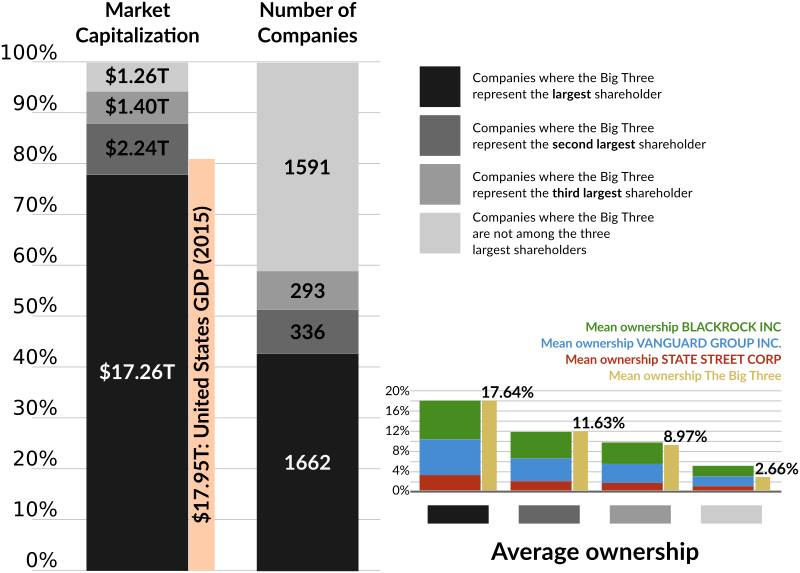

Dans un article récemment publié, notre projet de recherche CORPNET a cartographié de manière exhaustive la propriété des trois grands. Nous avons découvert que les trois grands, pris ensemble, sont devenus le principal actionnaire de 40 % de toutes les entreprises cotées en bourse aux États-Unis.

En 2015, ces 1, 600 entreprises américaines avaient des revenus combinés d'environ 9 100 milliards de dollars, une capitalisation boursière de plus de 17 000 milliards de dollars américains, et employait plus de 23,5 millions de personnes.

Dans le S&P 500 – l'indice de référence des plus grandes entreprises américaines – la situation est encore plus extrême. Ensemble, les trois grands sont le plus grand actionnaire unique de près de 90 % des entreprises du S&P 500, dont Apple, Microsoft, ExxonMobil, General Electric et Coca-Cola. C'est l'indice dans lequel la plupart des gens investissent.

Le pouvoir des investisseurs passifs

Avec la propriété d'entreprise vient le pouvoir des actionnaires. BlackRock a récemment fait valoir que légalement, il n'était pas le « propriétaire » des actions qu'il détient, mais agit plutôt comme une sorte de dépositaire pour ses investisseurs.

C'est un détail technique à trier pour les avocats. Ce qui est indéniable, c'est que les Trois Grands exercent les droits de vote attachés à ces actions. Par conséquent, ils doivent être perçus comme des propriétaires de fait par les dirigeants d'entreprise.

Ces entreprises ont, En réalité, déclaré publiquement qu'ils cherchaient à exercer une influence. William McNabb, président et chef de la direction de Vanguard, a déclaré en 2015 que, "Autrefois, certains ont supposé à tort que notre style de gestion principalement passif suggère une attitude passive à l'égard de la gouvernance d'entreprise. Rien ne pouvait être plus loin de la vérité."

Lorsque nous avons analysé le comportement de vote des trois grands, nous avons constaté qu'ils la coordonnent par le biais de services de gouvernance d'entreprise centralisés. Cela nécessite des efforts importants car techniquement, les actions sont détenues par de nombreux fonds individuels différents.

D'où, trois entreprises seulement détiennent un énorme pouvoir potentiel sur les entreprises américaines. De façon intéressante, bien que, nous avons constaté que les trois grands votent pour la direction dans environ 90 % de tous les votes aux assemblées générales annuelles, tout en votant principalement contre les propositions parrainées par les actionnaires (telles que les appels à des présidents de conseil d'administration indépendants).

Une interprétation est que BlackRock, Vanguard et State Street hésitent à exercer leur pouvoir sur les entreprises américaines. D'autres se demandent si les Trois Grands veulent vraiment ce pouvoir de vote, car ils cherchent principalement à minimiser les coûts.

Monopole américain d'entreprise

Quelles sont les conséquences futures de la position de propriété commune sans précédent des trois grands ?

La recherche est encore naissante, mais certains économistes avancent déjà que cette concentration du pouvoir actionnarial pourrait avoir des effets négatifs sur la concurrence.

Durant la dernière décennie, de nombreuses industries américaines sont devenues dominées par seulement une poignée d'entreprises, de l'aviation à la banque. Les Trois Grands – vus ensemble – sont pratiquement toujours le plus gros actionnaire des quelques concurrents qui restent dans ces secteurs.

C'est le cas d'American Airlines, Delta, et United Continental, comme pour les banques JPMorgan Chase, Wells Fargo, Banque d'Amérique, et Citigroup. Toutes ces sociétés font partie du S&P 500, l'indice dans lequel la plupart des gens investissent.

Leurs PDG sont probablement bien conscients que les trois grands sont l'actionnaire dominant de leur entreprise et en tiendraient compte lors de la prise de décisions. Donc, discutablement, les compagnies aériennes sont moins incitées à baisser les prix car cela réduirait les rendements globaux pour les trois grands, leur propriétaire commun.

De cette façon, les Trois Grands exercent peut-être une sorte de « pouvoir structurel » émergent sur une grande partie des entreprises américaines.

Qu'ils aient cherché ou non, les Trois Grands ont accumulé un pouvoir d'actionnaire extraordinaire, et ils continuent de le faire. Les fonds indiciels sont une entreprise d'envergure, ce qui signifie qu'à ce stade, les concurrents auront beaucoup de mal à gagner des parts de marché.

À bien des égards, le boom des fonds indiciels devient BlackRock, Vanguard et State Street en quelque chose qui ressemble à des services publics à bas prix avec une position quasi monopolistique. Face à une telle concentration de propriété et donc de pouvoir potentiel, nous pouvons nous attendre à ce que les demandes de contrôle réglementaire accru du nouveau « conseil d'administration permanent de facto » des entreprises américaines augmentent dans les années à venir.

bourse

- Qu'est-ce qu'un fonds indiciel ?

- 5 raisons d'éviter les fonds indiciels

- 5 avertissements potentiels concernant les fonds indiciels

- Indice de rendement absolu

- La vérité sur les fonds indiciels

- Achetez ces fonds d'obligations à gestion libre

- Comment fonctionnent les fonds indiciels Vanguard

- Fonds de suivi

- La vérité sur les fonds indiciels

-

Meilleurs fonds indiciels en octobre 2021

Meilleurs fonds indiciels en octobre 2021 Les fonds indiciels sont populaires auprès des investisseurs car ils promettent la propriété dune grande variété dactions, une plus grande diversification et un risque moindre – généralement le tout à...

-

Comment acheter des fonds indiciels

Comment acheter des fonds indiciels Linvestissement dans un fonds indiciel présente plusieurs avantages qui le rendent parfait pour les débutants. Par exemple, ils facturent souvent des frais peu élevés, nécessitent peu dentretien et pe...