Indice de force relative (RSI)

Qu'est-ce que l'indice de force relative (RSI) ?

L'indice de force relative (RSI) est un indicateur de dynamique utilisé dans l'analyse technique qui mesure l'ampleur des changements de prix récents pour évaluer les conditions de surachat ou de survente du prix d'une action ou d'un autre actif. Le RSI est affiché sous forme d'oscillateur (un graphique linéaire qui se déplace entre deux extrêmes) et peut avoir une lecture de 0 à 100. L'indicateur a été développé à l'origine par J. Welles Wilder Jr. et introduit dans son livre fondateur de 1978, "Nouveaux concepts dans les systèmes de trading techniques."

L'interprétation et l'utilisation traditionnelles du RSI sont que des valeurs de 70 ou plus indiquent qu'un titre devient suracheté ou surévalué et peut être prêt pour un renversement de tendance ou un recul correctif du prix. Une lecture RSI de 30 ou moins indique une condition de survente ou de sous-évaluation.

Points clés à retenir

- L'indice de force relative (RSI) est un oscillateur de quantité de mouvement populaire développé en 1978.

- Le RSI fournit aux traders techniques des signaux sur la dynamique des prix haussiers et baissiers, et il est souvent tracé sous le graphique du prix d'un actif.

- Un actif est généralement considéré comme suracheté lorsque le RSI est supérieur à 70 % et survendu lorsqu'il est inférieur à 30 %.

Indice de force relative (RSI)

La formule du RSI

Le RSI est calculé avec un calcul en deux parties qui commence par la formule suivante :

RSIstep un=100−[1+Perte moyenneGain moyen100]

Le gain ou la perte moyen utilisé dans le calcul est le pourcentage moyen de gain ou de perte au cours d'une période rétrospective. La formule utilise une valeur positive pour la perte moyenne.

La norme consiste à utiliser 14 périodes pour calculer la valeur RSI initiale. Par exemple, imaginez que le marché a clôturé en hausse sept des 14 derniers jours avec un gain moyen de 1%. Les sept jours restants ont tous clôturé en baisse avec une perte moyenne de -0,8 %. Le calcul de la première partie du RSI ressemblerait au calcul étendu suivant :

55,55=100−⎣⎢⎢⎡1+(140,8%)(141%)100⎦⎥⎥⎤

Une fois qu'il y a 14 périodes de données disponibles, la deuxième partie de la formule RSI peut être calculée. La deuxième étape du calcul lisse les résultats.

RSIstep deux=100−[1+((Perte moyenne précédente×13) + Perte actuelle)(Gain moyen précédent×13) + Gain actuel100]

Calcul du RSI

En utilisant les formules ci-dessus, le RSI peut être calculé, où la ligne RSI peut ensuite être tracée sous le graphique des prix d'un actif.

Le RSI augmentera à mesure que le nombre et la taille des clôtures positives augmenteront, et il diminuera à mesure que le nombre et la taille des pertes augmenteront. La deuxième partie du calcul lisse le résultat, le RSI n'atteindra donc que 100 ou 0 dans un marché en forte tendance.

Image de Sabrina Jiang © Investopedia 2021

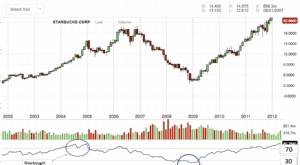

Comme vous pouvez le voir dans le graphique ci-dessus, l'indicateur RSI peut rester dans la région de surachat pendant de longues périodes alors que le titre est dans une tendance haussière. L'indicateur peut également rester longtemps en territoire de survente lorsque le titre est dans une tendance baissière. Cela peut être déroutant pour les nouveaux analystes, mais apprendre à utiliser l'indicateur dans le contexte de la tendance dominante clarifiera ces questions.

Que vous dit le RSI ?

La tendance principale de l'action ou de l'actif est un outil important pour s'assurer que les lectures de l'indicateur sont correctement comprises. Par exemple, technicienne de marché bien connue Constance Brown, CMT, a promu l'idée qu'une lecture survendue sur le RSI dans une tendance haussière est probablement beaucoup plus élevée que 30% et qu'une lecture surachetée sur le RSI pendant une tendance baissière est bien inférieure au niveau de 70%.

Comme vous pouvez le voir dans le tableau suivant, pendant une tendance baissière, le RSI culminerait près du niveau de 50 % plutôt que de 70 %, qui pourraient être utilisés par les investisseurs pour signaler de manière plus fiable des conditions baissières. De nombreux investisseurs appliqueront une ligne de tendance horizontale entre 30% et 70% lorsqu'une tendance forte est en place pour mieux identifier les extrêmes. Il n'est généralement pas nécessaire de modifier les niveaux de surachat ou de survente lorsque le prix d'une action ou d'un actif se situe dans un canal horizontal à long terme.

Un concept connexe à l'utilisation de niveaux de surachat ou de survente appropriés à la tendance consiste à se concentrer sur les signaux commerciaux et les techniques conformes à la tendance. En d'autres termes, utiliser des signaux haussiers lorsque le prix est dans une tendance haussière et des signaux baissiers lorsqu'une action est dans une tendance baissière aidera à éviter les nombreuses fausses alarmes que le RSI peut générer.

Image de Sabrina Jiang © Investopedia 2021

Interprétation des plages RSI et RSI

Généralement, lorsque le RSI dépasse le niveau de référence horizontal 30, c'est un signe haussier, et lorsqu'il glisse en dessous du niveau de référence horizontal 70, c'est un signe baissier. En d'autres termes, on peut interpréter que des valeurs RSI de 70 ou plus indiquent qu'un titre devient suracheté ou surévalué et peut être prêt pour un renversement de tendance ou un recul correctif des prix. Une lecture RSI de 30 ou moins indique une condition de survente ou de sous-évaluation.

Pendant les tendances, les lectures RSI peuvent tomber dans une bande ou une plage. Lors d'une tendance haussière, le RSI a tendance à rester au-dessus de 30 et devrait fréquemment atteindre 70. Pendant une tendance baissière, il est rare de voir le RSI dépasser 70, et l'indicateur atteint fréquemment 30 ou moins. Ces lignes directrices peuvent aider à déterminer la force de la tendance et à repérer les renversements potentiels. Par exemple, si le RSI ne peut pas atteindre 70 sur un certain nombre de fluctuations de prix consécutives pendant une tendance haussière, mais descend ensuite en dessous de 30, la tendance s'est affaiblie et pourrait s'inverser à la baisse.

L'inverse est vrai pour une tendance baissière. Si la tendance baissière ne parvient pas à atteindre 30 ou moins, puis remonte au-dessus de 70, cette tendance baissière s'est affaiblie et pourrait s'inverser à la hausse. Les lignes de tendance et les moyennes mobiles sont des outils utiles à inclure lors de l'utilisation du RSI de cette manière.

Exemple de divergences RSI

Une divergence haussière se produit lorsque le RSI crée une lecture de survente suivie d'un plus bas plus élevé qui correspond aux plus bas plus bas du prix. Cela indique une dynamique haussière croissante, et une cassure au-dessus du territoire de survente pourrait être utilisée pour déclencher une nouvelle position longue.

Une divergence baissière se produit lorsque le RSI crée une lecture de surachat suivie d'un plus haut inférieur qui correspond aux plus hauts correspondants du prix.

Comme vous pouvez le voir dans le tableau suivant, une divergence haussière a été identifiée lorsque le RSI a formé des plus bas plus élevés alors que le prix formait des plus bas plus bas. C'était un signal valable, mais les divergences peuvent être rares lorsqu'un titre est dans une tendance stable à long terme. L'utilisation de lectures flexibles de survente ou de surachat aidera à identifier davantage de signaux potentiels.

Image de Sabrina Jiang © Investopedia 2021

Exemple de rejets de swing RSI

Une autre technique de trading examine le comportement du RSI lorsqu'il réémerge d'un territoire de surachat ou de survente. Ce signal est appelé « rejet de swing » haussier et comporte quatre parties :

- Le RSI tombe en territoire de survente.

- Le RSI repasse au-dessus de 30%.

- Le RSI forme un autre creux sans repasser en territoire de survente.

- Le RSI casse alors son plus haut plus récent.

Comme vous pouvez le voir dans le tableau suivant, l'indicateur RSI était survendu, a franchi 30% et a formé le bas de rejet qui a déclenché le signal lorsqu'il a rebondi plus haut. Utiliser le RSI de cette manière est très similaire à tracer des lignes de tendance sur un graphique de prix.

Image de Sabrina Jiang © Investopedia 2021

Comme les divergences, il existe une version baissière du signal de rejet de swing qui ressemble à une image miroir de la version haussière. Un rejet de swing baissier comporte également quatre parties :

- Le RSI monte en territoire de surachat.

- Le RSI repasse en dessous de 70%.

- Le RSI forme un autre sommet sans repasser en territoire de surachat.

- Le RSI casse alors son plus bas plus récent.

Le graphique suivant illustre le signal de rejet de swing baissier. Comme pour la plupart des techniques de trading, ce signal sera plus fiable lorsqu'il se conforme à la tendance dominante à long terme. Les signaux baissiers pendant les tendances à la baisse sont moins susceptibles de générer de fausses alarmes.

Image de Sabrina Jiang © Investopedia 2021

La différence entre RSI et MACD

La divergence de convergence de la moyenne mobile (MACD) est un autre indicateur de dynamique de suivi de tendance qui montre la relation entre deux moyennes mobiles du prix d'un titre. Le MACD est calculé en soustrayant la moyenne mobile exponentielle (EMA) de 26 périodes de l'EMA de 12 périodes. Le résultat de ce calcul est la ligne MACD.

Une EMA de neuf jours du MACD, appelé la « ligne de signal, ” est ensuite tracé au-dessus de la ligne MACD, qui peut fonctionner comme un déclencheur pour les signaux d'achat et de vente. Les traders peuvent acheter le titre lorsque le MACD passe au-dessus de sa ligne de signal et vendre, ou court, la sécurité lorsque le MACD passe en dessous de la ligne de signal.

Le RSI a été conçu pour indiquer si un titre est suracheté ou survendu par rapport aux niveaux de prix récents. Le RSI est calculé en utilisant les gains et les pertes de prix moyens sur une période de temps donnée. La période par défaut est de 14 périodes, avec des valeurs bornées de 0 à 100.

Le MACD mesure la relation entre deux EMA, tandis que le RSI mesure la variation des prix par rapport aux récents hauts et bas des prix. Ces deux indicateurs sont souvent utilisés ensemble pour fournir aux analystes une image technique plus complète d'un marché.

Ces indicateurs mesurent tous deux la dynamique d'un actif. Cependant, ils mesurent différents facteurs, aussi donnent-ils parfois des indications contradictoires. Par exemple, le RSI peut afficher une lecture supérieure à 70 pendant une période prolongée, indiquant que la sécurité est trop étendue du côté acheteur.

À la fois, le MACD pourrait indiquer que la dynamique d'achat continue d'augmenter pour le titre. L'un ou l'autre indicateur peut signaler un changement de tendance à venir en montrant une divergence par rapport au prix (le prix continue à monter tandis que l'indicateur baisse, ou vice versa).

Limites du RSI

Le RSI compare la dynamique des prix haussière et baissière et affiche les résultats dans un oscillateur qui peut être placé sous un graphique des prix. Comme la plupart des indicateurs techniques, ses signaux sont plus fiables lorsqu'ils se conforment à la tendance à long terme.

Les vrais signaux d'inversion sont rares et peuvent être difficiles à séparer des fausses alarmes. Un faux positif, par exemple, serait un croisement haussier suivi d'une baisse soudaine d'un titre. Un faux négatif serait une situation où il y a un croisement baissier, pourtant, le titre s'est soudainement accéléré à la hausse.

Étant donné que l'indicateur affiche un élan, il peut rester suracheté ou survendu pendant longtemps lorsqu'un actif a une dynamique significative dans les deux sens. Par conséquent, le RSI est plus utile dans un marché oscillant où le prix des actifs alterne entre des mouvements haussiers et baissiers.

Qu'est-ce que l'indice de force relative (RSI) ?

L'indice de force relative (RSI) est une mesure utilisée par les traders pour évaluer la dynamique des prix d'une action ou d'un autre titre. L'idée de base derrière le RSI est de mesurer la rapidité avec laquelle les commerçants enchérissent le prix du titre à la hausse ou à la baisse. Le RSI trace ce résultat sur une échelle de 0 à 100. Les lectures inférieures à 30 indiquent généralement que le stock est survendu, tandis que les lectures supérieures à 70 indiquent qu'il est suracheté. Les traders placeront souvent ce graphique RSI sous le graphique des prix du titre, afin qu'ils puissent comparer son élan récent à son prix du marché.

Qu'est-ce qu'un signal d'achat RSI ?

Certains traders considéreront cela comme un "signal d'achat" si la lecture du RSI d'un titre passe en dessous de 30, sur la base de l'idée que le titre a été survendu et est donc prêt pour un rebond. Cependant, la fiabilité de ce signal dépendra en partie du contexte global. Si le titre est pris dans une tendance baissière importante, alors il pourrait continuer à se négocier à un niveau de survente pendant un certain temps. Les traders dans cette situation pourraient retarder l'achat jusqu'à ce qu'ils voient d'autres signaux de confirmation.

Quelle est la différence entre le RSI et la divergence de convergence moyenne mobile (MACD) ?

Le RSI et la divergence de convergence moyenne mobile (MACD) sont deux mesures qui visent à aider les traders à comprendre l'activité de trading récente d'un titre, mais ils accomplissent cet objectif de différentes manières. En substance, le MACD fonctionne en lissant les récents mouvements de prix du titre et en comparant cette ligne de tendance à moyen terme à une autre ligne de tendance montrant ses changements de prix les plus récents. Les traders peuvent alors fonder leurs décisions d'achat et de vente sur le fait que la ligne de tendance à court terme s'élève au-dessus ou en dessous de la ligne de tendance à moyen terme.

Analyse des stocks

-

Qu'est-ce que l'indice relatif de Kairi (KRI) ?

Qu'est-ce que l'indice relatif de Kairi (KRI) ? Lindice relatif de Kairi (KRI) est un type dindicateur doscillateur. Il mesure lécart dun prix dactif par rapport à sa moyenne quotidienne sur une certaine période de temps, généralement 10 à 20 jours...

-

Qu'est-ce que la force relative des prix (RPS) ?

Qu'est-ce que la force relative des prix (RPS) ? Force relative des prix (RPS), également connu sous le nom de force relative, est le rapport entre lévolution des cours dune action par rapport à lévolution des cours du marché. RPS est couramment uti...