Négocier des contrats à terme sur Eurodollar

Facilement confondu avec la paire de devises EUR/USD ou les contrats à terme euro forex, les eurodollars n'ont rien à voir avec la monnaie unique européenne qui a été lancée en 1999. Les eurodollars sont des dépôts à terme libellés en dollars américains et détenus dans des banques en dehors des États-Unis. Un dépôt à terme est simplement un dépôt bancaire productif d'intérêts avec une date d'échéance spécifiée.

Étant donné que les dépôts à terme ne sont pas à l'intérieur des frontières des États-Unis, Les eurodollars ne relèvent pas de la juridiction de la Réserve fédérale et sont soumis à un niveau de réglementation inférieur. Par ailleurs, puisque les eurodollars ne sont pas soumis à la réglementation bancaire américaine, le niveau de risque plus élevé pour les investisseurs se traduit par des taux d'intérêt plus élevés.

Points clés à retenir

- À ne pas confondre avec l'euro/les États-Unis paire de devises dollar (EUR/USD) ou la devise euro, Les eurodollars sont un type de dépôt en dollars américains détenu dans une banque en dehors des États-Unis.

- Le nom eurodollars vient du fait que le terme désignait initialement les dépôts libellés en dollars détenus en grande partie dans les banques européennes, mais maintenant, les dépôts en dollars sont détenus dans diverses banques à travers le monde.

- Les eurodollars offrent généralement des rendements plus élevés car ils ne sont pas soumis à la réglementation bancaire américaine et comportent donc un risque plus élevé.

- Les contrats à terme sur eurodollar se négocient sur la salle des marchés et par voie électronique sur le Chicago Mercantile Exchange.

Le nom eurodollar est dérivé du fait que les dépôts initiaux libellés en dollars étaient en grande partie détenus dans des banques européennes. En premier, ces dépôts étaient connus sous le nom de dollars eurobancaires. Cependant, Les dépôts libellés en dollars américains sont désormais détenus dans des centres financiers du monde entier et sont toujours appelés eurodollars.

De même (et aussi de manière confuse), le terme euro-monnaie est utilisé pour décrire la devise déposée dans une banque qui n'est pas située dans le pays d'origine où la devise a été émise. Par exemple, Le yen japonais déposé dans une banque au Brésil serait défini comme une euro-monnaie.

Histoire des Eurodollars

Après la fin de la Seconde Guerre mondiale, la quantité de dépôts en dollars américains détenus en dehors des États-Unis a connu une augmentation substantielle. Les facteurs contributifs comprenaient des niveaux plus élevés d'importations aux États-Unis et l'aide économique à l'Europe à la suite du plan Marshall.

Le marché de l'eurodollar trouve ses origines dans l'ère de la guerre froide des années 1950, lorsque l'Union soviétique a commencé à retirer ses revenus libellés en dollars (provenant de la vente de matières premières telles que le pétrole brut) des banques américaines. Cela a été fait pour empêcher les États-Unis de pouvoir geler leurs avoirs. Depuis, Les eurodollars sont devenus l'un des plus grands marchés monétaires à court terme au monde et leurs taux d'intérêt sont devenus une référence pour le financement des entreprises.

Les eurodollars sont également utilisés dans le spread TED, qui est utilisé comme indicateur du risque de crédit. Le spread TED est la différence de prix entre les taux d'intérêt sur les contrats à terme à trois mois pour les bons du Trésor américain et les contrats à trois mois pour les eurodollars avec les mêmes mois d'expiration. TED est un acronyme utilisant T-Bill et ED, le symbole du contrat à terme eurodollar. Une augmentation ou une diminution du spread TED reflète le sentiment sur le niveau de risque de défaut des prêts interbancaires.

Contrats à terme Eurodollar

Le Chicago Mercantile Exchange (CME) a lancé le contrat à terme eurodollar en 1981, marquant le premier contrat à terme réglé en espèces. L'instrument sous-jacent des futures eurodollars est un dépôt à terme en eurodollars, ayant une valeur principale de 1 million de dollars avec une échéance de trois mois. A l'expiration, le vendeur de contrats à terme réglés en espèces peut transférer la position en espèces associée plutôt que de livrer l'actif sous-jacent. (Toutefois, la plupart des commerçants concluent des contrats à terme avant l'expiration via une transaction de compensation pour éviter la livraison.)

Les contrats à terme sur eurodollars étaient initialement négociés à l'étage supérieur du Chicago Mercantile Exchange dans sa plus grande fosse, qui accueillait jusqu'à 1, 500 commerçants et commis. La majorité des transactions à terme sur l'eurodollar s'effectuent désormais par voie électronique.

La négociation de contrats à terme sur eurodollar nécessite un compte auprès d'une société de courtage qui propose des transactions à terme avec un dépôt initial, appelée marge.

Le symbole du contrat eurodollar à la criée (c'est-à-dire utilisé dans les salles de marché, où les ordres sont communiqués par des cris et des signaux manuels) est ED et le symbole du contrat électronique est GE. La négociation électronique des futures eurodollars s'effectue sur la plateforme de négociation électronique CME Globex, du dimanche au vendredi, 18h à 17h EST. Les mois d'expiration sont mars, Juin, Septembre, et décembre, comme pour les autres contrats à terme financiers. La taille des ticks (fluctuation minimale) est d'un quart de point de base (0,0025 =6,25 $ par contrat) dans le mois contractuel le plus proche et d'un demi-point de base (0,005 =12,50 $ par contrat) dans tous les autres mois contractuels.

Les eurodollars sont devenus l'un des principaux contrats proposés sur le CME en termes de volume quotidien moyen et d'intérêt ouvert (le nombre total de contrats ouverts). Les contrats à terme dépassent souvent les contrats à terme E-Mini S&P 500 (un contrat à terme négocié électroniquement un cinquième de la taille du contrat à terme standard S&P 500), contrats à terme sur le pétrole brut, et les contrats à terme sur bons du Trésor à 10 ans en termes de volume de négociation quotidien moyen et d'intérêt ouvert.

LIBOR et Eurodollars

Le prix des contrats à terme sur eurodollars reflète le taux d'intérêt offert sur les dépôts libellés en dollars américains détenus dans des banques en dehors des États-Unis. Plus précisement, le prix reflète l'échelle du marché du taux d'intérêt LIBOR (London Interbank Offered Rate) à 3 mois en dollars US anticipé à la date de règlement du contrat. Le LIBOR est une référence pour les taux d'intérêt à court terme auxquels les banques peuvent emprunter des fonds sur le marché interbancaire de Londres. Les futures Eurodollar sont un dérivé basé sur le LIBOR, reflétant le taux interbancaire offert à Londres pour un dépôt offshore de 1 million de dollars sur 3 mois.

Les prix à terme de l'eurodollar sont exprimés numériquement en utilisant 100 moins le taux d'intérêt implicite LIBOR en dollars américains à 3 mois. De cette façon, un prix à terme eurodollar de 96,00 $ reflète un taux d'intérêt de règlement implicite de 4 %, ou 100 moins 96. Le prix évolue dans le sens inverse du rendement.

Par exemple, si un investisseur achète un contrat à terme eurodollar à 96,00 $ et que le prix monte à 96,02 $, cela correspond à un règlement implicite inférieur du LIBOR à 3,98 %. L'acheteur du contrat à terme aura gagné 50 $. (1 point de base, 0,01, est égal à 25 $ par contrat, alors un mouvement de 0,02 équivaut à un changement de 50 $ par contrat.)

L'échange intercontinental, l'autorité responsable du LIBOR, cessera de publier le LIBOR USD à une semaine et à deux mois après le 31 décembre. 2021. Tous les autres LIBOR seront supprimés après le 30 juin 2023.

Couverture avec Eurodollar Futures

Les contrats à terme sur eurodollars offrent aux entreprises et aux banques un moyen efficace de garantir un taux d'intérêt pour l'argent qu'elles envisagent d'emprunter ou de prêter à l'avenir. Le contrat eurodollar est utilisé pour se couvrir contre les variations de la courbe des taux sur plusieurs années à venir.

Par exemple, disent qu'une entreprise sait en septembre qu'elle devra emprunter 8 millions de dollars en décembre pour effectuer un achat. Rappelons que chaque contrat à terme eurodollar représente un dépôt à terme de 1 million de dollars avec une échéance de trois mois. La société peut se couvrir contre une évolution défavorable des taux d'intérêt au cours de cette période de trois mois en vendant à découvert huit contrats à terme eurodollars de décembre, représentant les 8 millions de dollars nécessaires à l'achat.

Le prix des contrats à terme sur eurodollars reflète le taux interbancaire offert à Londres (LIBOR) anticipé au moment du règlement ou, dans ce cas, Décembre. En vendant à découvert le contrat de décembre, l'entreprise profite de la hausse des taux d'intérêt, reflété dans les prix à terme de l'eurodollar en conséquence plus bas en décembre.

Supposons que le 1er septembre, le prix du contrat à terme eurodollar de décembre était exactement de 96,00 $, impliquant un taux d'intérêt de 4,0%, et à l'expiration en décembre, le cours de clôture final est de 95,00 $, reflétant un taux d'intérêt plus élevé de 5,0 %. Si l'entreprise avait vendu huit contrats eurodollars de décembre à 96,00 $ en septembre, il aurait gagné 100 points de base (100 x 25 $ =2 $, 500) sur huit contrats, égal à 20 $, 000 (2 $, 500 x 8) lorsqu'il couvrait la position courte.

De cette façon, l'entreprise a pu compenser la hausse des taux d'intérêt, verrouillant effectivement le LIBOR prévu pour décembre, car il était reflété dans le prix du contrat eurodollar de décembre au moment de la vente à découvert en septembre.

Spéculer avec des contrats à terme sur Eurodollar

En tant que produit de taux d'intérêt, les décisions politiques de la Réserve fédérale américaine ont un impact majeur sur le prix des contrats à terme sur l'eurodollar. Par conséquent, la volatilité sur le marché de l'eurodollar est souvent observée autour des annonces importantes du Federal Open Market Committee (FOMC) et des publications économiques qui pourraient influencer la politique monétaire de la Réserve fédérale.

Un changement dans la politique de la Réserve fédérale visant à abaisser ou à augmenter les taux d'intérêt peut avoir lieu sur une période de plusieurs années, et les contrats à terme sur eurodollars sont impactés par ces grandes tendances de la politique monétaire.

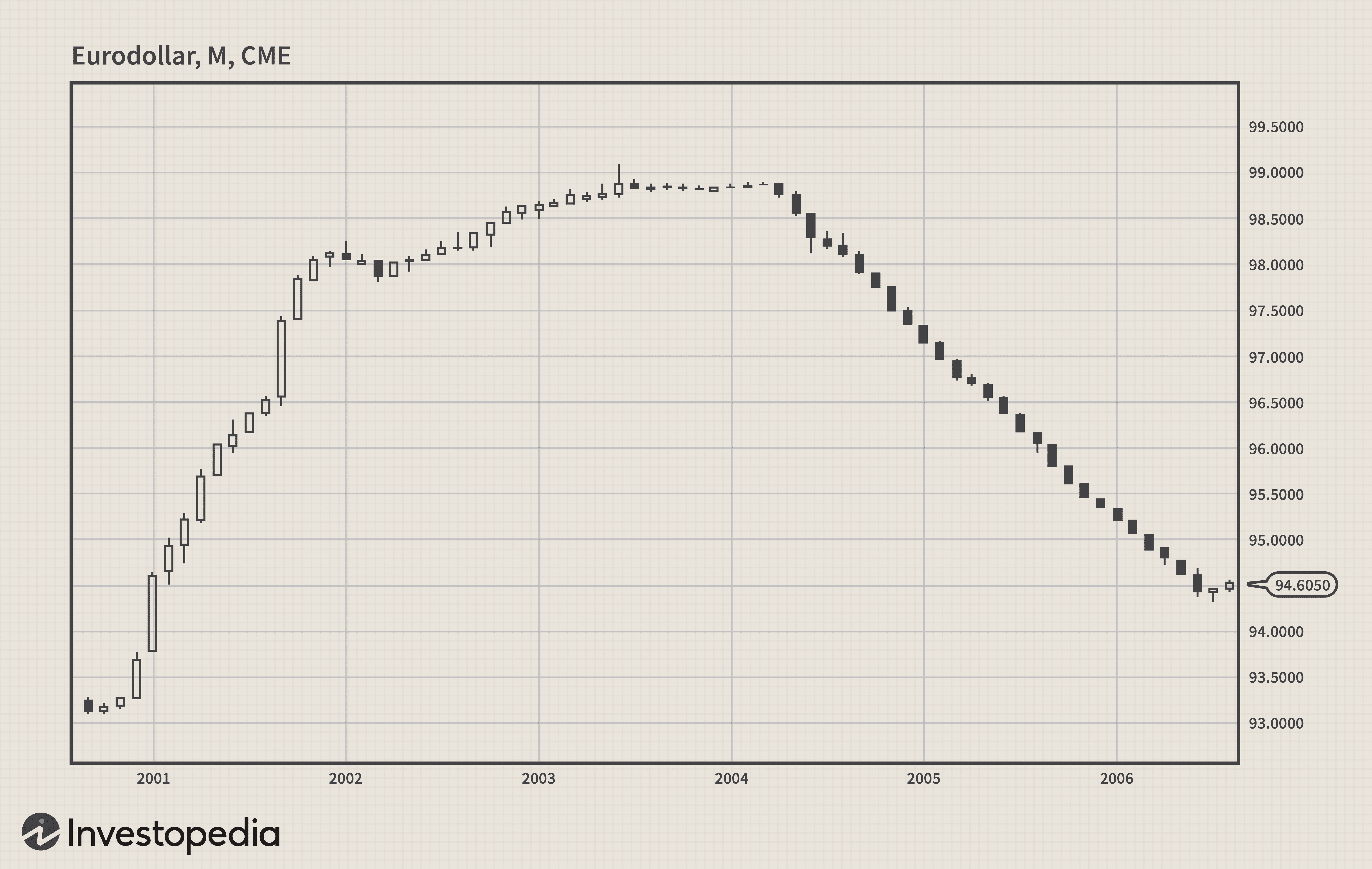

Les qualités de tendance à long terme des contrats à terme sur eurodollar font du contrat un choix attrayant pour les traders utilisant des stratégies de suivi de tendance. Considérez le graphique suivant entre 2000 et 2007, où l'eurodollar a eu une tendance à la hausse pendant 15 mois consécutifs et plus tard une tendance à la baisse pendant 27 mois consécutifs.

Les niveaux élevés de liquidité ainsi que les niveaux relativement faibles de volatilité intrajournalière (c'est-à-dire dans la journée) créent une opportunité pour les traders utilisant un style de trading de « teneur de marché ». Les traders qui utilisent cette stratégie non directionnelle (ni haussière ni baissière) passent des ordres sur l'offre et l'offre simultanément, tentant de capturer l'écart acheteur-vendeur. Des stratégies plus sophistiquées telles que l'arbitrage et la propagation par rapport à d'autres contrats sont également utilisées par les traders sur le marché à terme de l'eurodollar.

La ligne de fond

Les eurodollars sont souvent négligés par les commerçants de détail qui ont tendance à se tourner vers les contrats à terme qui offrent plus de volatilité à court terme, comme le E-mini S&P ou le pétrole brut. Cependant, le niveau élevé de liquidité et les qualités de tendance à long terme du marché de l'eurodollar présentent des opportunités intéressantes pour les petits et les grands traders de futures.

Négoce à terme

- Bitcoin Futures Trading Annoncé

- Êtes-vous prêt à négocier des contrats à terme ?

- Questions de gestion des risques dans le trading à terme

- Contrats à terme sur indices

- Négocier des contrats à terme sur l'or et l'argent

- Une introduction au trading de contrats à terme sur l'argent

- Négocier sur les marchés des matières premières douces

- Day Trading Futures :comment ça marche ?

- Négocier des contrats à terme sur matières premières aurifères

-

Manuel de l'investisseur :que sont les contrats à terme ?

Manuel de l'investisseur :que sont les contrats à terme ? Un contrat à terme est un accord juridiquement contraignant pour acheter ou vendre un actif standardisé à un prix prédéterminé à un moment donné dans le futur. Typiquement, les contrats à terme sont n...

-

Comment trader des contrats à terme en 3-D :trading de base

Comment trader des contrats à terme en 3-D :trading de base Les contrats à terme peuvent être un moyen simple et efficace en termes de capital de spéculer ou de se couvrir. Vous pensez que le prix du maïs augmente ? Lachat dun contrat à terme sur le maïs /ZC e...