Qu'est-ce qu'un prêt hypothécaire?

Une hypothèque est un prêt – accordé par un prêteur hypothécaire ou une banqueLes meilleures banques aux États-Unis Selon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. - qui permet à un particulier d'acheter une maison ou une propriété. S'il est possible de contracter des emprunts pour couvrir la totalité du coût d'un logement, il est plus courant d'obtenir un prêt d'environ 80 % de la valeur de la maison.

Le prêt doit être remboursé dans le temps. La maison achetée sert de garantie.Actifs corporelsLes actifs corporels sont des actifs ayant une forme physique et qui détiennent une valeur. Les exemples incluent la propriété, plante, et l'équipement. Les actifs corporels sont sur l'argent qu'un individu est prêté pour acheter la maison.

Types d'hypothèques

Les deux types de prêts hypothécaires les plus courants sont taux fixe et taux ajustable (également connu sous le nom de prêts hypothécaires à taux variable).

Prêts hypothécaires à taux fixe

Les hypothèques à taux fixe offrent aux emprunteurs un taux d'intérêt établiTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. sur une durée déterminée de typiquement 15, 20, ou 30 ans. Avec un taux d'intérêt fixe, plus la durée de paiement de l'emprunteur est courte, plus la mensualité est élevée. Inversement, plus l'emprunteur met de temps à payer, plus le montant du remboursement mensuel est petit. Cependant, plus il faut de temps pour rembourser le prêt, plus l'emprunteur paie en fin de compte des frais d'intérêt.

Le plus grand avantage d'un prêt hypothécaire à taux fixe est que l'emprunteur peut compter sur le fait que ses mensualités hypothécaires sont les mêmes chaque mois pendant toute la durée de son hypothèque, facilitant la définition des budgets des ménages et évitant tout surcoût imprévu d'un mois sur l'autre. Même si les taux du marché augmentent considérablement, l'emprunteur n'a pas à effectuer de mensualités plus élevées.

Prêts hypothécaires à taux variable

Les prêts hypothécaires à taux variable (ARM) sont assortis de taux d'intérêt qui peuvent – et généralement, faire – changer au cours de la durée du prêt. Les hausses des taux du marché et d'autres facteurs font fluctuer les taux d'intérêt, qui modifie le montant des intérêts que l'emprunteur doit payer, et, donc, modifie le montant total de la mensualité due. Avec les prêts hypothécaires à taux révisable, le taux d'intérêt est fixé pour être revu et ajusté à des moments précis. Par exemple, le taux peut être ajusté une fois par an ou une fois tous les six mois.

L'un des prêts hypothécaires à taux variable les plus populaires est le 5/1 ARM, qui propose un taux fixe pendant les cinq premières années de la période de remboursement, le taux d'intérêt pour le reste de la durée du prêt étant susceptible d'être ajusté annuellement.

Alors que les ARM rendent plus difficile pour l'emprunteur d'évaluer ses dépenses et d'établir ses budgets mensuels, ils sont populaires parce qu'ils sont généralement assortis de taux d'intérêt de départ inférieurs à ceux des prêts hypothécaires à taux fixe. Emprunteurs, en supposant que leurs revenus augmenteront avec le temps, peut solliciter une ARM pour se verrouiller dans un premier temps sur un taux fixe bas, quand ils gagnent moins.

Le principal risque avec un ARM est que les taux d'intérêt peuvent augmenter de manière significative sur la durée du prêt, à un point où les versements hypothécaires deviennent si élevés qu'ils sont difficiles à respecter pour l'emprunteur. Des augmentations de taux significatives peuvent même conduire à un défaut de paiement et à la perte de la maison de l'emprunteur par forclusion.

Les hypothèques sont des engagements financiers majeurs, enfermant les emprunteurs dans des décennies de paiements qui doivent être effectués sur une base cohérente. Cependant, la plupart des gens croient que les avantages à long terme de l'accession à la propriété valent la peine de s'engager dans une hypothèque.

Paiements hypothécaires

Les versements hypothécaires se produisent généralement sur une base mensuelle et se composent de quatre parties principales :

1. Principal

Le principal est le montant total du prêt accordé. Par exemple, si un particulier prend 250 $, 000 hypothèque pour acheter une maison, alors le montant du prêt principal est de 250 $, 000. PrêteursPrincipaux acteurs des marchés de capitauxDans cet article, nous donnons un aperçu général des principaux acteurs et de leurs rôles respectifs sur les marchés des capitaux. Les marchés des capitaux se composent de deux types de marchés :primaire et secondaire. Ce guide donnera un aperçu de toutes les grandes entreprises et carrières sur les marchés des capitaux. aiment généralement voir un acompte de 20 % sur l'achat d'une maison. Donc, si les 250 $, 000 hypothèque représente 80% de la valeur estimative de la maison, alors les acheteurs verseraient un acompte de 62 $, 500, et le prix d'achat total de la maison serait de 312 $, 500.

2. Intérêt

L'intérêt est le pourcentage mensuel ajouté à chaque versement hypothécaire. Les prêteurs et les banques ne se contentent pas de prêter de l'argent aux particuliers sans s'attendre à obtenir quelque chose en retour. L'intérêt est l'argent qu'un prêteur ou une banque gagne ou facture sur l'argent qu'ils ont prêté aux acheteurs de maison.

3. Impôts

Dans la plupart des cas, les versements hypothécaires comprendront l'impôt foncier que le particulier doit payer en tant que propriétaire. Les taxes municipales sont calculées en fonction de la valeur de la maison.

4. Assurance

Les prêts hypothécaires comprennent également l'assurance habitation, qui est requis par les prêteurs pour couvrir les dommages à la maison (qui sert de garantie), ainsi que la propriété à l'intérieur de celui-ci. Elle couvre également les assurances hypothécaires spécifiques, ce qui est généralement requis si un particulier verse un acompte inférieur à 20 % du coût de la maison. Cette assurance est conçue pour protéger le prêteur ou la banque si l'emprunteur ne rembourse pas son prêt.

Ressources additionnelles

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)® Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Les ressources suivantes de la FCI vous seront utiles pour parfaire votre éducation financière :

- Coût de la detteCoût de la detteLe coût de la dette est le rendement qu'une entreprise fournit à ses créanciers et à ses créanciers. Le coût de la dette est utilisé dans les calculs du WACC pour l'analyse de l'évaluation.

- Taux d'intérêt flottantTaux d'intérêt flottantUn taux d'intérêt flottant fait référence à un taux d'intérêt variable qui change au cours de la durée de la dette. C'est le contraire d'un taux fixe.

- Intérêts à payerLes intérêts à payer Les intérêts à payer sont un compte de passif figurant au bilan d'une entreprise qui représente le montant des intérêts débiteurs accumulés.

- ImmobilierImmobilier L'immobilier est un bien immobilier qui se compose de terrains et d'améliorations, qui comprennent des bâtiments, agencements, routes, structure, et les systèmes utilitaires. Les droits de propriété donnent un titre de propriété à la terre, améliorations, et les ressources naturelles telles que les minéraux, les plantes, animaux, l'eau, etc.

Finances

- Qu'est-ce qu'un successeur en intérêts sur un acte hypothécaire?

- Qu'est-ce qu'un prêt hypothécaire de détail ?

- Qu'est-ce que le crédit d'intérêt hypothécaire?

- Qu'est-ce qu'un sous-traitant hypothécaire?

- Qu'est-ce qu'un DU dans une hypothèque?

- Qu'est-ce que l'intérêt couru par rapport à l'intérêt régulier ?

- Qu'est-ce que l'intérêt complémentaire ?

- Qu'est-ce que l'intérêt assurable?

- Qu'est-ce que l'intérêt composé ?

-

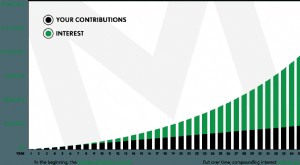

Qu'est-ce que l'intérêt composé ?

Qu'est-ce que l'intérêt composé ? Albert Einstein a fait référence à lintérêt composé à la fois comme la huitième merveille du monde et la force la plus puissante de lunivers. Pourtant, de nombreux investisseurs entrent en bourse sa...

-

Qu'est-ce qu'un prêt hypothécaire NACA?

Qu'est-ce qu'un prêt hypothécaire NACA? Acheter une maison est un rêve pour de nombreux Américains, mais cela peut sembler hors de portée pour certaines personnes. Pour être admissible à un prêt hypothécaire, vous aurez besoin dune cote de ...