Qu'est-ce que le VIX ?

Le Chicago Board Options Exchange (CBOE) a créé le VIX (CBOE Volatility Index) pour mesurer la volatilité attendue sur 30 jours du marché boursier américainMarché boursierLe marché boursier fait référence aux marchés publics qui existent pour l'émission, acheter et vendre des actions négociées en bourse ou de gré à gré. Actions, également appelées actions, représenter une fraction de propriété dans une entreprise, parfois appelé « indice de la peur ». Le VIX est basé sur les prix des options sur l'indice S&P 500 et est calculé en agrégeant les prix pondérés des options d'achat et de vente de l'indice mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié. sur une large gamme de prix d'exercice.

La volatilité mesure la fréquence et l'ampleur des mouvements de prix au fil du temps. Plus les changements de prix sont rapides et importants, plus la volatilité est grande. Il peut être mesuré avec des valeurs historiques ou des prix futurs attendusPrix d'exerciceLe prix d'exercice est le prix auquel le détenteur de l'option peut exercer l'option d'achat ou de vente d'un titre sous-jacent, cela dépend de. Le VIX est une mesure de la volatilité future attendue.

Le VIX est destiné à être utilisé comme indicateur de l'incertitude du marché, comme en témoigne le niveau de volatilité. L'indice est prospectif en ce sens qu'il cherche à prédire la variabilité de l'évolution future des prix du marché.

Le fait que cette mesure représente la volatilité attendue est très important. Il est basé sur les primes que les investisseurs sont prêts à payer pour avoir le droit d'acheter ou de vendre une action, plutôt que d'être une mesure directe de la volatilité. Les primes des options peuvent être considérées comme représentant le niveau de risque perçu sur le marché. Plus le risque est grand, plus les gens sont prêts à payer pour une « assurance » sous forme d'options. Lorsque les primes sur les options diminuent, le VIX aussi.

Utilisations de l'indice de volatilité VIX

Le VIX est donné en pourcentage, représentant l'e amplitude de mouvement attendue au dessus de L'année prochaine pour le S&P 500 , à Intervalle de confiance à 68 % . Dans le graphique ci-dessus, l'indice de volatilité est coté à 13,77%. Cela signifie que la variation annualisée à la hausse ou à la baisse du S&P 500 ne devrait pas dépasser 13,77 % au cours de la prochaine année, avec une probabilité de 68 %.

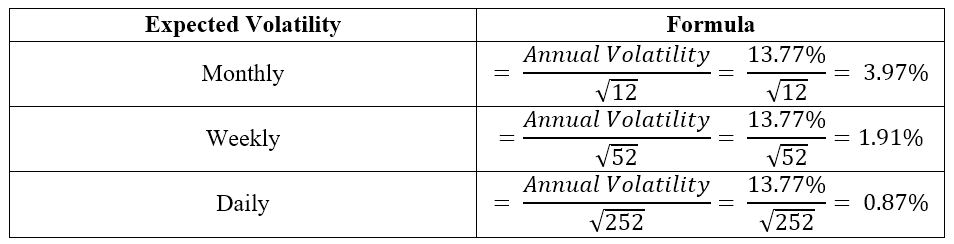

Le mensuel, hebdomadaire, ou la volatilité attendue quotidienne peut être calculée à partir de la volatilité attendue annuelle. Il y a 12 mois, 52 semaines, ou 252 jours de bourse par an. En utilisant la volatilité annuelle attendue de 13,77% ci-dessus, les calculs sont les suivants :

Un VIX élevé indique une volatilité attendue élevée et un nombre VIX faible indique une volatilité attendue faible.

Comment les prix des options reflètent la volatilité

Lorsque les investisseurs anticipent de fortes hausses ou baisses des cours boursiers, ils couvrent souvent leurs positions avec des options. Ceux qui possèdent des options d'achat ou de vente ne sont disposés à les vendre que s'ils reçoivent une prime suffisamment importante. Une augmentation globale des prix des options (ce qui indique une plus grande incertitude du marché et une volatilité projetée plus élevée), augmentera le VIX et, ainsi, indiquer aux investisseurs la probabilité d'une augmentation de la volatilité sur le marché.

Le VIX est considéré comme un reflet fiable des prix des options et de la volatilité future probable de l'indice S&P 500.

Histoire du VIX

La moyenne à long terme de l'indice de volatilité VIX est de 18,47 % (en 2018).

Historiquement parlant, un VIX inférieur à 20 % reflète un marché sain et relativement risqué. Cependant, si l'indice de volatilité est extrêmement faible, cela peut impliquer une vision baissière du marché.

Un VIX supérieur à 20 % signifie une incertitude et une peur croissantes sur le marché et implique un environnement à risque plus élevé. Pendant la crise financière de 2008, l'indice de volatilité a grimpé en flèche à des niveaux extrêmes de plus de 50 %. Cela signifiait que les traders d'options s'attendaient à ce que les cours des actions fluctuent largement, entre une hausse ou une baisse de 50 % au cours de l'année suivante, 68 % du temps. A un moment de la crise, l'indice a atteint jusqu'à 85 %.

Bien que les niveaux de VIX puissent être très élevés en temps de crise, des niveaux extrêmes sont rarement maintenus pendant de longues périodes. En effet, les conditions du marché conduisent les traders à prendre des mesures pour réduire leur exposition au risque (telles que l'achat ou la vente d'options). Cette, à son tour, réduit les niveaux de peur et d'incertitude sur le marché.

Lectures connexes

Merci d'avoir lu l'explication de CFI sur le VIX – l'« indice de la peur ». CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à apprendre et à progresser dans votre carrière, les ressources supplémentaires ci-dessous vous seront utiles :

- Guide du bêta dans FinanceBetaLe bêta (β) d'un titre d'investissement (c'est-à-dire une action) est une mesure de la volatilité de ses rendements par rapport à l'ensemble du marché. Il est utilisé comme mesure du risque et fait partie intégrante du Capital Asset Pricing Model (CAPM). Une entreprise avec un bêta plus élevé a un risque plus élevé et également des rendements attendus plus élevés.

- Prime de risque de marchéPrime de risque de marchéLa prime de risque de marché est le rendement supplémentaire qu'un investisseur attend de la détention d'un portefeuille de marché risqué au lieu d'actifs sans risque.

- Momentum InvestingMomentum InvestingMomentum Investing est une stratégie d'investissement visant à acheter des titres qui ont affiché une tendance à la hausse des prix ou des titres à découvert qui

- Ratio de SharpeRatio de SharpeLe ratio de Sharpe est une mesure du rendement ajusté au risque, qui compare le rendement excédentaire d'un investissement à son écart type des rendements. Le ratio de Sharpe est couramment utilisé pour évaluer la performance d'un investissement en ajustant son risque.

investir

- Qu'est-ce que la volatilité des bénéfices ?

- Qu'est-ce que la phase d'accumulation ?

- Qu'est-ce que l'effet d'entraînement ?

- Qu'est-ce que le marché des appels ?

- Qu'est-ce que l'indice de volatilité CBOE Nasdaq (VXN) ?

- Qu'est-ce que la courbe de crédit ?

- Qu'est-ce que la bulle Dotcom ?

- Qu'est-ce que le Dow 30 ?

- Qu'est-ce que le Nifty 50 ?

-

Qu'est-ce que la volatilité ?

Qu'est-ce que la volatilité ? La volatilité est une mesure du taux de fluctuation du prix dun titre.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des titres ...

-

Qu'est-ce que le ratio de volatilité ?

Qu'est-ce que le ratio de volatilité ? Le ratio de volatilité fait référence à une mesure technique des variations des prix dun titre donné. Il permet aux investisseurs et aux commerçants didentifier les modèles de prix. Il est utilisé dan...