Comment faire faillite au début du rapport de crédit [Voir la preuve]

Saviez-vous que plus de 500 000 Américains déclarent faillite chaque année ? Bien que malheureux, il est utile de savoir que vous n'êtes pas seul face à une faillite.

Même après la libération de votre faillite, vous devez également faire face aux conséquences, à savoir la réparation de votre crédit.

Avec autant de personnes en faillite et autant de données financières passant par les bureaux de crédit, le risque d'erreur est grand. C'est pourquoi vous devez vérifier l'exactitude de toutes les informations de votre dossier de crédit, en particulier les données entourant les détails de votre faillite.

Nous vous expliquerons pourquoi cela fonctionne et ce qu'il faut faire pour que vous puissiez commencer à réparer votre crédit dès aujourd'hui, même avec une faillite dans le passé.

Vous voulez supprimer une faillite de votre dossier de crédit ?

Appelez pour une consultation de crédit gratuite !

Combien de temps une faillite reste-t-elle sur votre dossier de crédit ?

La durée pendant laquelle vous verrez une faillite rester sur votre dossier de crédit dépend de son type. Par exemple, une faillite du chapitre 7 reste sur votre dossier de crédit pendant 10 ans à compter de la date à laquelle la faillite a été déposée. D'autre part, une faillite du chapitre 13 reste sur votre dossier de crédit pendant seulement sept ans à compter de la date de dépôt.

Cependant, contrairement à la croyance populaire, vous pouvez supprimer une faillite de votre dossier de crédit plus tôt et vous pouvez obtenir un crédit après une faillite. Vous n'avez PAS besoin d'attendre sept ou dix ans après la date de dépôt de bilan pour obtenir à nouveau un prêt hypothécaire, un prêt automobile ou tout autre type de crédit.

En fait, il ne faut généralement que quelques années pour avoir à nouveau accès aux prêts et aux cartes de crédit. Cependant, une fois que vous recommencerez à vous qualifier, vous devrez peut-être payer des taux d'intérêt extraordinairement élevés.

Plutôt que de vous retrouver avec des taux d'intérêt élevés et des soldes maximaux faibles, essayez d'annuler autant que possible les effets de la faillite. Ensuite, entre contester la faillite elle-même et prendre des mesures concrètes pour reconstruire votre historique de crédit, vous pouvez obtenir de bien meilleures offres de cartes de crédit et de prêts.

Une erreur ne doit pas vous coûter cher financièrement pour les dix prochaines années. Lisez la suite pour savoir comment faire retirer une faillite de votre dossier de crédit et d'autres moyens de vous remettre d'une faillite sur votre rapport de crédit.

Comptes inclus dans la faillite

Après avoir déclaré faillite, les comptes inclus dans votre faillite apparaîtront comme « inclus dans la faillite » sur votre dossier de crédit. La plupart d'entre eux resteront sur votre dossier de crédit pendant sept ans. Ceux-ci incluent des comptes tels que les imputations, les recouvrements, les reprises de possession et les jugements. Ils peuvent également être supprimés de votre dossier de crédit avant la limite de déclaration de sept ans.

Comment une faillite affecte-t-elle votre pointage de crédit ?

Avoir une faillite sur votre dossier de crédit peut être dévastateur pour vos cotes de crédit. Selon FICO, pour une personne ayant un pointage de crédit de 680, une faillite sur votre dossier de crédit réduira votre pointage de crédit de 130 à 150 points.

Pour une personne avec un pointage de crédit de 780, une faillite vous coûtera entre 220 et 240 points. Ce seul événement vous fait immédiatement chuter de plusieurs catégories et a un impact sur votre capacité à accéder au crédit, et oui, plus votre pointage de crédit initial est élevé, plus il baisse.

Vous pourriez ne pas être admissible à de futurs prêts ou cartes de crédit, et si vous l'êtes, vous finirez très probablement par payer des taux d'intérêt beaucoup plus élevés. De plus, le montant que vous pouvez emprunter deviendra probablement limité.

Bien que le dépôt de bilan puisse être la meilleure décision financière à ce stade de votre vie, il est toujours important de comprendre comment et pourquoi cela affecte votre pointage de crédit.

Comment supprimer une faillite de votre dossier de crédit

La première chose que vous voulez faire est de récupérer une copie de votre dossier de crédit gratuit auprès de chacun des trois principaux bureaux de crédit; Equifax, Experian et TransUnion. Vous pouvez le faire sur AnnualCreditReport.com. Vous avez droit à un exemplaire gratuit tous les 12 mois.

Lorsque vous contestez une faillite, vous devrez rédiger une lettre de contestation de crédit à chacun des trois bureaux de crédit. Assurez-vous que le libellé de votre différend ne le rend pas frivole. Tenez-vous en aux faits et ne soyez pas émotif. Parfois, moins vous en dites, mieux c'est.

Oui, vous bénéficiez de certaines protections en vertu de la Fair Credit Reporting Act (FCRA), mais les bureaux de crédit ont également mis en place des protocoles pour fermer les consommateurs qui n'ont pas de litiges légitimes.

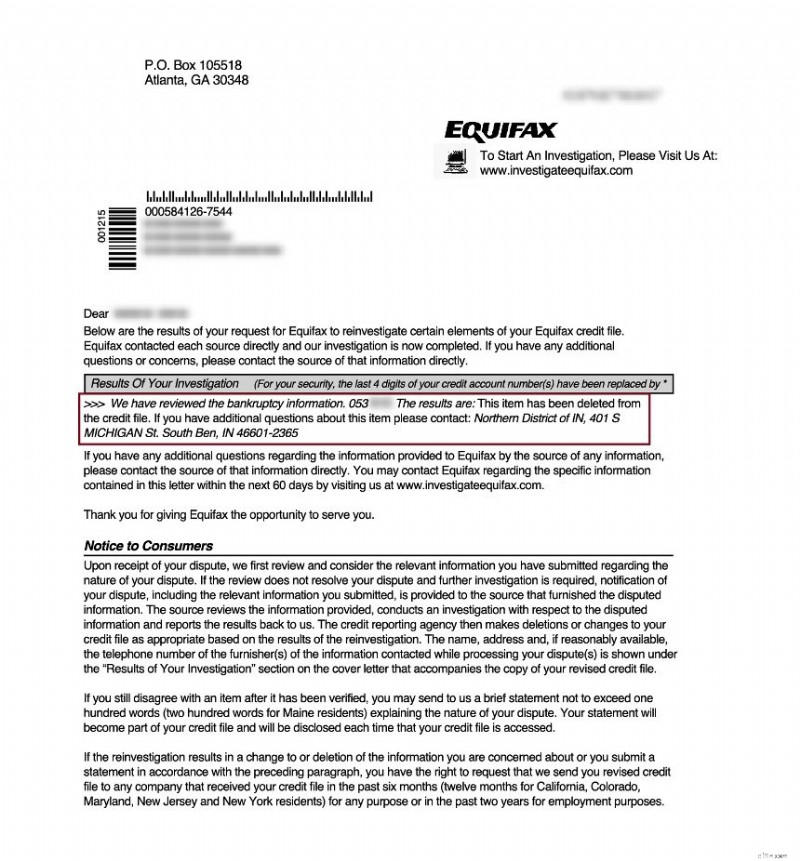

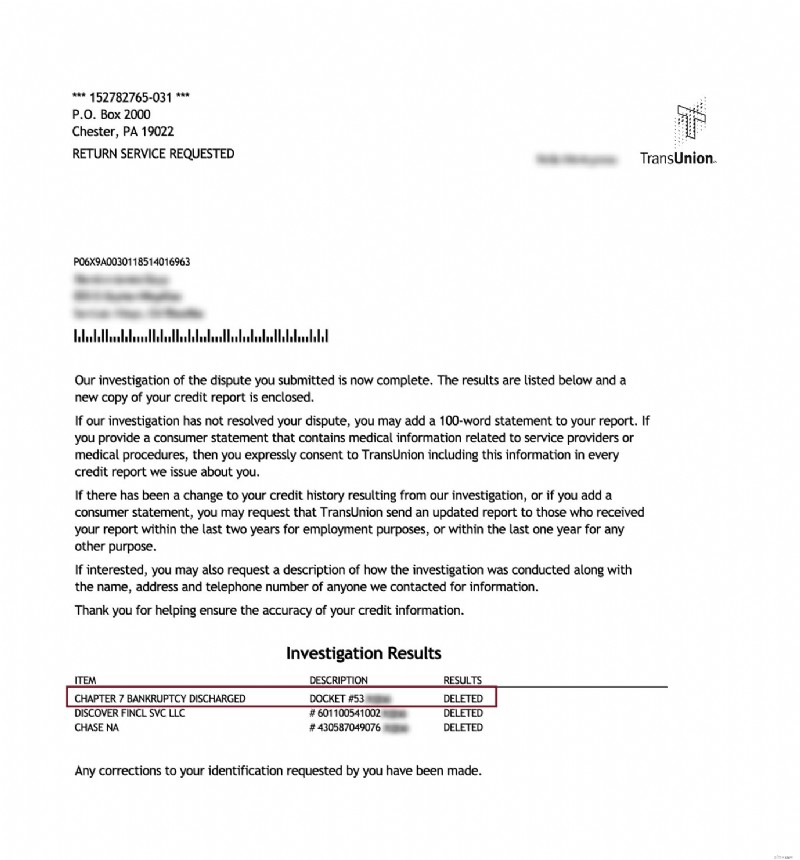

N'oubliez pas que la charge de la preuve incombe aux bureaux de crédit et qu'ils ont 30 jours pour le prouver. S'ils ne le peuvent pas, ils doivent être supprimés de votre dossier de crédit.

Une fois que vous avez envoyé vos lettres aux agences d'évaluation du crédit, vous devrez généralement attendre environ 3 à 4 semaines pour obtenir une réponse. Si la faillite n'est pas supprimée, vous pouvez essayer d'envoyer une lettre de suivi ou envisager d'engager un professionnel.

Comment puis-je reconstruire mon crédit après une faillite ?

La chose la plus importante que vous puissiez faire pour améliorer votre pointage de crédit après une faillite est de supprimer la faillite de votre dossier de crédit.

Il est tout aussi important d'apprendre et de changer vos habitudes financières personnelles afin que cela ne se reproduise plus. Cela peut impliquer de revoir vos revenus et vos dépenses ou de constituer votre fonds d'urgence pour éviter de futures difficultés financières.

L'habitude continue la plus importante que vous pouvez commencer est de payer toutes vos factures à temps, car votre historique de paiement représente la plus grande partie de votre pointage de crédit. Même un seul retard de paiement de 30 jours peut entraîner une baisse importante, alors imaginez à quel point cela pourrait être grave si vous manquez régulièrement un paiement.

Votre autre meilleur pari pour reconstruire votre crédit après la faillite est d'éviter d'accumuler de nouvelles dettes.

Selon le type de dépôt de bilan, une grande partie de votre dette a probablement été annulée. Ainsi, même si la faillite elle-même est un élément négatif majeur de votre dossier de crédit, considérez le reste comme une ardoise vierge.

Évitez d'accumuler des dettes supplémentaires, car cela a également un impact significatif sur votre pointage de crédit.

Vous pouvez également obtenir une carte de crédit sécurisée. C'est une carte de crédit conçue pour les personnes qui souhaitent reconstruire leurs antécédents de crédit. L'émetteur de la carte de crédit vous donnera une limite de crédit basée sur le dépôt de garantie que vous payez à l'avance. En effectuant des paiements mensuels à temps, vous pouvez commencer à reconstruire votre crédit immédiatement.

Pouvez-vous supprimer une faillite par vous-même ?

Comme tous les litiges d'articles négatifs, il est tout à fait possible de terminer le processus par vous-même. Cependant, la suppression anticipée d'une faillite de votre dossier de crédit peut être un processus long et fastidieux qui ne garantit pas les résultats.

Vous pouvez contester la faillite soit en indiquant une inexactitude des informations sur votre dossier de crédit, soit en demandant au bureau de crédit comment il a vérifié votre faillite. Comme pour tout litige, ils doivent répondre à votre lettre de demande de procédure dans les 30 jours.

Dans la plupart des cas, ils diront qu'ils l'ont vérifié auprès des tribunaux, mais c'est peu probable. Vous devez donc contacter le tribunal pour demander comment il a vérifié votre faillite.

S'ils répondent qu'ils ne l'ont jamais vérifié, vous devez obtenir cette déclaration par écrit, l'envoyer au bureau de crédit et leur demander d'annuler la faillite.

Cette méthode n'est pas garantie, mais cela vaut peut-être la peine d'essayer. Sinon, demandez l'aide d'une entreprise de réparation de crédit pour naviguer dans le processus pour vous.

Les sociétés de réparation de crédit sont très expérimentées pour contester les éléments négatifs de vos rapports de crédit. Ils se spécialisent dans la suppression des dépôts de bilan de votre dossier de crédit. Ils s'efforcent également de supprimer d'autres informations négatives incluses dans la faillite, telles que les imputations et les recouvrements.

Faites retirer votre faillite aujourd'hui !

Si vous recherchez une entreprise de réparation de crédit réputée pour vous aider à contester votre faillite et à réparer votre crédit, nous vous recommandons vivement Lexington Law.

Appelez-les au (800) 220-0084 pour une consultation de crédit gratuite . Ils ont aidé de nombreuses personnes dans votre situation et ont des parajuristes prêts à répondre à votre appel.

Chapitre 7 Faillites supprimées

Réduction pour les membres de la famille, les couples et les militaires actifs !

Lexington Law offre désormais 50 $ de réduction sur les frais d'installation initiaux lorsque vous et votre conjoint ou les membres de votre famille vous inscrivez ensemble. Le rabais unique de 50,00 $ sera automatiquement appliqué à vous et au premier paiement de votre conjoint.

Les militaires actifs ont également droit à une réduction unique de 50 $ sur les frais initiaux.

Prêt à augmenter votre pointage de crédit ?(Certains clients ont augmenté leur pointage de crédit de 100 points ou plus.*)

Appelez pour une consultation de crédit gratuite !

(800) 220-0084[*] Les résultats ne sont ni typiques ni garantis.Ou inscrivez-vous en ligne>>bancaire

- Comment obtenir une expulsion d'un rapport de crédit

- Comment obtenir un rapport de crédit TRW

- Comment obtenir une carte de crédit non garantie après une faillite

- Conseil en matière de crédit en cas de faillite :comment se remettre sur la bonne voie

- Comment obtenir une carte de crédit sécurisée après une faillite

- Comment obtenir une alerte de fraude gratuite sur votre dossier de crédit

- Comment obtenez-vous une copie de votre dossier de crédit gratuit ?

- Comment obtenir une carte de crédit après une faillite

- Comment obtenir un prêt avec un mauvais crédit

-

Comment faire supprimer un privilège fiscal fédéral ou d'État de votre rapport de crédit

Comment faire supprimer un privilège fiscal fédéral ou d'État de votre rapport de crédit Comment un privilège fiscal affecte-t-il votre crédit ? Depuis avril 2018, les privilèges fiscaux naffectent plus votre pointage de crédit. Les trois principales agences dévaluation du crédit ont déc...

-

Comment obtenir votre pointage de crédit

Comment obtenir votre pointage de crédit Tout comme vous auriez un bilan de santé annuel, une vérification de crédit régulière peut vous aider à vous assurer que vos finances sont sous contrôle. À tout le moins, vous devriez vérifier votre p...