Comment choisir le meilleur système de fonds commun de placement

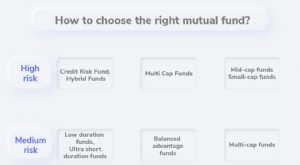

Chaque investisseur a une raison d'investir en fonction de ses divers besoins et objectifs financiers. Il n'y a pas de solution unique à tous. Afin de répondre à un large éventail de besoins des investisseurs, différents types de catégories de fonds communs de placement sont conçus pour permettre aux investisseurs de choisir un régime en fonction du risque qu'ils sont prêts à prendre, le montant à investir, leurs objectifs, la durée d'investissement, etc.

Par exemple, un jeune investisseur peut prendre plus de risques et opter pour un FCP actions, alors qu'un investisseur à la retraite pourrait bien faire en canalisant ses fonds vers un fonds commun de placement basé sur la dette avec une exposition faible ou nulle aux actions.

De la même manière, tandis qu'un investisseur à long terme pourrait emprunter la voie des investissements systématiques et récolter les avantages de rester investi, un investisseur institutionnel peut simplement placer des fonds excédentaires dans un fonds liquide pendant quelques jours seulement et obtenir de beaux rendements.

Les fonds communs de placement permettent aux investisseurs de répartir leurs investissements sur différentes classes d'actifs en fonction du profil de risque, besoins d'investissement, et horizon. Sur la base de leur structure et de leur objectif, Les fonds communs de placement peuvent être classés en :

Catégorisation par structure :

1. Open-Ended Schemes :Ces fonds achètent et vendent des parts de manière continue tout au long de l'année et, Par conséquent, permettre aux investisseurs d'entrer et de sortir selon leur convenance. La principale caractéristique des régimes ouverts est une liquidité élevée.

2. Closed-Ended Schemes :Le capital unitaire des fonds fermés est fixe et ils vendent un nombre spécifique d'unités. Contrairement aux fonds ouverts, les investisseurs ne peuvent pas acheter les parts d'un fonds à capital fixe après la fin de sa période de NFO. Cela signifie que les nouveaux investisseurs ne peuvent pas entrer, les investisseurs existants ne peuvent pas non plus sortir jusqu'à la fin de la durée du programme.

3. Schémas d'intervalle :avec les caractéristiques des schémas ouverts et fermés, ils permettent aux investisseurs d'échanger des parts à des intervalles prédéterminés.

Catégorisation par objectif d'investissement :

1. Growth/Equity Schemes :L'objectif des fonds de croissance est de procurer une appréciation du capital à moyen et long terme. Ces régimes investissent normalement une grande partie de leur corpus en actions. Ces fonds présentent des risques comparativement élevés. Ces régimes offrent différentes options aux investisseurs comme l'option de dividende, l'appréciation du capital, etc et les investisseurs peuvent choisir une option en fonction de leurs préférences. Les investisseurs doivent indiquer l'option dans le formulaire de demande. Les fonds communs de placement permettent également aux investisseurs de modifier les options à une date ultérieure. Les programmes de croissance sont bons pour les investisseurs ayant une perspective à long terme qui recherchent une appréciation sur une période de temps.

2. Régimes de revenu/dette :L'objectif des fonds de revenu est de fournir un revenu régulier et stable aux investisseurs. Ces régimes investissent généralement dans des titres à revenu fixe tels que des obligations, obligations de sociétés, Titres d'État et instruments du marché monétaire. Ces fonds sont moins risqués que les programmes d'actions. Ces fonds ne sont pas affectés en raison des fluctuations des marchés d'actions. Cependant, les opportunités d'appréciation du capital sont également limitées dans ces fonds. Les valeurs liquidatives de ces fonds sont affectées en raison de la variation des taux d'intérêt dans le pays. Si les taux d'intérêt baissent, Les valeurs liquidatives de ces fonds sont susceptibles d'augmenter à court terme et vice versa. Cependant, les investisseurs à long terme peuvent ne pas se soucier de ces fluctuations.

3. Fonds équilibrés :L'objectif des fonds équilibrés est de fournir à la fois une croissance et un revenu régulier, car ces fonds investissent à la fois en actions et en titres à revenu fixe dans la proportion indiquée dans leurs documents d'offre. Ceux-ci conviennent aux investisseurs à la recherche d'une croissance modérée. Ils investissent généralement 40 à 60 pour cent dans des titres de participation et des titres de créance. Ces fonds sont également affectés en raison des fluctuations des cours des actions sur les marchés boursiers. Cependant, Les valeurs liquidatives de ces fonds sont susceptibles d'être moins volatiles par rapport aux fonds d'actions purs.

4. Money Market/Liquid Schemes :Ces fonds sont également des fonds de revenu et leur objectif est de fournir une liquidité facile, préservation du capital et des revenus modérés. Ces régimes investissent exclusivement dans des instruments à court terme plus sûrs tels que les bons du Trésor, certificats de dépôt, les billets de trésorerie et les appels interbancaires, titres d'État; etc. Les rendements de ces régimes fluctuent beaucoup moins par rapport à d'autres fonds. Ces fonds conviennent aux entreprises et aux particuliers comme moyen de parquer leurs fonds excédentaires pendant de courtes périodes.

Par exemple, un jeune investisseur peut prendre plus de risques et opter pour un FCP actions, alors qu'un investisseur à la retraite pourrait bien faire en canalisant ses fonds vers un fonds commun de placement basé sur la dette avec une exposition faible ou nulle aux actions.

De la même manière, tandis qu'un investisseur à long terme pourrait emprunter la voie des investissements systématiques et récolter les avantages de rester investi, un investisseur institutionnel peut simplement placer des fonds excédentaires dans un fonds liquide pendant quelques jours seulement et obtenir de beaux rendements.

Les fonds communs de placement permettent aux investisseurs de répartir leurs investissements sur différentes classes d'actifs en fonction du profil de risque, besoins d'investissement, et horizon. Sur la base de leur structure et de leur objectif, Les fonds communs de placement peuvent être classés en :

Catégorisation par structure :

1. Open-Ended Schemes :Ces fonds achètent et vendent des parts de manière continue tout au long de l'année et, Par conséquent, permettre aux investisseurs d'entrer et de sortir selon leur convenance. La principale caractéristique des régimes ouverts est une liquidité élevée.

2. Closed-Ended Schemes :Le capital unitaire des fonds fermés est fixe et ils vendent un nombre spécifique d'unités. Contrairement aux fonds ouverts, les investisseurs ne peuvent pas acheter les parts d'un fonds à capital fixe après la fin de sa période de NFO. Cela signifie que les nouveaux investisseurs ne peuvent pas entrer, les investisseurs existants ne peuvent pas non plus sortir jusqu'à la fin de la durée du programme.

3. Schémas d'intervalle :avec les caractéristiques des schémas ouverts et fermés, ils permettent aux investisseurs d'échanger des parts à des intervalles prédéterminés.

Catégorisation par objectif d'investissement :

1. Growth/Equity Schemes :L'objectif des fonds de croissance est de procurer une appréciation du capital à moyen et long terme. Ces régimes investissent normalement une grande partie de leur corpus en actions. Ces fonds présentent des risques comparativement élevés. Ces régimes offrent différentes options aux investisseurs comme l'option de dividende, l'appréciation du capital, etc et les investisseurs peuvent choisir une option en fonction de leurs préférences. Les investisseurs doivent indiquer l'option dans le formulaire de demande. Les fonds communs de placement permettent également aux investisseurs de modifier les options à une date ultérieure. Les programmes de croissance sont bons pour les investisseurs ayant une perspective à long terme qui recherchent une appréciation sur une période de temps.

2. Régimes de revenu/dette :L'objectif des fonds de revenu est de fournir un revenu régulier et stable aux investisseurs. Ces régimes investissent généralement dans des titres à revenu fixe tels que des obligations, obligations de sociétés, Titres d'État et instruments du marché monétaire. Ces fonds sont moins risqués que les programmes d'actions. Ces fonds ne sont pas affectés en raison des fluctuations des marchés d'actions. Cependant, les opportunités d'appréciation du capital sont également limitées dans ces fonds. Les valeurs liquidatives de ces fonds sont affectées en raison de la variation des taux d'intérêt dans le pays. Si les taux d'intérêt baissent, Les valeurs liquidatives de ces fonds sont susceptibles d'augmenter à court terme et vice versa. Cependant, les investisseurs à long terme peuvent ne pas se soucier de ces fluctuations.

3. Fonds équilibrés :L'objectif des fonds équilibrés est de fournir à la fois une croissance et un revenu régulier, car ces fonds investissent à la fois en actions et en titres à revenu fixe dans la proportion indiquée dans leurs documents d'offre. Ceux-ci conviennent aux investisseurs à la recherche d'une croissance modérée. Ils investissent généralement 40 à 60 pour cent dans des titres de participation et des titres de créance. Ces fonds sont également affectés en raison des fluctuations des cours des actions sur les marchés boursiers. Cependant, Les valeurs liquidatives de ces fonds sont susceptibles d'être moins volatiles par rapport aux fonds d'actions purs.

4. Money Market/Liquid Schemes :Ces fonds sont également des fonds de revenu et leur objectif est de fournir une liquidité facile, préservation du capital et des revenus modérés. Ces régimes investissent exclusivement dans des instruments à court terme plus sûrs tels que les bons du Trésor, certificats de dépôt, les billets de trésorerie et les appels interbancaires, titres d'État; etc. Les rendements de ces régimes fluctuent beaucoup moins par rapport à d'autres fonds. Ces fonds conviennent aux entreprises et aux particuliers comme moyen de parquer leurs fonds excédentaires pendant de courtes périodes.

Informations sur le fonds

- Fonds communs de placement :comment lire les documents relatifs au régime

- Comment évaluer la performance des fonds communs de placement

- Comment choisir un fonds commun de placement de croissance

- Comment fonctionnent les fonds communs de placement libres d'impôt?

- Comment le timing des fonds communs de placement nuit-il aux investisseurs ?

- Comment investir dans des fonds communs de placement

- Les meilleurs fonds communs de placement dans lesquels investir?

- Comment les fonds communs de placement sont évalués

- 27 meilleurs fonds communs de placement au Canada

-

Comment choisir les meilleurs fonds communs de placement :7 conseils essentiels pour les débutants

Comment choisir les meilleurs fonds communs de placement :7 conseils essentiels pour les débutants Il existe des milliers de fonds communs de placement sur le marché à tout moment. Alors, comment choisissez-vous exactement? Bien que cela puisse sembler difficile, ce nest pas obligatoire si vous sui...

-

Comment investir dans des fonds communs de placement

Comment investir dans des fonds communs de placement Les fonds communs de placement sont un moyen facile dinvestir dans un large portefeuille dactions, obligations, et autres titres. Vous navez pas besoin de passer beaucoup de temps à choisir des action...