Hebdomadaire Market Digest :pic des taux d'intérêt,

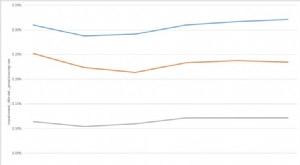

Le Q4 a connu un début difficile, avec des actions américaines en baisse de 1,3% (VTI) et internationales en baisse de 2,7% (VEU). Les taux d'intérêt ont grimpé en flèche lorsque le président de la Fed, Powell, a donné une évaluation optimiste de l'économie et a déclaré que la banque centrale pourrait relever les taux au-dessus du taux dit neutre d'environ 3%.

Les obligations ont coulé à l'échelle mondiale, avec le marché américain des obligations agrégées en baisse de 1,1% (AGG). Le rendement du Trésor à 10 ans a grimpé à 3,19 %, le plus élevé depuis 2011. Les actions technologiques ont entraîné des baisses après qu'un rapport de Bloomberg sur le piratage chinois a suscité des craintes commerciales accrues.

Retours hebdomadaires

S&P 500 : 2, 886 (-1,0%)

FTSE All-World hors États-Unis (VEU) :(-2,7%)

Rendement du Trésor américain à 10 ans :3,19 % (+0,13)

Or : 1 $, 203 (+0,6%)

EUR/USD :1,152 $ (-0,7 %)

Événements majeurs

- Mardi – Amazon a annoncé qu'il augmenterait son salaire minimum à 15 $, mais a déclaré plus tard que cela se ferait au détriment de certains bonus et d'une rémunération en actions. Les stocks de détail ont chuté.

- Mardi – Tesla a déclaré avoir atteint son objectif de production pour le modèle 3, mais a du mal à livrer les voitures dans les délais.

- Jeudi – Bloomberg a publié un rapport selon lequel des espions chinois ont piraté la chaîne d'approvisionnement technologique américaine. Apple et Amazon ont réfuté ces affirmations.

- Jeudi – Le DOJ américain a annoncé une enquête sur Dansk Bank et le blanchiment d'argent massif en Europe.

- Vendredi – Mattress Firm a déposé une demande pour le chapitre 11 et a déclaré qu'elle pourrait fermer jusqu'à 700 magasins.

- Vendredi – Les États-Unis ont créé moins d'emplois que prévu mais le taux de chômage est tombé à 3,7%, le plus bas depuis 1969.

- Vendredi – Brett Kavanaugh a obtenu suffisamment de soutien pour apparemment assurer une confirmation à la Cour suprême.

Notre avis

Depuis six ans, tout le monde s'attendait à une hausse des taux d'intérêt. Ils ne l'ont pas fait, jusqu'à maintenant. Pour le point de vue, jusqu'à présent cette année, les bons du Trésor à trois mois sont en hausse de 1,29% à 2,16%. Les bons du Trésor à dix ans sont en hausse de 2,46 % à 3,19 %. Ce genre de mouvement a du sens, mais pas dramatique. La question est bien sûr, ce qui vient ensuite et que faire à ce sujet.

Du côté des obligations, le marché américain des obligations agrégées a généré un rendement total de -2,6 % pour les investisseurs cette année. Personne n'investit dans des obligations pour perdre de l'argent, donc cela a naturellement été décevant. C'est aussi un peu rare. Depuis 1926, les obligations n'ont perdu de l'argent que dans 15 % des années, selon Vanguard. Cela s'améliore si vous pensez un peu plus à long terme. Une estimation décente des rendements annualisés à terme sur cinq ans est le rendement actuel, qui est maintenant d'un peu plus de 3%. C'est plus élevé que les espèces et les obligations continuent également à fournir une faible corrélation aux actions, ce qui en fait un formidable outil de diversification, même si cette semaine, les obligations et les actions étaient en baisse.

Sur le marché des actions, les réactions à des taux plus élevés étaient schizophrènes cette semaine. Certains jours, les secteurs sensibles aux taux comme les services publics étaient en baisse, et sur d'autres, ils étaient en hausse car les investisseurs recherchaient des actifs plus sûrs. Grande image, des taux plus élevés sont mauvais pour les actions car ils font des obligations une alternative plus intéressante. Le PE prospectif du S&P 500 est d'environ 17. Cela équivaut à un rendement bénéficiaire d'environ 6%. Cela reste assez attractif compte tenu des taux d'intérêt actuels. Pour garder le même écart, une augmentation supplémentaire des taux de 1 % nécessiterait un PE prospectif plus proche de 15. Cela signifie que les actions devraient chuter d'environ 12 %, ou les revenus pourraient augmenter d'environ 12%, ou une combinaison.

La vérité est que personne ne sait où vont les taux et qu'il existe de nombreux autres facteurs qui influent sur les cours des actions au-delà des taux d'intérêt. Dernièrement, les revenus ont augmenté à un rythme phénoménal, et ils continueront probablement d'être le principal moteur des cours des actions d'une manière ou d'une autre.

De nombreux investisseurs ont perdu de l'argent au cours de la dernière décennie en pariant sur des taux plus élevés. Nous nous sentons chanceux de suivre une approche qui ne repose pas sur cette supposition.

investir

- Qu'est-ce que le trading de paires ?

- Qu'est-ce qu'un énoncé de politique d'investissement (EPI) ?

- Comment vous assurer que vos finances méritent une médaille d'or

- Quelle est l'exigence d'entretien de la maison?

- Qu'est-ce que la théorie de la préférence de liquidité ?

- Qu'est-ce qu'une garantie de signature Medallion ?

-

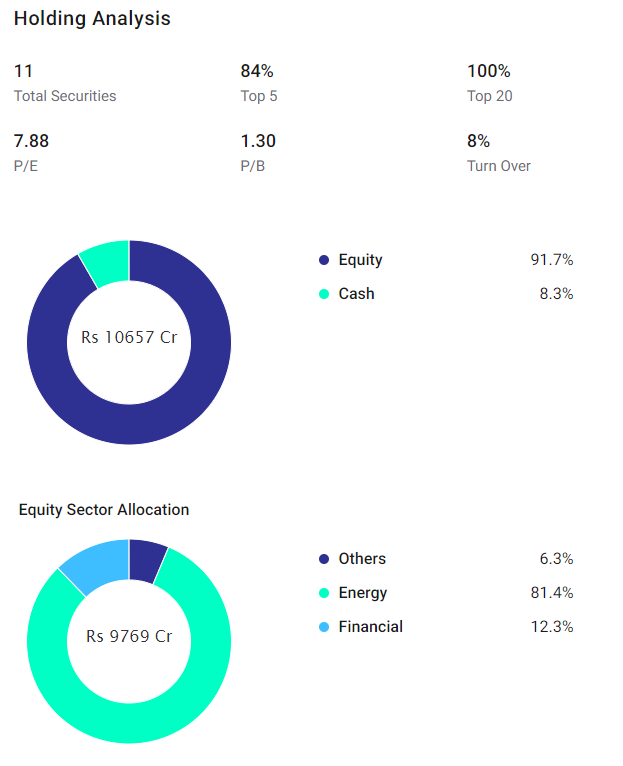

Budget 2019 :Les FNB CPSE bénéficient désormais d'avantages fiscaux Sec 80C.

Budget 2019 :Les FNB CPSE bénéficient désormais d'avantages fiscaux Sec 80C. Dans son discours inaugural sur le budget de lUnion pour lexercice 2019-2020, le ministre des Finances Mme Nirmala Sitharaman a annoncé que, le gouvernement indien (GOI) lancera son fonds négocié en b...

-

À quoi s'attendre vraiment des produits CBD

À quoi s'attendre vraiment des produits CBD Il nest pas surprenant que nous recherchions tous des solutions rapides et des panacées. Avec le stress du monde ordinaire assez mauvais comme ça, ajouter une pandémie au sommet a totalement boulevers...

-

5 raisons pour lesquelles votre succès financier est la meilleure vengeance

5 raisons pour lesquelles votre succès financier est la meilleure vengeance Cet article peut contenir des liens de nos partenaires. Veuillez lire comment nous gagnons de largent pour plus dinformations. Quand on parle de comment le succès financier est la meilleure vengeanc...

-

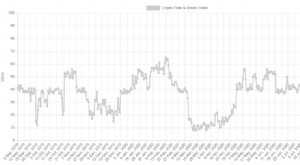

Qu'est-ce que l'indice de peur et de cupidité Bitcoin ?

Qu'est-ce que l'indice de peur et de cupidité Bitcoin ? Le Crypto Fear and Greed Index est un outil de mesure de létat du marché, reflété après lindice de peur et de cupidité de CNN Money pour le S&P 500, ce qui aide à déterminer lappétit des investisseurs...