Qu'est-ce que la dette à long terme (LTD) ?

La dette à long terme (LTD) est tout montant de la dette en cours détenue par une entreprise et dont l'échéance est de 12 mois ou plus. Il est classé en passif non courant au bilan de la société. BilanLe bilan est l'un des trois états financiers fondamentaux. Les états financiers sont essentiels à la fois à la modélisation financière et à la comptabilité. Le délai d'échéance pour LTD peut aller de 12 mois à plus de 30 ans et les types de dette peuvent inclure des obligations. pour apprendre à trader à votre rythme. Parcourez des centaines d'articles sur le trading, l'investissement et les sujets importants à connaître pour les analystes financiers. En savoir plus sur les classes d'actifs, tarification des obligations, risque et rendement, actions et bourses, ETF, élan, technique, hypothèques, prêts bancaires, débenturesDebentureUne débenture est une dette ou des obligations non garanties qui remboursent un montant d'argent spécifié plus les intérêts aux détenteurs d'obligations à l'échéance. Une débenture est un instrument de dette à long terme émis par des sociétés et des gouvernements pour garantir de nouveaux fonds ou du capital. Des coupons ou des taux d'intérêt sont offerts en compensation au prêteur., etc. Ce guide discutera de l'importance de LTD pour les analystes financiers. Devenir Analyste Certifié en Modélisation et Valorisation Financière (FMVA)®La certification Analyste en Modélisation et Valorisation Financière (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui !.

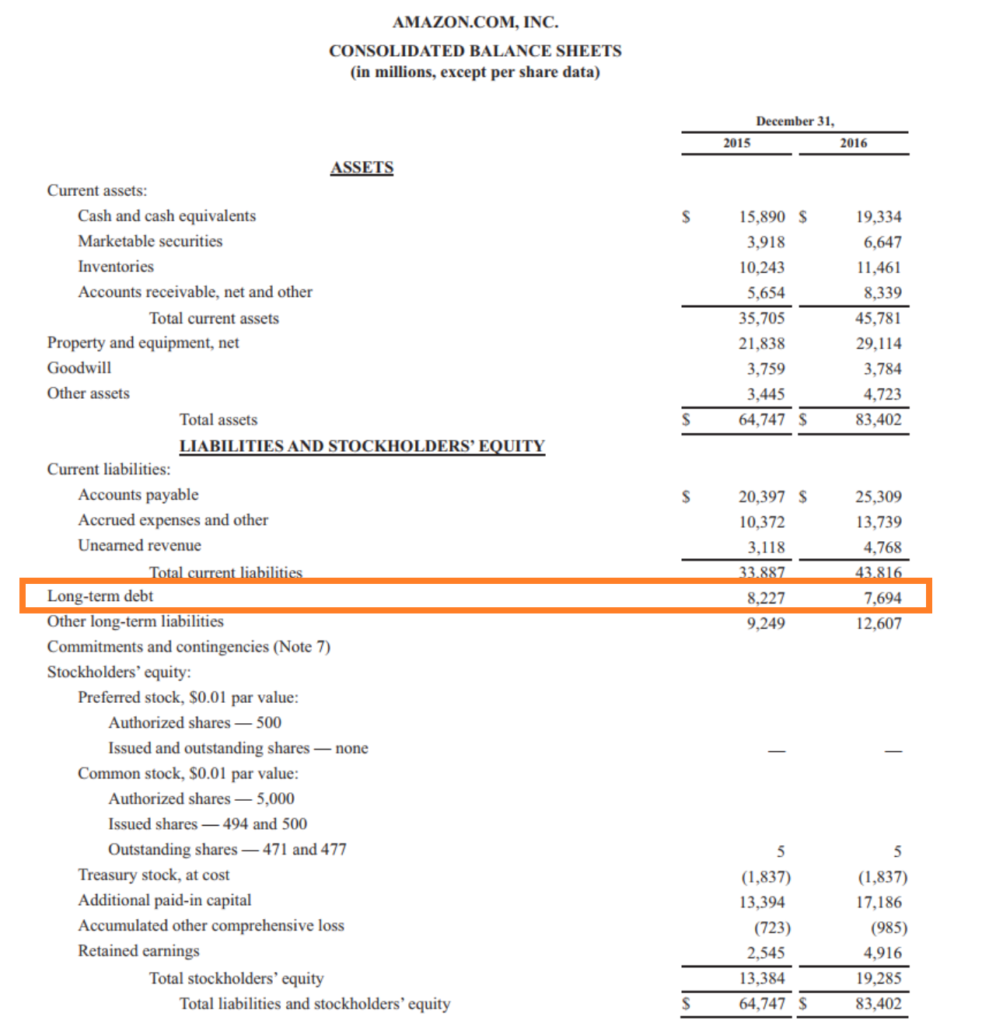

Dette à long terme au bilan

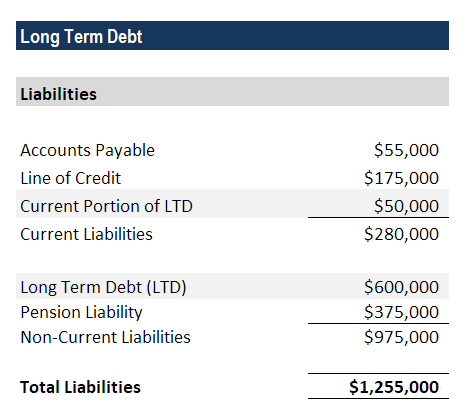

La dette à long terme est classée en passif non courant au bilan, ce qui signifie simplement qu'il est dû dans plus de 12 mois. Le compte ILD peut être consolidé en une seule ligne et comporter plusieurs types de dettes différentes, ou il peut être divisé en éléments séparés, en fonction des rapports financiers et des politiques comptables de l'entreprise.

Lorsque tout ou partie de l'ILD devient exigible dans un délai d'un an, cette valeur sera transférée à la section des passifs courants du bilan, généralement classée comme partie courante de la dette à long termePartie courante de la dette à long termeLa partie courante de la dette à long terme est la partie de la dette à long terme exigible dans un délai d'un an. La dette à long terme a une échéance de.

Téléchargez la feuille de calcul de la dette à long terme pour jouer avec vos propres chiffres.

Modélisation de la dette à long terme

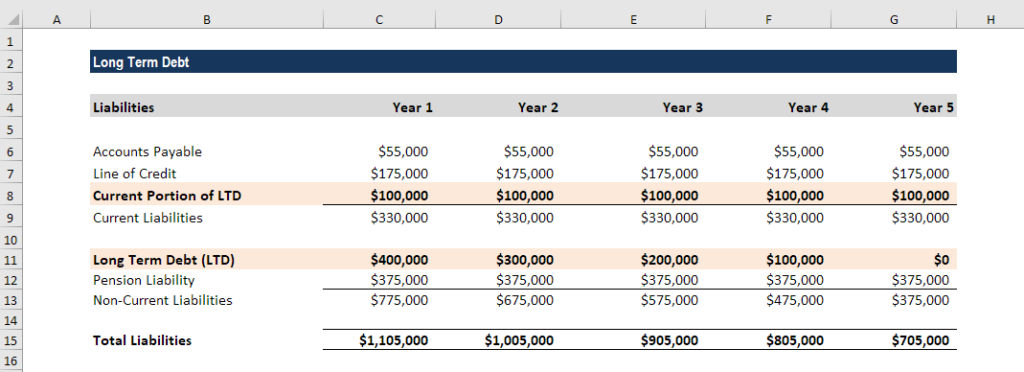

Vous trouverez ci-dessous une capture d'écran de l'exemple de CFI sur la façon de modéliser la dette à long terme dans un bilan. Comme vous pouvez le voir dans l'exemple ci-dessous, si une entreprise contracte un emprunt bancaire de 500 $, 000 qui s'amortit également sur 5 ans, vous pouvez voir comment l'entreprise déclarerait la dette dans son bilan sur les 5 ans.

Comme montré ci-dessus, en année 1, la société enregistre 400 $, 000 de l'emprunt sous forme de dette à long terme au titre des passifs non courants et 100 $, 000 au titre de la portion actuelle de l'ILD (en supposant que cette portion est maintenant due dans moins d'un an).

En année 2, la portion courante de la LTDCportion courante de la dette à long termeLa portion courante de la dette à long terme est la portion de la dette à long terme exigible dans un délai d'un an. La dette à long terme a une échéance à partir de l'année 1 est remboursée et un autre 100 $, 000 de la dette à long terme passe des passifs non courants aux passifs courants.

Le processus se répète jusqu'à l'année 5 lorsque l'entreprise n'a que 100 $, 000 restants dans la portion actuelle de LTD. En 6e année, il ne reste aucune partie courante ou non courante du prêt.

Types de dette à long terme

La dette à long terme est une expression fourre-tout qui inclut différents types de prêts. Voici quelques exemples des différents types de dettes à long terme les plus courants :

- Dette bancaire - Il s'agit de tout prêt émis par une banque ou une autre institution financière et n'est ni négociable ni transférable comme le sont les obligations.

- Prêts hypothécaires – Ce sont des prêts adossés à un bien immobilier spécifique, comme les terrains et les bâtiments.

- Obligations – Il s'agit de titres négociables en bourse émis par une société dont l'échéance est supérieure à un an. Il existe différents types d'obligations, comme cabriolet, putable, appelable, coupon zéro, qualité d'investissement, haut rendement (junk), etc.

- Débentures – Ce sont des prêts qui ne sont pas adossés à un actif spécifique et, Donc, rang inférieur aux autres types de dettes en termes de priorité de remboursement

Utilisation de l'effet de levier

Lorsque les entreprises s'endettent de quelque nature que ce soit, ils créent un effet de levier financier, ce qui augmente à la fois le risque et le rendement attendu sur les fonds propres de l'entrepriseEquityIn finance et comptabilité, l'équité est la valeur attribuable à une entreprise. La valeur comptable des capitaux propres est la différence entre l'actif et le passif. Les propriétaires et les dirigeants d'entreprises utilisent souvent l'effet de levier pour financer l'achat d'actifs, car il est moins cher que les capitaux propres et ne dilue pas leur pourcentage de participation dans l'entreprise.

Pour évaluer l'effet de levier d'une entreprise, un analyste financier examine des ratios tels que :

- Debt/EquityFinanceLes articles sur la finance de CFI sont conçus comme des guides d'auto-apprentissage pour apprendre des concepts financiers importants en ligne à votre propre rythme. Parcourez des centaines d'articles!

- Dette/Capital

- Dette/Actifs Ratio dette/actifLe ratio dette/actif, également appelé taux d'endettement, est un ratio de levier qui indique le pourcentage d'actifs financés par de la dette.

- Dette/EBITDARatio Dette/EBITDALa dette nette sur le résultat avant intérêts, impôts, dépréciation, et le ratio d'amortissement (EBITDA) mesure le levier financier et la capacité d'une entreprise à rembourser sa dette. Essentiellement, le ratio dette nette sur EBITDA (dette/EBITDA) donne une indication sur la durée nécessaire à une entreprise pour fonctionner à son niveau actuel pour rembourser la totalité de sa dette.

- Ratio de couverture des intérêtsRatio de couverture des intérêtsLe ratio de couverture des intérêts (ICR) est un ratio financier utilisé pour déterminer la capacité d'une entreprise à payer les intérêts sur sa dette en cours.

Apprenez-en plus sur les ratios de levier ci-dessus en cliquant sur chacun d'eux et en lisant les descriptions détaillées.

Ressources additionnelles

Merci d'avoir lu ce guide pour comprendre la dette à long terme.

CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)TM. carrière. Inscrivez-vous dès aujourd'hui!désignation, créé pour aider à transformer n'importe qui en un analyste financier de classe mondiale. Pour continuer à apprendre et à progresser dans votre carrière, ces ressources supplémentaires de la FCI seront utiles :

- Échéancier de la detteÉchéancier de la detteUn échéancier de la dette présente toutes les dettes d'une entreprise dans un échéancier en fonction de son échéance et de son taux d'intérêt. En modélisation financière, flux de charges d'intérêts

- Dette Senior et SubordonnéeDette Senior et SubordonnéePour appréhender la dette senior et subordonnée, nous devons d'abord revoir la pile de capitaux. La pile de capital classe la priorité des différentes sources de financement. Les dettes senior et subordonnées font référence à leur rang dans la pile de capital d'une entreprise. En cas de liquidation, la dette senior est payée en premier

- Passif à court terme Passif à court terme Les passifs à court terme sont des obligations financières d'une entité commerciale qui sont dues et payables dans un délai d'un an. Une entreprise les montre sur le

- Projection de postes de bilanProjection de postes de bilanLa projection de postes de bilan implique l'analyse du fonds de roulement, EPI, dettes du capital social et du résultat net. Ce guide explique comment calculer

la finance

- Qu'est-ce que la dette personnelle?

- Qu'est-ce qu'une dette en souffrance ?

- Qu'est-ce que le capital ?

- Qu'est-ce que la structure du capital ?

- Qu'est-ce qu'un taux de couverture ?

- Qu'est-ce que la dette ?

- Qu'est-ce que la capacité d'endettement ?

- Qu'est-ce que la consolidation de dettes ?

- Qu'est-ce qu'un défaut de paiement ?

-

Qu'est-ce que la dette nette ?

Qu'est-ce que la dette nette ? La dette nette est une mesure de la liquidité financièreRatios de rentabilitéLes ratios de rentabilité sont des mesures financières utilisées par les analystes et les investisseurs pour mesurer et éva...

-

Qu'est-ce que la dette unitranche ?

Qu'est-ce que la dette unitranche ? Une Dette Unitranche est une structure de prêt hybride qui combine dette senior et dette subordonnée Dette senior et dette subordonnée Afin dappréhender la dette senior et subordonnée, nous devons dab...